歯愛メディカル(3540)がIPO新規上場承認発表されました。

上場日は12月18日(月)で4社同日発表、4社同日上場のうちの1社です。

<12月18日(月)上場予定のIPO4社>

・ジーニー(6562) 吸収金額:18.3億円

・ナレッジスイート(3999) 吸収金額:6.7億円

・すららネット(3998) 吸収金額:5.2億円

・歯愛メディカル(3540) 吸収金額:35.3億円

上場市場はJASDAQスタンダード市場への上場でIPO主幹事はIPO愛好家

に人気の高いSMBC日興証券となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

この歯愛メディカル(3540)はプロ専門市場であるTOKYO PRO Market

市場にすでに上場しておりますが、そちらを上場廃止にして今回こちらの

のJASDAQスタンダード市場への上場となります。

形的には鞍替えとなるのでしょうかね。

珍しいパターンです。と言うかTOKYO PRO Marketからの鞍替えは管理

人の記憶の限りは初だと思います。

歯愛メディカル(3540)のIPO情報

設立:2000年1月5日

業種:卸売業

事業の内容:医療関係者向け通信販売事業等

| 上場市場 | JASDAQスタンダード |

|---|---|

| コード | 3540 |

| 名称 | 歯愛メディカル |

| 公募株数 | 0株 |

| 売出株数 | 1,000,000株 |

| OA | 100,000株 |

| 主幹事証券 | SMBC日興証券 |

| 引受幹事証券 | 大和証券 三菱UFJモルガン・スタンレー証券 フィリップ証券 SBI証券 auカブコム証券(委託幹事) |

| 上場日 | 12/18 |

| 仮条件決定日 | 11/30 |

| BB期間 | 12/1~12/7 |

| 公募価格決定日 | 12/8 |

| 申込期間 | 12/11~12/14 |

| 想定発行価格 | 3,210円(321,000円必要) |

歯愛メディカル(3540)のIPO個人的主観及びIPO参加スタンス

歯愛メディカル(3540)の市場からの吸収金額はIPO想定価格3,210円

としてOA含め35.3億円と規模的にJASDAQスタンダードIPOとしては

やや荷もたれ感を感じる中型サイズとなります。

歯愛メディカル(3540)の事業内容は医療関係者向け通信販売事業等

となっておりますが、主には社名通り歯科向けとなっており、歯科業界

での歯ブラシ販売本数及び歯科通販売上高ではトップシェアのようです。

今回この歯愛メディカル(3540)がTOKYO PRO Market市場からわざ

わざJASDAQスタンダード市場へ行く理由は医療革新と業容拡大に対処

するため、資金調達の多様化を図るとともに社会的信用、知名度の向上、

優秀な人材を図り、経営基盤の充実強化を図りたくTOKYO PRO Market

市場への上場を廃止し、JASDAQスタンダード市場へ上場するとのこと

ですが、なんとなく他の理由がありそうですが真意はわかりません。

歯愛メディカル(3540)の公開規模はIPO想定価格ベース(3,210円)で

35.3億円とJASDAQスタンダード市場への上場としてはやや荷もたれ感

を感じてしまう規模となり、もちろん4社同日上場での資金分散の影響面

で見ても需給不安が残ります。

とりあえず現段階でのこの歯愛メディカル(3540)の管理人のIPO参加

スタンスは中立でまずは大手初値予想会社の第一弾初値予想の見解を見

てみたいと思います。現状ではスルーの可能性が高いですが。

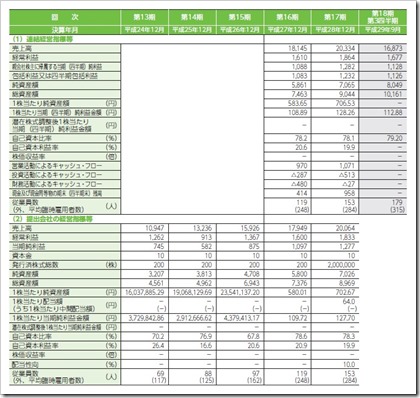

歯愛メディカル(3540)のIPO業績等

歯愛メディカル(3540)のIPO経営指標

※上記画像はクリックで拡大します。

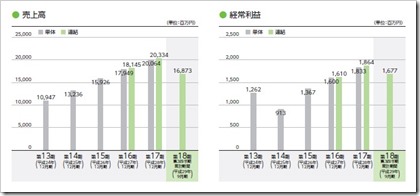

歯愛メディカル(3540)のIPO売上高及び経常利益

※上記画像はクリックで拡大します。