ユナイテッド&コレクティブ(3557)がIPO新規上場承認発表されま

した。先ほどのレノバ(9519)のIPO新規上場承認記事でもご紹介さ

せて頂いた通り、上場日は2月23日(木)で後ほど別記事でご紹介させ

て頂く予定のフュージョン(3977)を含めて3社同日上場となります。

何度も申し上げますが本日はIPO3社同日発表の3社同日上場です^^;

上場市場はIPOに人気の高い東証マザーズとなり、IPO主幹事は今年

(2017年)初となるIPO愛好家に人気の高いSMBC日興証券です。

IPO歴10年の管理人の当選回数実績No.1のSMBC日興証券

設立:2000年7月27日(2002年6月に株式会社形態に組織変更)

業種:小売業

事業の内容:東京23区を中心とした首都圏における、鶏料理居酒屋

「てけてけ」及び和食「心」、ハンバーガーカフェ「the 3rd Burger」

の直営方式による運営

| 上場市場 | 東証マザーズ |

|---|---|

| コード | 3557 |

| 名称 | ユナイテッド&コレクティブ |

| 公募株数 | 228,500株 |

| 売出株数 | 30,000株 |

| OA | 38,700株 |

| 主幹事証券 | SMBC日興証券 |

| 引受幹事証券 | 大和証券 いちよし証券 SBI証券 岡三証券 岩井コスモ証券 マネックス証券 |

| 上場日 | 2/23 |

| 仮条件決定日 | 2/7 |

| BB期間 | 2/8~2/14 |

| 公募価格決定日 | 2/15 |

| 申込期間 | 2/16~2/21 |

| 想定発行価格 | 1,400円(140,000円必要) |

市場からの吸収金額は想定価格1,400円としてOA含め4.1億円。

規模的に東証マザーズIPOとしては小型サイズとなります。

IPO的には人気化しにくい外食産業となりますが、業績は右肩上がりと

なっており、IPO想定価格(1,400円)ベースで市場からの吸収金額は

4.1億円と小型サイズなため需給不安はありません。

ユナイテッド&コレクティブ(3557)のIPO株数は公募株及び売り出し

株合わせて2,585枚しかないので、人気化しにくい外食関連IPOとはいえ

話題性があれば初値は高騰することもありますし、そもそもが小型IPO

のため争奪戦となりそうです。

IPO主幹事は個人的に相性の良いはずのSMBC日興証券なのですが、

残念ながら昨年(2016年)はお世辞にも相性が良いとは言えない結果

だったので、今年(2017年)こそは相性復活に期待したいところです。

IPO歴10年の管理人の当選回数実績No.1のSMBC日興証券

とりあえず現段階の管理人のこのユナイテッド&コレクティブ(3557)

のIPO参加スタンスは需給不安が無いであろうということで全力で申し

込む予定で考えています^^

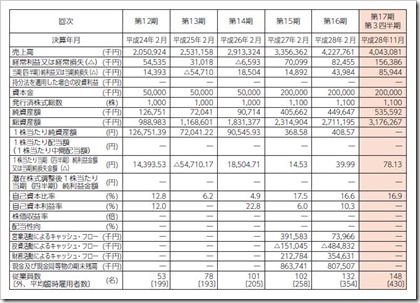

ユナイテッド&コレクティブ(3557)IPOの経営指標

※上記画像はクリックで拡大します。

ユナイテッド&コレクティブ(3557)IPOの売上高及び経常損益

※上記画像はクリックで拡大します。

全然関係無いのですが今回のようなユナイテッド&コレクティブ(3557)

という社名の間にある&は全角なのか半角なのか悩んでしまいます^^;