ツバキ・ナカシマ(6464)がIPO新規上場承認発表されました。

上場市場は東証1部か東証2部で売出価格決定後に決定する予定となって

おります。IPO的には敬遠されやすい再上場案件です。

IPO主幹事は野村證券、 上場日は12月16日(水)で今のところ単独上場

となっています。

設立:2007年1月5日

業種:機械

事業の内容:鋼球の製造・販売等

| 上場市場 | 東証(所属未定) |

|---|---|

| コード | 6464 |

| 名称 | ツバキ・ナカシマ |

| 公募株数 | 0株 |

| 売出株数 | 19,264,700株 9,632,400株(国内売出) 9,632,300株(海外売出) |

| OA | 963,300株 |

| 主幹事証券 | 野村證券 |

| 引受幹事証券 | ゴールドマン・サックス証券 UBS証券 三菱UFJモルガン・スタンレー証券 みずほ証券 大和証券 SBI証券 マネックス証券 三菱UFJ eスマート証券(委託幹事) |

| 上場日 | 12/16 |

| 仮条件決定日 | 11/30 |

| BB期間 | 12/1~12/4 |

| 公募価格決定日 | 12/7 |

| 申込期間 | 12/8~12/11 |

| 想定発行価格 | 1,500円 |

市場からの吸収金額は想定価格1,500円としてOA含め303.4億円。

東証(所属未定)IPOとしては大型案件となります。

2011年3月から米ファンドのカーライルグループが株式を保有しており、

今回はほとんどの株式がそこからの売出しとなる再上場案件です。

公募株なしの売出株のみの再上場案件及び大型IPO・・・

これまでの経験上、この条件でIPO的にあまり良い初値が付いた記憶は

ありません。

時期尚早となるかもしれませんが、今のところ個人的にはSBI証券のIPO

チャレンジポイント狙い以外はオールスルーで考えています。

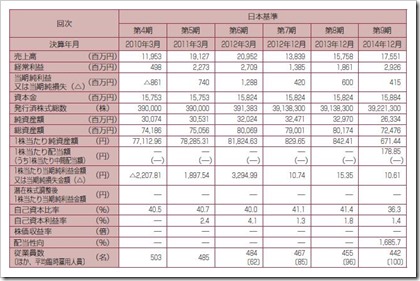

ツバキ・ナカシマ(6464)IPOの経営指標

※上記画像はクリックで拡大します。

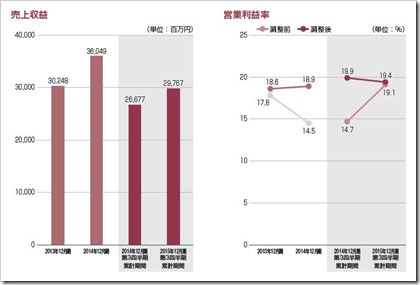

ツバキ・ナカシマ(6464)IPOの売上収益及び営業利益率

※上記画像はクリックで拡大します。