アルヒ(7198)がIPO新規上場承認発表されました。

上場日は12月14日(木)で今のところは単独上場、上場市場は東証ですが

一部になるか二部になるかはまだ未定(売出価格決定後に決定する予定)

でIPO主幹事は野村證券とみずほ証券とUBS証券の3社合同主幹事となって

おります。

先日のSGホールディングス(9143)に続きこれまた大型IPOの登場です。

一応上場日は1日だけズレていますが、2日連続で大型IPOとなると少々満

腹感が出そうですね。

<追記>

エル・ティー・エス(6560)が加わり2社同日上場となってしまいました。

アルヒ(7198)のIPO情報

設立:2014年5月20日(実質は2000年6月9日)

業種:その他金融業

事業の内容:フラット35を中心とする住宅ローンの貸付及び回収を行う

モーゲージバンク事業

| 上場市場 | 東証(所属未定) |

|---|---|

| コード | 7198 |

| 名称 | アルヒ |

| 公募株数 | 0株 |

| 売出株数 | 18,040,300株 10,824,200株(国内売り出し) 7,216,100株(海外売り出し) |

| OA | 1,082,500株 |

| 主幹事証券 | 野村證券 みずほ証券 UBS証券 |

| 引受幹事証券 | SMBC日興証券 大和証券 SBI証券 |

| 上場日 | 12/14 |

| 仮条件決定日 | 11/27 |

| BB期間 | 11/28~12/4 |

| 公募価格決定日 | 12/5 |

| 申込期間 | 12/7~12/12 |

| 想定発行価格 | 1,340円(134,000円必要) |

※上記売り出し株数については国内売り出し及び海外売り出しの総売り

出し株式数は18,040,300株で、その内訳は国内売り出し10,824,200株

及び海外売り出し7,216,100株の予定となっております。

アルヒ(7198)のIPO個人的主観及びIPO参加スタンス

アルヒ(7198)の市場からの吸収金額はIPO想定価格1,340円としてOA含

め256.2億円と規模的に東証一部でも東証二部でも大型IPOとなります。

アルヒ(7198)の主な事業内容はフラット35を中心とした住宅ローンの

モーゲージバンク事業です。

※モーゲージバンクとは証券化を資金調達手段とした住宅ローン貸出専門

の金融機関のことを言うそうです。(Wikipedia参照)

簡単な沿革を調べてみますと、

2001年5月に日本で初めてモーゲージバンクの取り扱い開始。

2005年5月にSBIモーゲージ株式会社に商号を変更。

2015年3月7日から住信SBIネット銀行の変動金利商品の取り扱いを開始。

2015年5月1日よりSBIモーゲージからARUHIへ社名を変更。

これらの関係から唯一ネット証券であるSBI証券のアルヒ(7198)のIPO

取り扱いがあるのかもしれませんね。目論見書では下位証券となってい

ますが、配分はそれなりにあるのかもしれません。

沿革がどうので初値が左右されるわけではありませんが、先日IPO発表

のあったSGホールディングス(9143)とは明らかに知名度や業種が違う

ため大型で公募株無しの売り出しのみという点は同じですが個人的には

見劣りし、初値は厳しいスタートのような気がしています。

よってまだ時期尚早かもしれませんが、管理人のこのアルヒ(7198)の

IPO参加スタンスはSBI証券のIPOチャレンジポイント狙い以外はスルー

の可能性が高いです。

あとは大手初値予想会社がどのような初値予想をしてくるかでまた判断

も変わるかもしれませんし、引き続きIPO地合いが良ければ先日のCasa

(7196)のように好スタートとなる可能性も否定はできません。

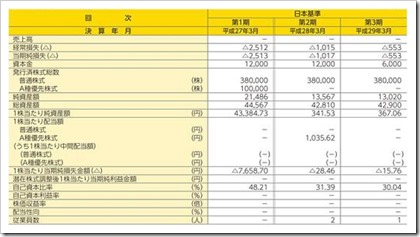

アルヒ(7198)のIPO業績等

アルヒ(7198)のIPO経営指標

※上記画像はクリックで拡大します。

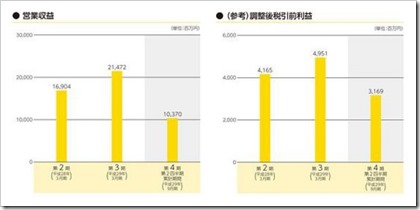

アルヒ(7198)のIPO営業収益及び税引前利益

※上記画像はクリックで拡大します。