大和証券は管理人の過去12年以上のIPO投資経験の中でも当選回数が一番多い証券会社となります。

⇒ IPO投資用オススメ証券会社ランキング(当選回数も公開)

今回はこの大和証券でのIPO当選回数が一番多い理由とその詳細をご説明させて頂きたいと思います。

まず大和証券は誰もご存知の通り、大手五大証券会社の一社となっておりもちろん東京証券取引所が定めるIPO主幹事認定証券会社となります。

<大手五大証券会社>

・野村證券

・大和証券

・SMBC日興証券

・みずほ証券

・三菱UFJモルガン・スタンレー証券

このことからIPO主幹事になる機会が多々あり、必然的に主幹事を務める回数も年間を通して数多くあります。

すでにIPO投資を行っている方ならご存知かと思いますが、IPO主幹事はIPO引き受け幹事団(シンジケート)の中でも一番引き受け株数が多いためその分当選確率が高くなるので、IPO投資を行っていく上でIPO主幹事からの申し込みは必須と言えます。

しかしながら悲しいことに大手五大証券会社の完全抽選枠はおおむねどこも引き受け株数の10%程度と厳しい内訳となっており、残りの90%は店頭取引における裁量配分となります。

数年前まではSMBC日興証券が15%を完全抽選枠に回していた時代もありましたが残念ながら今は改悪されもう10%となっています。

そもそもこの時点で抽選組は分が悪いということがわかります。

ただ証券会社の店頭とお付き合いしようと思えばWinWinの関係になる必要があるため、欲しくも無い商品を勧められたり、期末残高調整などに協力するために数百万から数千万、多いときは一億以上預け入れ協力などする必要が出て来ます。

もちろんすべての証券会社がこれらに当てはまるかどうかは定かではありませんが、WinWinの関係を作るためにはやはり何かしらの協力は必要になってくるでしょう。

管理人はそこまでの資金力はありませんし、いらない商品を勧められて購入するということもお付き合いなのかもしれませんが遠慮させて頂きたいと思っているため基本的には90%側の人間ではなく10%側の人間となります。なんの気遣いも無く気楽にできますからね^^

そんな中でも実はこの大和証券の抽選割合はなんと15%~25%と他の証券会社と比べても群を抜く抽選枠を設けてくれています。

ただしこの15%~25%という数字は以下でご説明させて頂くチャンス抽選枠を含めた数字となります。

このIPO抽選ルール改善は2018年10月1日(月)より適用されました。

15%~25%ということでやや曖昧な感じがしますが、これについてはしっかりとルールが決められています。

内訳はまず15%~25%の中から10%~15%は完全抽選枠となっています。さらに10%は落選した方の中からプレミアムサービスのステージ、または過去の取引実績等に基づき累積した交換ポイントの残高に応じてIPO当選確率が変動する「チャンス抽選」制度があります。

簡単に申し上げますと、10%~15%の完全抽選枠はIPO申し込みをされた方すべての方にIPO当選機会がありますが、残りの10%のチャンス抽選枠については条件が必要となります。

ちなみに完全抽選枠の10%~15%の内容は個人のお客様への販売予定数量が20億円以上の場合は10%、20億円未満の場合15%となります。

チャンス抽選枠については新規公開株式抽選参加サービスへの申込数量が個人のお客さまへの販売予定数量に満たない場合は5%となります。

実はこのチャンス抽選というのが意外とあなどれないんですよね^^

管理人はこれまで何度となくこのチャンス抽選の恩恵を受けており、大和証券のチャンス当選で当選した回数は実に13回あります。参考までにチャンス当選はこんな感じです。

クックビズ(6558)IPOチャンス当選画像(2017年11月)

公募価格:2,250円 初値価格:5,280円 初値売却益:+303,000円

ではこのチャンス抽選枠の恩恵を受けるためにはどのようにすれば良いのか、ということが気になりますよね。これが管理人がこの大和証券での当選回数が過去No.1になった理由でもあります。

まずこのチャンス抽選枠の恩恵を受けるための方法は二通りしかありません。そのうちの一つは預り資産評価額がいくらかによるものです。以下の画像にある通り預り資産評価額によってステージが決められます。

お預り資産評価額とステージ

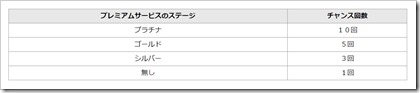

下記画像の通りステージが決まれば必然的にチャンス回数が決まります。

プレミアムサービスステージとチャンス回数

※見にくい場合は上記画像クリックで拡大します。

ということは最低でも1,000万円以上の預け入れが無いとチャンス回数は増えないということになります。当然ながらここまでの資金を預けることができる方はある程度限られてくるかと思います。

もちろん管理人もこれだけの資金を預けることはできません><

しかしこのチャンス回数の恩恵を受ける方法がまだあと一つあります。

交換ポイントを貯めるというワザです。

例えば売買手数料や買付金額でポイントが貯まりますので、コツコツ取引してポイントを貯めていくという方法です。

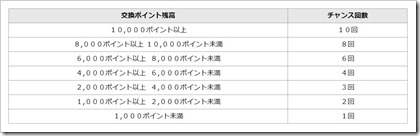

ダイワのポイントプログラム廃止に伴い、2021年3月31日をもちまして、交換ポイント残高のチャンス回数の優遇は終了いたします。なお、新規ポイントの付与は2020年3月末をもちまして終了いたしました。

交換ポイント残高とチャンス回数

※見にくい場合は上記画像クリックで拡大します。

が、しかしそんな頻繁に取引しないという方には現実的な方法ではありませんね。そんな方には管理人も行っているオススメの交換ポイントを貯めるワザをお伝えさせて頂きます。

それはこの大和証券グループ本社(8601)の株主になって株主優待権利を獲得するというワザです。実際に管理人はこの株主優待を取得して交換ポイントを増やしてコツコツとチャンス回数を増やしています。もう数年間やり続けています。

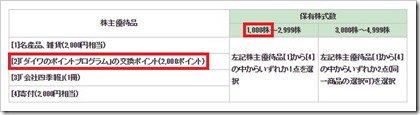

大和証券グループ本社(8601)の株主優待は3月と9月の年2回あります。そして1回1,000株保有で2,000ポイントの交換ポイントが取得できます。ですので年2回、1年で4,000ポイントの取得が可能ということになります。

大和証券グループ本社(8601)株主優待の内容

※見にくい場合は上記画像クリックで拡大します。

交換ポイントには有効期限がありますが、ポイントを付与した年の翌々年12月の最終営業日まで有効なので、5回連続で株主になれば2年半でMAXの10,000ポイント(チャンス回数10回)を貯めることができてしまいます。

管理人はもう何年も大和証券グループ本社(8601)の株主優待を取り続けています。もちろん今年(2018年)の3月の9月もすでに取得済みです。そして株主優待取りに成功すれば以下のようなカタログが送られてきます。

大和証券株主優待品カタログ(2018年9月末株主向け)

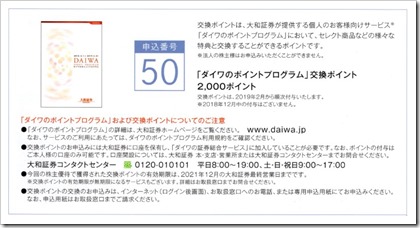

その中から選ぶのはカタログ21ページにある申込番号「50」のダイワのポイントプログラム交換ポイント2,000ポイントです。

ダイワのポイントプログラム交換ポイント

※見にくい場合は上記画像クリックで拡大します。

これだけで毎年2月と8月に交換ポイントが2,000ポイントづつ付与されます。もちろん管理人は権利確定月にクロス取引を行うため、株式保有に伴う株価値下がりリスクはありません。

IPO投資は簡単に儲かるという話をよく耳にしますが、確かにIPOに当選さえすれば利益は出やすいかと思います。しかし実際にIPO投資を始めるとわかりますが、特に最近はなかなかIPOには当選はしません^^;

ですので管理人も含めIPO愛好家のほとんどの方がこのような地道な努力を惜しまず行っており、少しでも当選確率を高めています。少しの努力が大きな利益を生むことも多々ありますので。

以上のこの特別なチャンス回数という制度に恵まれたことから管理人がこれまでおよそ12年のIPO投資歴の中でも大和証券でのIPO当選が一番多い理由となっています。

その前にまだ大和証券の証券口座をお持ちでない方はまずは口座開設から初めてみませんか。もちろん口座開設費や維持費などの諸経費は一切不要ですのでご安心下さい。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト