要興業(6566)がIPO新規上場承認発表されました。

上場日は12月25日(月)で先日IPO発表のあったABホテル(6565)と

2社同日上場となってしまいました。上場市場は東証二部市場への上場

でIPO主幹事は野村證券となっています。

せっかくのクリスマス上場ですが、イマイチ地味な銘柄ですね^^;

そろそろ年内最終の時期なので、最近は人気化しそうな銘柄(東証マザ

ーズ上場のネット関連等)が少ないため最後こそは人気化しそうな銘柄

に期待したいところです。もちろん人気化しそうなIPOが登場したとし

ても当選しないと意味がありませんが。

要興業(6566)のIPO情報

設立:1973年4月13日

業種:サービス業

事業の内容:一般・産業廃棄物の収集運搬・中間処理、リサイクル事業

| 上場市場 | 東証二部 |

|---|---|

| コード | 6566 |

| 名称 | 要興業 |

| 公募株数 | 1,000,000株(新株式発行) 1,000,000株(自己株式の処分) |

| 売出株数 | 2,476,300株 |

| OA | 671,400株 |

| 主幹事証券 | 野村證券 |

| 引受幹事証券 | 三菱UFJモルガン・スタンレー証券 みずほ証券 SMBC日興証券 SBI証券 三菱UFJ eスマート証券(委託幹事) 岡三オンライン証券(委託幹事) |

| 上場日 | 12/25 |

| 仮条件決定日 | 12/6 |

| BB期間 | 12/7~12/13 |

| 公募価格決定日 | 12/14 |

| 申込期間 | 12/15~12/20 |

| 想定発行価格 | 700円(70,000円必要) |

要興業(6566)のIPO個人的主観及びIPO参加スタンス

要興業(6566)の市場からの吸収金額はIPO想定価格700円としてOA

含め36.0億円と規模的に東証二部IPOとしては小型サイズでもなく大型

サイスでもない中型サイズといったところでしょうか。

要興業(6566)の主な事業内容は産廃処理事業ということで、先日IPO

発表のあったミダック(6564)と同じような業種となります。

IPO市場では不人気市場となる東証二部への上場で地味な銘柄、漢字社

名の設立1973年の老舗企業で業績は横ばいと成熟感たっぷりの中型IPO

とIPO的には人気化する要素が残念ながら見当たりません。

これまた管理人の個人的なこの要興業(6566)のIPO参加スタンスは

時期尚早かもしれませんが、SBI証券のIPOチャレンジポイント狙いのみ

の参加となりそうです。あくまでも個人的な見解と参加スタンスです。

野村證券IPO主幹事案件で1単元が1,000円未満のため、抽選配分は200

株1セットとなる可能性が高いですね。

もしこの要興業(6566)のIPOに参加しようとお考えの方はおそらく

IPO幹事団(シンジケート)の中に三菱UFJモルガン・スタンレー証券

の名前があるので三菱UFJ eスマート証券もIPOを引き受ける可能性が高い

と思いますので、準備をしておかれた方が良いと思います。

<追記>

やはり三菱UFJ eスマート証券の公式サイトで正式にこの要興業(6566)

のIPOを取り扱うと発表がありました。

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

要興業(6566)のIPO業績等

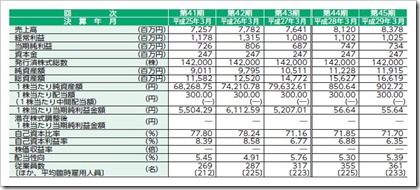

要興業(6566)のIPO経営指標

※上記画像はクリックで拡大します。

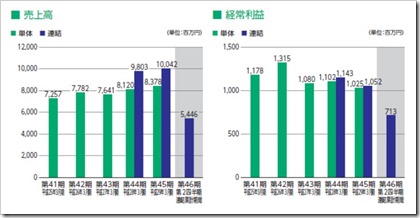

要興業(6566)のIPO売上高及び経常利益

※上記画像はクリックで拡大します。

昨日(11月21日)はサインポスト(3996)の上場日でしたが、売り買い

差し引き428,100株で5.4倍の強烈な買い優勢で値付かずとなりました。

およそ26億円の買いが入っております。

大手予想会社は8,000円の初値予想に格上げしているようですが、本日

はどのような動きとなるでしょうか。IPOセカンダリも楽しそうな雰囲

気を感じます。