トリドリ(9337)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月14日)IPO新規上場承認発表があった2社のうちのもう1社で、12月9社目となります。まだまだ先は長いですね。

当記事はトリドリ(9337)のIPO詳細記事となりますが、もう1社のオープンワーク(5139)についてはすでに下記記事にてご紹介させて頂いておりますので、ご参考にして頂けますと幸いです。

オープンワーク(5139)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月14日)もIPO新規上場承認発表が2社ありました。今のところ1日2社程 …

トリドリ(9337)の上場日は2022年12月19日(月)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事もIPO愛好家人気の高い大和証券となっております。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

トリドリ(9337)のIPO(新規上場)情報

設立:2016年6月1日

業種:サービス業

事業の内容:インフルエンサーと企業をマッチングするマーケティングプラットフォームサービス「toridori base」をはじめとしたインフルエンサーマーケティングサービスの開発・提供

| 上場市場 | 東証グロース |

| コード | 9337 |

| 名称 | トリドリ |

| 公募株数 | 283,000株 |

| 売出し株数 | 149,000株 |

| オーバーアロットメント | 64,800株 |

| IPO主幹事証券 | 大和証券 |

| IPO引受幹事証券 | SBI証券 みずほ証券 SMBC日興証券 楽天証券(100%完全抽選) 松井証券(前受け金不要) マネックス証券(100%完全抽選) あかつき証券 大和コネクト証券(委託幹事) |

| IPO発表日 | 11月14日(月) |

| 上場日 | 12月19日(月) |

| 仮条件決定日 | 11月30日(水) |

| ブック・ビルディング期間 | 12月2日(金)~12月8日(木) |

| 公開価格決定日 | 12月9日(金) |

| IPO申し込み期間 | 12月12日(月)~12月15日(木) |

| 上場時発行済株式総数 | 3,096,400株 |

| 時価総額 | 45.5億円 |

| 吸収金額 | 7.3億円 |

| 想定価格 | 1,470円(147,000円必要) |

そしてこのトリドリ(9337)のIPO主幹事は大和証券となっているため、グループ会社となるCONNECT(コネクト)のIPO委託幹事(裏幹事)入りがほぼ確定となり、平幹事でなく主幹事からの委託となるため、割り当て株数も比較的多めになることが予想されます。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

トリドリ(9337)のIPO(新規上場)事業内容等

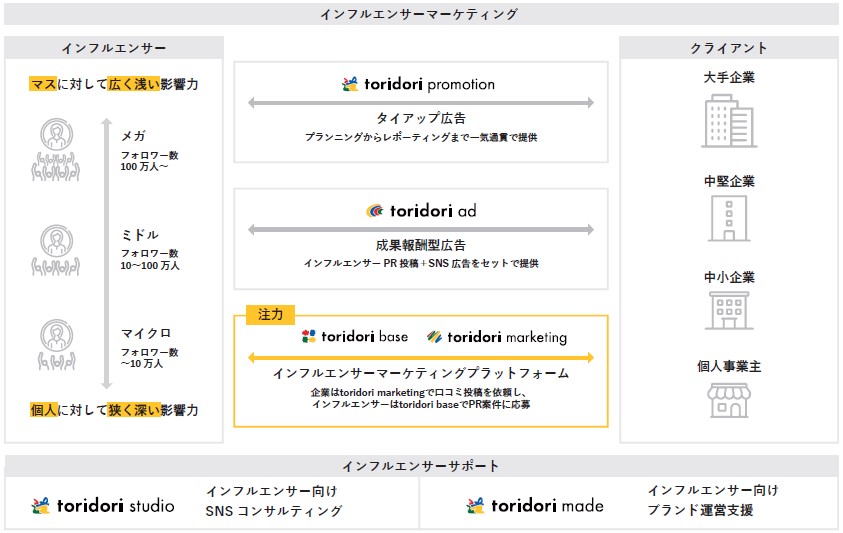

トリドリ(9337)はインフルエンス・プラットフォームとしてインフルエンサーの価値を最大化し、企業・消費者・インフルエンサー、誰もが手軽にSNSの力を享受できる世界を実現したいとのことから、InstagramやYouTubeなどSNS上で活動している個人を中心とした多様なインフルエンサーを支援しています。

顧客企業がインフルエンサーに直接PR投稿を依頼できるマーケティングプラットフォームで、顧客企業側のアプリは「toridori marketing」、インフルエンサー側のアプリは「toridori base」として運営しております。

マイクロ~ミドルを中心に幅広い層のインフルエンサーに特化した成果報酬型(アフィリエイト)広告サービスであり、顧客企業が登録インフルエンサーに直接案件を掲載・募集できるマーケティングプラットフォーム「toridori ad」を運営しております。

顧客企業が投稿に応じた固定報酬を支払うことで、インフルエンサーに対してPR投稿を依頼する方法でインフルエンサーに特化したタイアップ広告サービスとなります。

様々なジャンルでファンを魅了する世界観を持ったインフルエンサーの、自身のブランドを立ち上げ、商品を販売したいというニーズに応えるサービスです。

YouTubeの企画や映像制作、その他各種SNSに関わる一連の業務をトリドリグループで受託し、インフルエンサーの活動を支援しています。個人のインフルエンサーの映像制作のサポートから企業のSNS運営のサポートまで、幅広い顧客のサポートをしております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額407,010千円については、①toridori baseの開発、営業、カスタマーサポートに係る人件費に207,010千円(2023年12月期207,010千円)、②toridori baseの広告宣伝費/販売促進費に200,000千円(2023年12月期200,000千円)に充当する予定であります。

(トリドリのIPO目論見書より一部抜粋)

トリドリ(9337)のIPO初値予想主観及びIPO参加スタンス

トリドリ(9337)の市場からの吸収金額はIPO想定価格1,470円としてオーバーアロットメント含め7.3億円と規模的に東証グロース市場への上場としては小型サイズとなり、荷もたれ感はありません。IPO株数も公募株及び売り出し株合わせて4,320枚と少なめです。

上述の通りトリドリ(9337)の事業内容はインフルエンサーと企業をマッチングするマーケティングプラットフォームサービス「toridori base」をはじめとしたインフルエンサーマーケティングサービスの開発・提供ということで、インフルエンサー専用の案件探しアプリ「toridori base」及び企業のマーケティング活動を加速させる「toridori marketing」を主軸としたインフルエンサーマーケティングプラットフォームを提供しています。

直近では2022年11月7日(月)に宮迫博之氏プロデュースの焼肉店「牛宮城」とタッグを組み、インフルエンサーを起用した新しい飲食店プロモーションの形「飲食店2.0プロジェクト」をスタートするなど、まさにイマドキなインフルエンサーマーケティングを展開しています。

トリドリ(9337)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株が14社771,260株ありますが、今回のIPO(新規上場)に際する売り出しでの放出は7,700株しかありません。内440,780株は公開価格の2.0倍(1.5倍ではありません)となれば解除され売却可能となります。

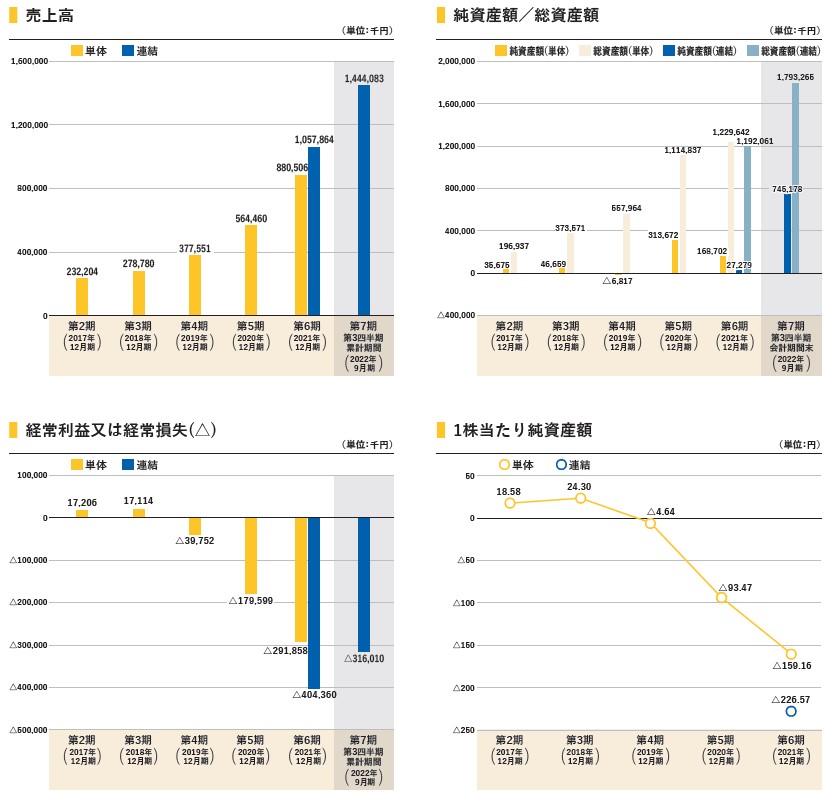

事業内容はインフルエンサーマーケティングとイマドキで、公開規模もIPO想定価格(1,470円)ベースで7.3億円と荷もたれ感は無く個人投資家好みのIPO案件となりますが、業績は先行投資とはいえ、年々赤字が拡大傾向にあります。売上は拡大しているため将来性はあるのかもしれませんが、IPO的には危険な香りもしますね。赤字企業への評価が厳しくなっている状況を踏まえると初値評価はC級評価と言ったところが妥当でしょうか。

ただ、赤字とはいえ、この内容とこの規模で公募割れする可能性は低いと考えられるため、もちろんIPOラッシュ具合にも寄りますが、現時点での管理人の個人的なこのトリドリ(9337)のIPO参加スタンスは参加の方向で考えています。

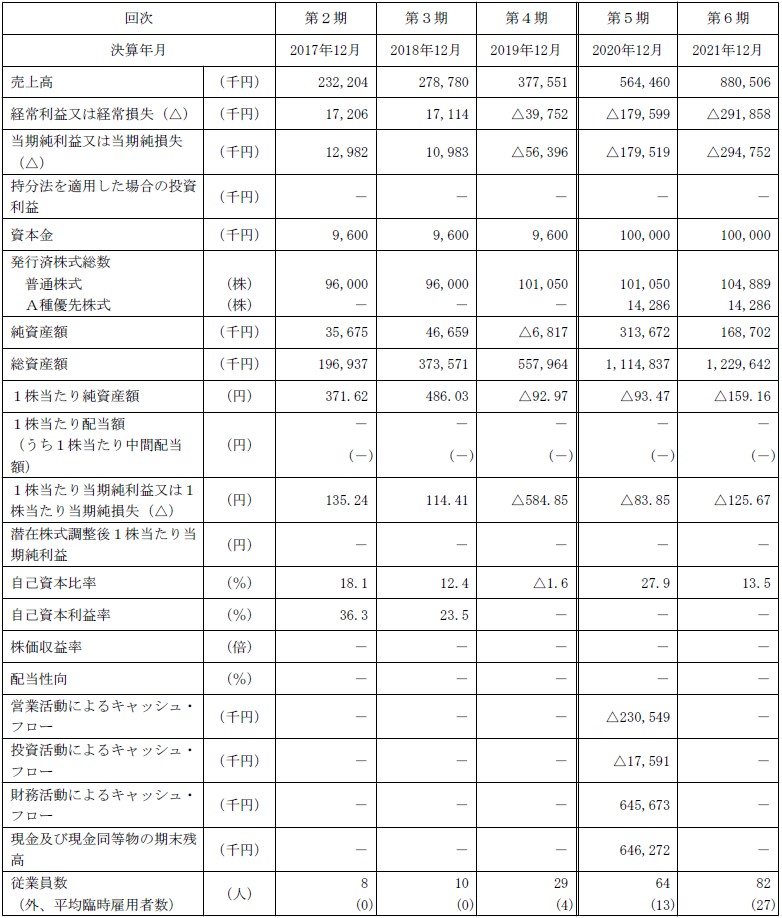

トリドリ(9337)のIPO(新規上場)業績等

トリドリ(9337)のIPO経営指標

トリドリ(9337)のIPO売上高及び経常損益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。