アソインターナショナル(9340)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月18日)IPO新規上場承認発表があった3社のうちの2社目です。

当記事はアソインターナショナル(9340)のIPO詳細記事となりますが、残り2社のうちの1社のGENOVA(9341)のIPO詳細についてはすでに下記記事にてご紹介させて頂いており、残る1社のエージェント・インシュアランス・グループ(5836)のIPO詳細についてはまた後ほど別記事にてご紹介させて頂きます。記事が出来上がりましたら上記社名テキスト部にもそれぞれリンク致します。

GENOVA(9341)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月18日)IPO新規上場承認発表がった3社のうちの1社目です。「GENOV …

アソインターナショナル(9340)の上場日は2022年12月23日(金)で、GENOVA(9341)と2社同日上場、上場市場はIPO市場では可もなく不可もなくの東証スタンダード市場への上場で、IPO主幹事はIPO愛好家人気の高いSMBC日興証券となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

アソインターナショナル(9340)のIPO(新規上場)情報

設立:1988年5月18日

業種:サービス業

事業の内容:矯正用歯科技工物の製造・販売

| 上場市場 | 東証スタンダード |

| コード | 9340 |

| 名称 | アソインターナショナル |

| 公募株数 | 850,000株 |

| 売出し株数 | 770,000株 |

| オーバーアロットメント | 243,000株 |

| IPO主幹事証券 | SMBC日興証券 |

| IPO引受幹事証券 | 野村證券(前受け金不要) みずほ証券(前受け金不要) SBI証券 東海東京証券 楽天証券(100%完全抽選) |

| IPO発表日 | 11月18日(金) |

| 上場日 | 12月23日(金) |

| 仮条件決定日 | 12月7日(水) |

| ブック・ビルディング期間 | 12月8日(木)~12月14日(水) |

| 公開価格決定日 | 12月15日(木) |

| IPO申し込み期間 | 12月16日(金)~12月21日(水) |

| 上場時発行済株式総数 | 4,850,000株 |

| 時価総額 | 40.5億円 |

| 吸収金額 | 15.5億円 |

| 想定価格 | 835円(83,500円必要) |

このIPO幹事団(シンジケート)構成ではIPO委託幹事(裏幹事)は無さそうです。

アソインターナショナル(9340)のIPO(新規上場)事業内容等

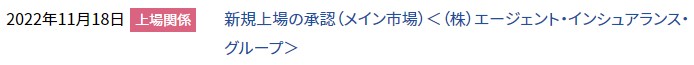

アソインターナショナル(9340)はグループ会社で、株式会社アソインターナショナル及び連結子会社4社の計5社により構成されており、矯正歯科治療が必要な方々に歯科技工所としてオーダーメイドの歯科技工物を中心とした製品を提供しております。

一般的な歯科技工所は、補綴物を主に製造・販売しておりますが、当社グループは設立以来現在まで、矯正歯科技工物の製造を中心とした事業活動を行っており、全国の矯正治療を行う歯科医院、歯科大学及び附属病院等の歯科医療機関に対して矯正歯科技工物の供給を行っております。

これまで蓄積した製造ノウハウを用いて、高品質かつ多種多様な矯正歯科技工物を製造し提供することが可能となっており、矯正歯科技工物の製造に加え、その他付随サービスとして、矯正歯科技工物の修理、当社グループの製品・商品を使用した矯正治療に関するセミナー開催受託及び矯正に関する材料販売を行っております。

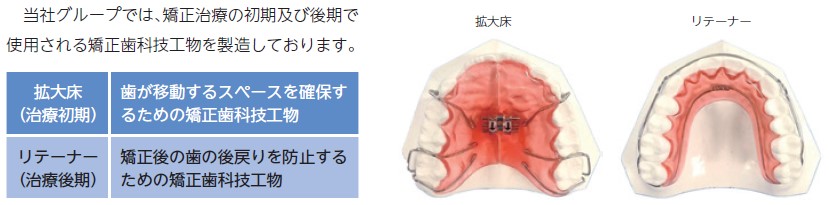

グループ外部の協力パートナーとして51カ所の歯科技工所と取引があり、内製と外注による製造のバランスを取っております。協力パートナーによる外注製造については、主として当社から独立した歯科技工士が立ち上げた48か所の外部の歯科技工所と継続的な取引関係を維持しており、汎用性の高い製品の製造を外注しております。当社グループ並びに協力パートナーにおける矯正歯科技工物の製造割合は、65%が協力パートナーによるもので、残り35%が当社グループの内製品となっております。

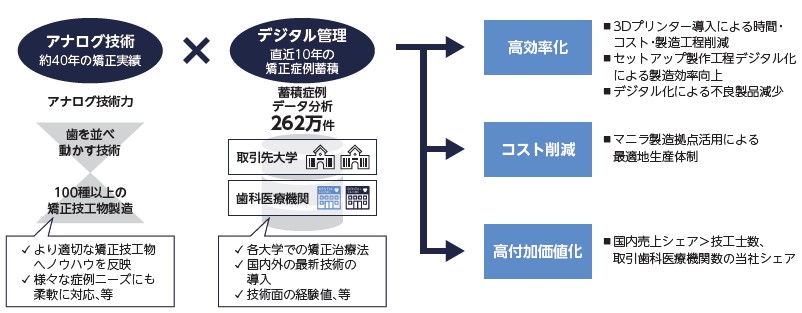

当社グループにおいてデジタル管理された症例件数は約262万件あり、創業以来蓄積した「歯を並べて動かす」ノウハウをはじめとするアナログ技術と融合させ、効率的な製造を行なっております。積極的にデジタル活用を図ることで、多品種の矯正歯科技工物の提供が可能となり、歯科医師の様々なニーズにも柔軟に対応することが可能となっております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額643,970千円については、①設備資金として276,970千円(2025年6月期:276,970千円)、②人材採用費並びに人件費として57,000千円(2023年6月期:7,000千円、2024年6月期:20,000千円、2025年6月期:30,000千円)、③借入金の返済として300,000千円(2023年6月期:300,000千円)、④研究開発資金として10,000千円(2024年6月期:10,000千円)に充当する予定であります。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(アソインターナショナルのIPO目論見書より一部抜粋)

アソインターナショナル(9340)のIPO初値予想主観及びIPO参加スタンス

アソインターナショナル(9340)の市場からの吸収金額はIPO想定価格835円としてオーバーアロットメント含め15.5億円と規模的に東証スタンダード市場への上場としては10億円超えではあるもののまだ小型サイズの範囲となり、荷もたれ感を感じる水準ではありません。IPO株数は公募株及び売り出し株合わせて16,200枚と万枚超えで、やや多めにあります。

上述の通りアソインターナショナル(9340)の事業内容は矯正用歯科技工物の製造・販売ということで、矯正用歯科技工物の製造を中心とした事業活動を行っており、歯科医師の様々な治療方針に対応するため100種類以上の矯正歯科技工物を製造することが可能な歯科矯正研究のパイオニアとなります。

アソインターナショナル(9340)は高性能3Dプリンター「HEYGEARS」の日本正規販売代理店となっており「A2D」と「A2D Ortho」を所有しています。HEYGEARS 3Dプリンターは歯科に特化して設計されており、3Dプリンターの正確性とスピードによる効率性、操作を簡単にする信頼性の高いソフトウェアシステムを提供してくれます。

※上記動画再生時は音が出ますので音量にご注意下さい。

アソインターナショナル(9340)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く、既存の上位大株主には解除価格無しで180日間のロックアップが掛かっているため、上場時の大きな売り圧力はありません。

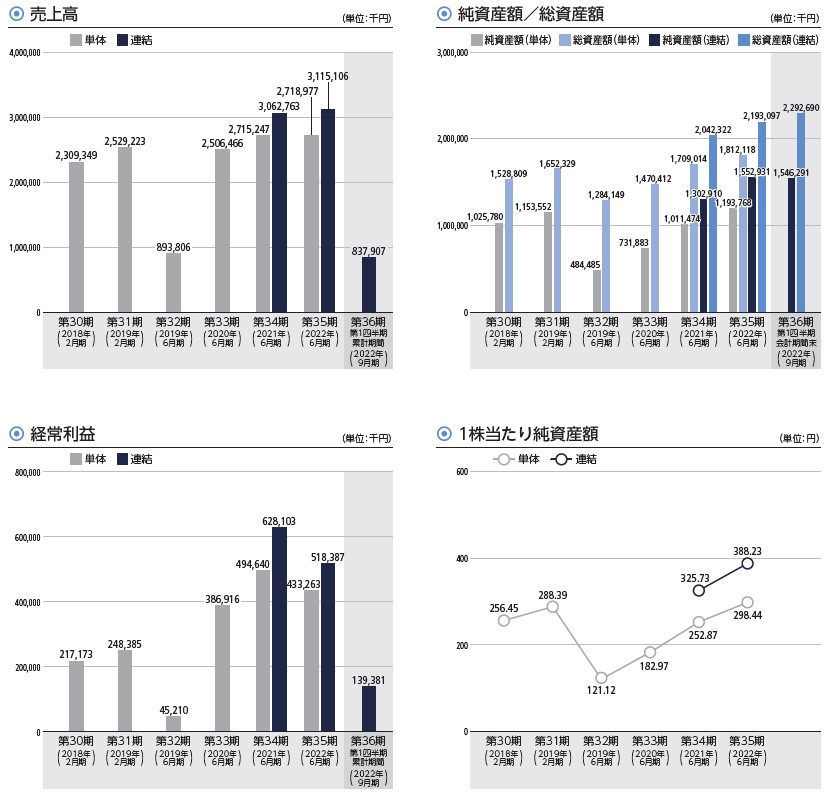

業績は売上収益ともに堅調に推移していますが、上場市場は東証スタンダードと地味な市場で、事業内容にも派手さはありません。公開規模はIPO想定価格(835円)ベースで15.5億円と荷もたれ感は無く、余計な売り圧力も無いため需給は良好です。

ただやはりアソインターナショナル(9340)の上場日は12月23日(木)でGENOVA(9341)と2社同日上場となることから資金分散の影響が出る可能性があることや、すでに12月IPOラッシュ中盤戦に入っており、連日の上場劇から来る買い疲れなどが起きやすい状況で、こういった地味案件は真っ先に埋没してしまうリスクがあります。

通常期であれば初値評価はC級評価あたりでも良かったかもしれませんが、IPOラッシュという点を含めると、D級評価が精一杯かと考えます。それでもこの規模であれば何とか乗り越えそうな気もするため、現時点の管理人の個人的なこのアソインターナショナル(9340)のIPO参加スタンスは参加の方向で考えています。

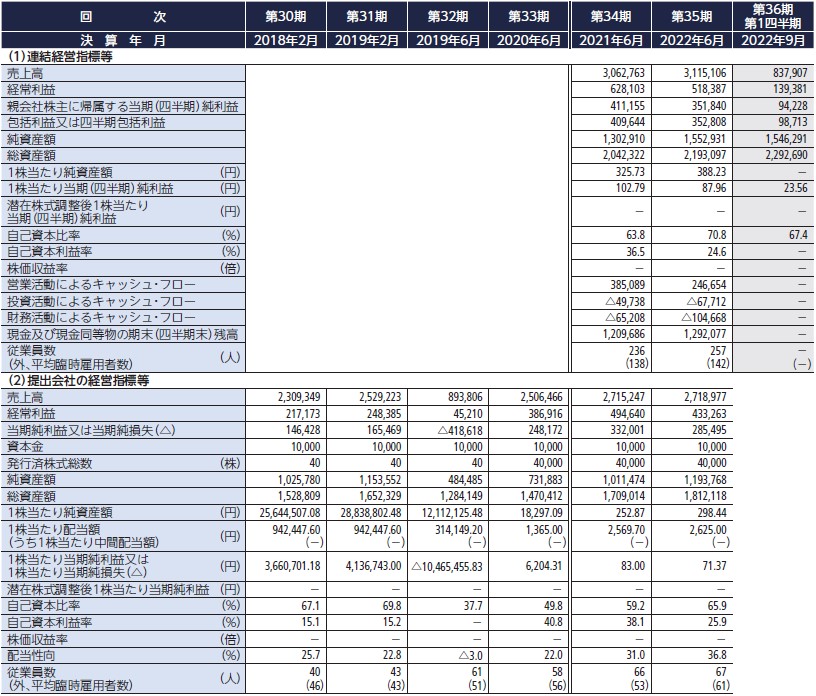

アソインターナショナル(9340)のIPO(新規上場)業績等

アソインターナショナル(9340)のIPO経営指標

アソインターナショナル(9340)のIPO売上高及び経常利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。