BTM(5247)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月25日)IPO新規上場承認発表があった2社のうちの1社目となります。

当記事はひとまずBTM(5247)のIPO詳細記事となり、もう1社のスマサポ(9342)のIPO詳細についてはまた後ほど別記事にてご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもリンクさせて頂きます。

BTM(5247)の上場日は2022年12月27日(火)で、ELEMENTS(5246)と2社同日上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事は今年(2022年)第一号IPO案件(黒歴史)以来となる岡三証券です。

BTM(5247)のIPO(新規上場)情報

設立:2011年8月4日

業種:情報・通信業

事業の内容:地方人財を活用したDX推進支援等

| 上場市場 | 東証グロース |

| コード | 5247 |

| 名称 | BTM |

| 公募株数 | 145,000株 |

| 売出し株数 | 156,400株 |

| オーバーアロットメント | 45,200株 |

| IPO主幹事証券 | 岡三証券 |

| IPO引受幹事証券 | SMBC日興証券 SBI証券 東海東京証券 東洋証券 岩井コスモ証券 極東証券 Jトラストグローバル証券 松井証券(前受け金不要) マネックス証券(100%完全抽選) 水戸証券 楽天証券(100%完全抽選) 岡三オンライン(委託幹事) |

| IPO発表日 | 11月25日(金) |

| 上場日 | 12月27日(火) |

| 仮条件決定日 | 12月7日(水) |

| ブック・ビルディング期間 | 12月9日(金)~12月15日(木) |

| 公開価格決定日 | 12月16日(金) |

| IPO申し込み期間 | 12月19日(月)~12月22日(木) |

| 上場時発行済株式総数 | 1,327,000株 |

| 時価総額 | 17.9億円 |

| 吸収金額 | 4.6億円 |

| 想定価格 | 1,350円(135,000円必要) |

そしてこのBTM(5247)のIPO幹事団(シンジケート)は現時点で12社と少ないIPO株に多くの証券会社が群がっていますが、IPO主幹事が岡三証券となっていることから、グループ会社となる岡三オンラインもIPO委託幹事(裏幹事)入りとなる可能性が高いため、最終的には13社まで増えそうです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

BTM(5247)のIPO(新規上場)事業内容等

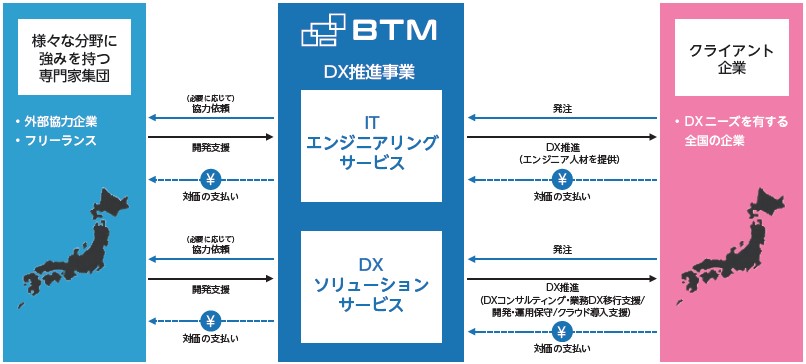

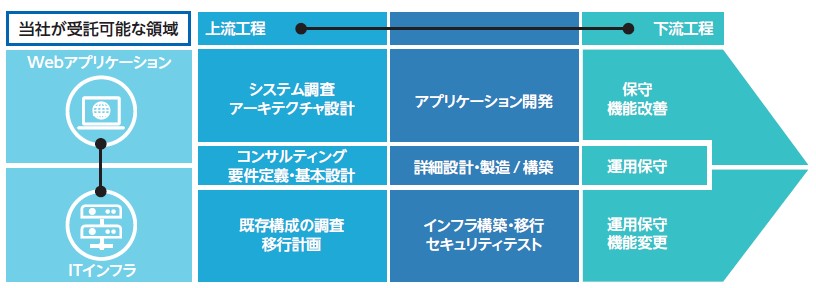

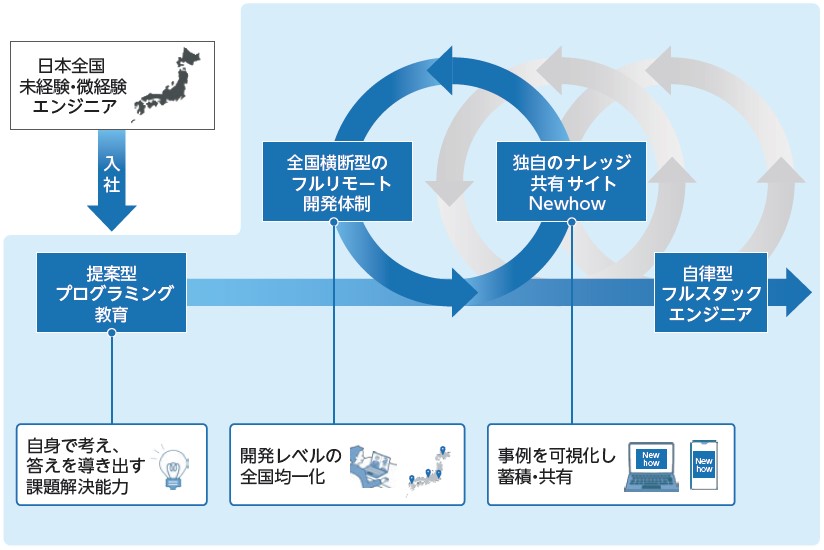

BTM(5247)はDX推進事業の単一セグメントで、DXに係る人的リソースの提供に主眼を置いた「ITエンジニアリングサービス」及びDX推進に向けたコンサルティングや開発成果そのものの提供に主眼を置いた「DXソリューションサービス」の2種類のサービスを提供しています。

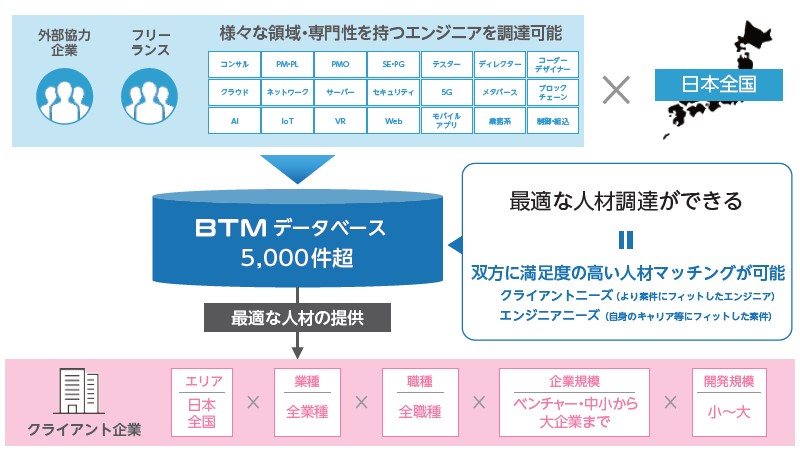

顧客企業のシステム開発案件において人的リソース(エンジニア)が不足している場合に、最適な人材を見繕って提供しております。顧客企業は特定の業界に偏らず、事業規模もベンチャーから大企業まで様々となっており、関与する案件の内容も業務システムからコンシューマー向けアプリに至るまで幅広く、必要とされる技術や知識も多岐に渡っております。

顧客企業のシステム開発案件について人的リソースの提供に留まらず「成果」までを期待される場合のサービスです。3~5名程度のチームでの対応が中心で所謂受託開発に近い形態ですが、顧客側で開発内容が確定していないケースや開発の途中で仕様変更の必要性が出るケース等にも柔軟に対応することを目的に、準委任契約の形態をとる場合が多くなっております。

【手取金の使途】

手取概算額175,090千円については第三者割当増資の手取概算額上限56,138千円と合わせた手取概算額合計上限231,228千円について、①人材採用費として142,561千円、②新規拠点開設費として10,347千円、③借入金返済額として78,320千円に充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

(BTMのIPO目論見書より一部抜粋)

BTM(5247)のIPO初値予想主観及びIPO参加スタンス

BTM(5247)の市場からの吸収金額はIPO想定価格1,350円としてオーバーアロットメント含め4.6億円と規模的に東証グロース市場への上場としては小型サイズとなり、荷もたれ感はありません。IPO株数も公募株及び売り出し株合わせて3,014枚と少ないです。

上述の通りBTM(5247)の事業内容は地方人財を活用したDX推進支援等ということで、全国のマルチなスキルを兼ね備えたオールラウンダーのITエンジニア(フルスタックエンジニア)を活用したDX(デジタルトランスフォーメーション)推進事業を展開しています。

AWS(Amazon Web Services)が提供する顧客向けのソリューションとサービスを構築しているテクノロジー及びコンサルティング企業向けのグローバルパートナープログラム(AWS Partner Network)の「APNアドバンスドコンサルティングパートナー」にも認定されており、全国に支社やラボを開設し、DX(デジタルトランスフォーメーション)推進事業を営むことで地方創生を行っています。

BTM(5247)の株主の中にはベンチャーキャピタルの保有株が1社162,500株あり、今回のIPO(新規上場)に際する売り出しで30,000株放出するものの、まだ132,500株が残ります。90日間のロックアップが掛かっていますが、公開価格の1.5倍となれば解除され売却可能となります。

BTM(5247)の事業内容は地方人材を活用したDX(デジタルトランスフォーメーション)推進事業と地方創生に関する取り組みを行っていることから政策とも嚙み合っておりテーマ性はありそうです。公開規模もIPO想定価格(1,350円)ベースで4.6億円と小型サイズで荷もたれ感もありません。

個人的に気掛かりなのは冒頭でも記載しておりますが、このBTM(5247)のIPO主幹事は黒歴史を持つ岡三証券で、岡三証券は今年(2022年)第一号IPO案件となるRecovery International(9214)のIPO主幹事を務めており、そのRecovery International(9214)は20年以上と長きに渡る「新年第一号IPO案件に公募割れ無し」のアノマリーを崩した銘柄です。

もちろん銘柄自体の問題や年始はIPO地合いが悪かったということもありますが、やはり主幹事の営業力(買わせる、売らせないなど)による部分もあったのではないかと思われます。過去には義務では無いものの、シンジケートカバー取引を入れなかったIPO銘柄もあったりするため、個人投資家の警戒感は残っているかもしれません。少ないIPO株数にも関わらず無駄に多いIPO幹事団(シンジケート)構成も自信の無さからか、などと変な勘ぐりをしてしまいます。

とはいえ、この内容とこの規模となればさすがに公募割れするようなことは無いと考えられ、IPOラッシュ終盤戦による買い疲れや同日上場による資金分散、そして黒歴史を考慮しても初値評価はB級評価と言ったところで問題無いでしょうか。よってとりあえず現時点での管理人の個人的なこのBTM(5247)のIPO参加スタンスは積極参加の方向で行く予定です。IPO株数は少ないため、当選は困難でしょうけどね。

BTM(5247)のIPO(新規上場)業績等

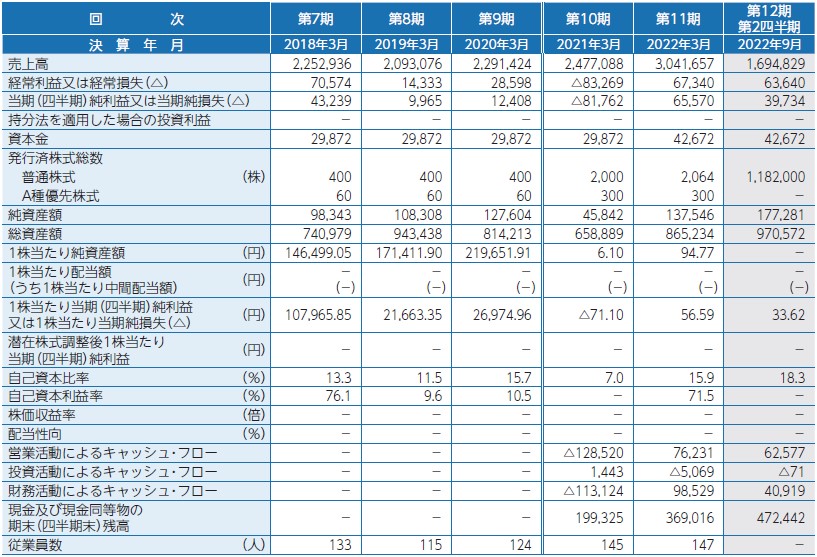

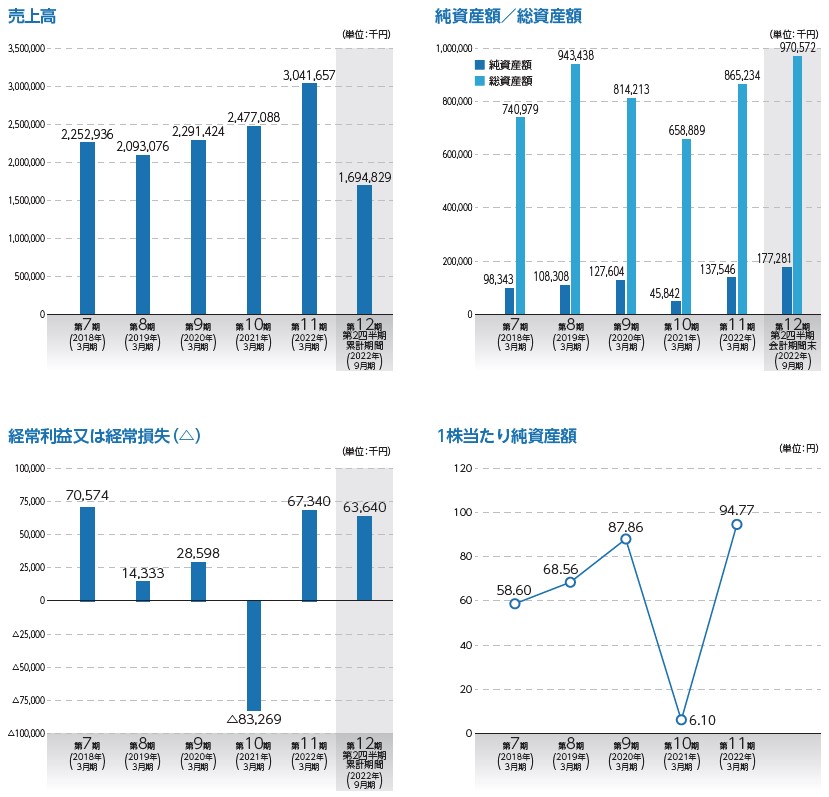

BTM(5247)のIPO経営指標

BTM(5247)のIPO売上高及び経常損益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。