エコム(6225)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(2月27日)IPO新規上場承認発表された3社のうちの1社です。これで3月IPOは14社となりました。

![]()

当記事はエコム(6225)のIPO詳細記事となりますが、残る2社のうちの1社のノバシステム(5257)のIPO詳細についてはすでに下記記事にてご紹介させて頂いており、残る1社のトランザクション・メディア・ネットワークス(5258)のIPO詳細についてはまた後ほど別記事にてご紹介させて頂きます。記事が出来上がりましたら上記社名テキスト部にもリンクさせて頂きます。

ノバシステム(5257)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日もまた3社のIPO新規上場承認発表がありました。うち1社は4月IPO分で1社は地 …

エコム(6225)の上場日は2023年3月31日(金)で、ココルポート(9346)とFusic(5256)と3社同日上場、上場市場はIPO市場では不人気市場となる地方市場(名古屋証券取引所メイン市場)への上場で、IPO主幹事は東海東京証券となっております。

エコム(6225)のIPO(新規上場)情報

設立:1985年8月17日

業種:機械

事業の内容:工業炉の開発・設計・製造及び保守点検

| 上場市場 | 名証メイン |

| コード | 5257 |

| 名称 | エコム |

| 公募株数 | 20,000株 |

| 売出し株数 | 120,000株 |

| オーバーアロットメント | 21,000株 |

| IPO主幹事証券 | 東海東京証券 |

| IPO引受幹事証券 | SBI証券 SMBC日興証券 松井証券(前受け金不要) マネックス証券(100%完全抽選) 楽天証券(100%完全抽選) 極東証券 岡三証券 水戸証券 安藤証券 丸三証券 岡三オンライン(委託幹事決定) |

| IPO発表日 | 2月27日(月) |

| 上場日 | 3月31日(金) |

| 仮条件決定日 | 3月13日(月) |

| ブック・ビルディング期間 | 3月15日(水)~3月22日(水) |

| 公開価格決定日 | 3月23日(木) |

| IPO申し込み期間 | 3月24日(金)~3月29日(水) |

| 上場時発行済株式総数 | 1,033,500株 |

| 時価総額 | 17.3億円 |

| 吸収金額 | 2.7億円 |

| 想定価格 | 1,680円(168,000円必要) |

そしてこのエコム(6225)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

エコム(6225)のIPO(新規上場)事業内容等

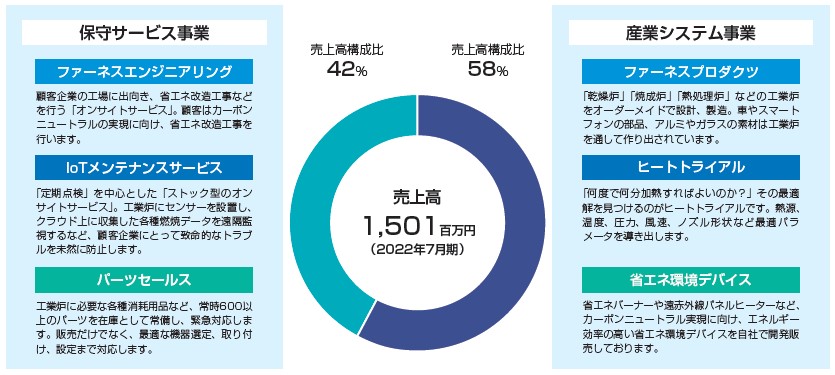

エコム(6225)は工業炉の設計から稼働後の保守サービスまで全工程を一貫して行う「熱技術総合エンジニアリング企業」で、事業セグメントは工業炉の開発・設計・製造を行う「産業システム事業」と工業炉の点検、監視、改造工事を行う「保守サービス事業」で構成されています。

産業用の大型工業炉を、オーダーメイドで設計・製造する事業です。産業システム事業は熱処理を行う工業炉をオーダーメイドで設計、製造する「ファーネスプロダクツ」、何度で何分加熱すればよいのかの最適解を見つける「ヒートトライアル」及び「省エネ環境デバイス」の開発の3つの分野で構成されております。

顧客が保有する工業炉を安全にかつ省エネルギーで長い間稼働、使用し続けられるように定期・不定期に点検し、時に改修工事の提案などを行う業務となります。保守サービス事業は、顧客企業の工場に出向き、改造工事などを行う「ファーネスエンジニアリング」、定期点検を中心とした「IoTメンテナンスサービス」、工業炉に必要な各種消耗用品、交換部品を販売する「パーツセールス」の3つの分野で構成されております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額24,912千円については第三者割当増資の手取概算額上限32,457千円と合わせた手取概算額合計上限57,369千円を、①設備資金として2023年7月期に7,500千円、2024年7月期に15,000千円、2025年7月期に15,000千円、②長期借入金返済として19,869千円(2023年7月期:10,939千円、2024年7月期:8,930千円)に充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等にて運用する予定であります。

(エコムのIPO目論見書より一部抜粋)

エコム(6225)のIPO初値予想主観及びIPO参加スタンス

エコム(6225)の市場からの吸収金額はIPO想定価格1,680円としてオーバーアロットメント含め2.7億円と規模的に名証メイン市場への上場としては小型サイズとなり、荷もたれ感はありません。IPO株数も公募株及び売り出し株合わせて1,400枚と少なめです。

上述の通りエコム(6225)の事業内容は工業炉の開発・設計・製造及び保守点検ということで「省エネ」と「環境保全」に特化したオーダーメイドの熱設備を自社工場で生産し、全国500社を超える加熱設備のメンテナンス事業を行う、加熱設備開発・設計・製造・メンテナンスの熱総合エンジニアリング企業となります。

住宅、自動車、環境保全など、あらゆる分野の生産工場でこのエコム製の「熱設備」が活躍しており、その中でも最も身近な「住宅」ではどのようなところで使われているのか具体的な製品の一部が公式サイトで紹介されていましたので、下記に転載させて頂きます。意外と身近なところにありますね。

この手の企業は事務所も古く従業員はそれなりに年配の方が多いという勝手なイメージを持っていましたが、平均年齢は32.9歳と比較的若手が多く、公式サイトのオフィス写真を見てもオシャレな創りで若い方が多かったです。5年以内の入社者の離職はゼロ(2021年12月時点)となっており、ブラック企業しか務めたことのない管理人から見ると、ホワイト企業というイメージです。

エコム(6225)の株主の中にはベンチャーキャピタルの保有株が2社196,000株ありますが、今回のIPO(新規上場)に際する売り出しで100,000株放出するものの96,000株が残ります。ただし解除価格無しで180日間のロックアップが掛かっているため、上場時の余計な売り圧力とはなりません。

今回のIPO(新規上場)に際する募集株の内訳は公募株20,000株に対して売り出し株は120,000株で、売り出し比率は6.0倍となり、売り出し放出元の100,000株/120,000株はベンチャーキャピタルとなることから、出口(イグジット)感があります。

エコム(6225)のセクターはIPO市場では不人気となる「機械」で業態も地味。業績規模も小さく右肩下がり。公開規模はIPO想定価格(1,680円)ベースで2.7億円と超小型サイズとなりますが、上場市場は流動性の乏しい地方市場(名証メイン)への上場でベンチャーキャピタルの売り出しが多い出口(イグジット)案件。上場日はIPOラッシュ終盤戦で3社同日上場による埋没リスクあり。IPO主幹事は東海東京証券で昨年(2022年)3社のIPO主幹事を引き受けたものの、3社すべて公募割れ。

上述の通り、エコム(6225)は非常に良い社風の企業感はありますが、IPO投資となるとやはり別腹です。ポジティブ材料よりネガティブ材料の方が圧倒的に多く見えることから初値評価はE級評価に近いD級評価に感じます。と言うことで現時点の管理人の個人的なこのエコム(6225)のIPO参加スタンスはスルーの方向で考えています。

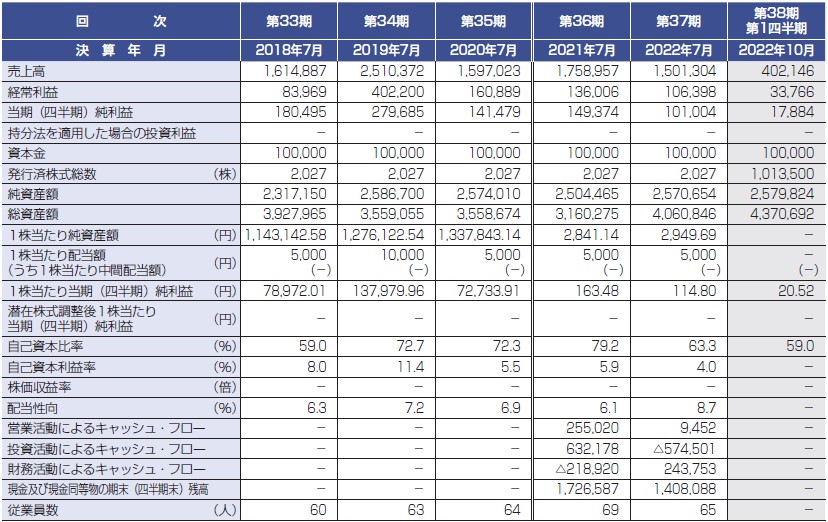

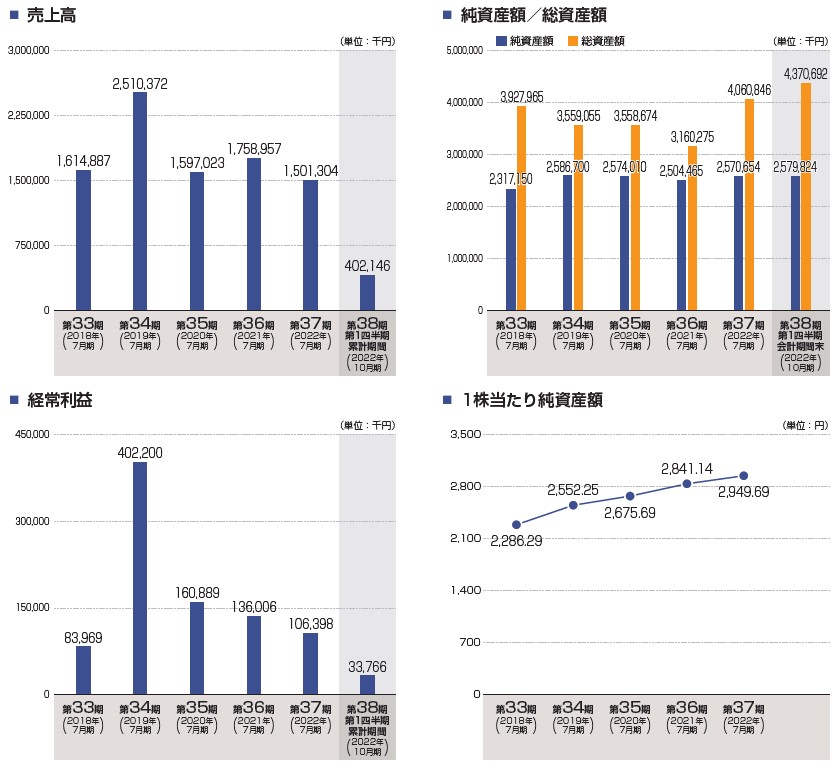

エコム(6225)のIPO(新規上場)業績等

エコム(6225)のIPO経営指標

エコム(6225)のIPO売上高及び経常利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。