楽天銀行(5838)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(3月22日)もまたIPO新規上場承認発表が2社あり、これで4月は9社目となりました。

この楽天銀行(5838)はかねてより上場観測のあった企業で、4月IPO案件としてのウワサもありましたが、てっきり今回の金融システム不安による世界同時株安で上場承認を取り消したものと思っていましたが、一時的にでも銀行株安が収まったことからか堂々の登場です。

当記事はひとまず楽天銀行(5838)のIPO詳細記事となり、もう1社のレオス・キャピタルワークス(7330)についてはまた後ほど別記事にてご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもリンクさせて頂きます。

楽天銀行(5838)の上場日は2023年4月21日(金)で、今のところは単独上場、上場市場は最上位市場となる東証プライム市場への直接上場で、IPO主幹事は大和証券、三菱UFJモルガン・スタンレー証券、みずほ証券、ゴールドマン・サックス証券、SMBC日興証券の5社共同主幹事となっております。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

楽天銀行(5838)のIPO(新規上場)情報

設立:2000年1月14日

業種:銀行業

事業の内容:インターネット銀行

| 上場市場 | 東証プライム |

| コード | 5838 |

| 名称 | 楽天銀行 |

| 公募株数 | 5,555,500株 |

| 売出し株数 | 53,951,300株 (国内売出株式数:28,363,400株) (海外売出株式数:25,587,900株) |

| オーバーアロットメント | 4,463,000株 |

| IPO主幹事証券 | 大和証券 三菱UFJモルガン・スタンレー証券 みずほ証券 ゴールドマン・サックス証券 SMBC日興証券 |

| IPO引受幹事証券 | 楽天証券(100%完全抽選) 野村證券(前受け金不要) マネックス証券(100%完全抽選) 松井証券(前受け金不要) 大和コネクト証券(委託幹事決定) |

| IPO発表日 | 3月22日(水) |

| 上場日 | 4月21日(金) |

| 仮条件決定日 | 4月5日(水) |

| ブック・ビルディング期間 | 4月5日(水)~4月11日(火) |

| 公開価格決定日 | 4月13日(木) |

| IPO申し込み期間 | 4月14日(金)~4月19日(水) |

| 上場時発行済株式総数 | 170,019,380株 |

| 時価総額 | 2,771.3億円~3,332.3億円 |

| 吸収金額 | 1,042.7億円~1,253.8億円 |

| 想定価格 | 1,630円~1,960円(163,000円~196,000円必要) |

売出し株53,951,300株については国内海外で販売される予定となっており、国内売出株式数28,363,400株及び海外売出株式数25,587,900株を目処に行われる予定ですが、最終的な内訳は需要状況等を勘案の上、売出価格決定日2023年4月13日(木)に決定される予定となっております。

そしてこの楽天銀行(5838)のIPO主幹事の中には大和証券と三菱UFJモルガン・スタンレー証券が入っていることから、それぞれグループ会社となる大和コネクト証券と三菱UFJ eスマート証券がIPO委託幹事(裏幹事)に入ることがほぼ確定となります。両社とも主幹事からの委託となるため割り当て株数も比較的多めになると思われます。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

楽天銀行(5838)のIPO(新規上場)事業内容等

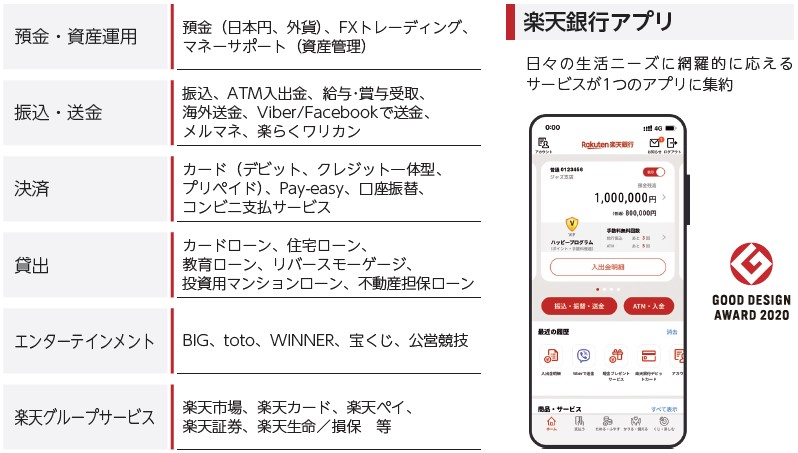

楽天銀行(5838)は楽天銀行株式会社、連結子会社23社及び非連結子会社4社で構成されており、楽天グループ株式会社が100%出資するインターネットを活用した銀行で、日本においては、個人・法人(事業性個人を含む)に対して、台湾においては個人に対して、多様な顧客ニーズに応える銀行サービス及びこれに付随する金融サービスを提供しています。

個人ビジネスにおいては、①「生活口座として利用される銀行」、②テクノロジーを活用した時間と場所を選ばない「安心・安全で便利な銀行」を目指します。法人ビジネスにおいては、テクノロジーを使って融資、預金、為替を含めた全ての銀行サービスをお客さまのニーズに合わせて提供し、①「取引先企業の規模に関わらず全ての取引先に利便性を提供する銀行」、②「企業経営者のパートナーになる銀行」を目指しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

国内募集における差引手取概算額9,647百万円及び本件第三者割当増資の手取概算額上限7,971百万円については、2024年3月期に全額運転資金に充当する予定であります。

(楽天銀行のIPO目論見書より一部抜粋)

楽天銀行(5838)のIPO初値予想主観及びIPO参加スタンス

楽天銀行(5838)の市場からの吸収金額はIPO想定価格1,630円~1,960円(平均価格:1,795円)としてオーバーアロットメント含め1,042.7億円~1,253.8億円(1,148.2億円)と規模的に東証プライム市場への上場としても大型サイズとなり、荷もたれ感のある水準となります。IPO株数は公募株及び売り出し株合わせて595,068株と多くありますが、グローバルオファリングとなり、予定内訳は国内339,189枚、海外255,879枚となっております。

上述の通り楽天銀行(5838)の事業内容はインターネット銀行ということで、もはや説明するまでも無いと思いますが、住信SBIネット銀行(7163)に続きインターネット専業銀行の登場です。管理人はイーバンク銀行時代から銀行口座を持っており、ちょうどネットオークションなどが流行った時代にネット銀行は重宝されていたイメージがあります。

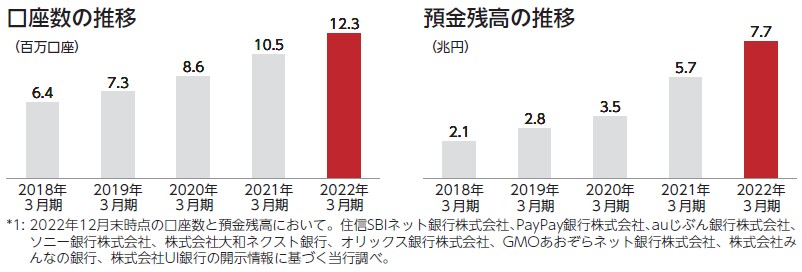

イーバンク銀行が楽天銀行グループに入り楽天銀行に商号変更してからも2022年12月末現在で口座数は1,338万口座、預金量8.8兆円と、住信SBIネット銀行、PayPay銀行、auじぶん銀行、ソニー銀行、大和ネクスト銀行、オリックス銀行、GMOあおぞらネット銀行、みんなの銀行、UI銀行など主要ネット銀行を含めたインターネット銀行業界において最大の顧客基盤を有しています。

楽天銀行(5838)の筆頭株主は東証プライム市場に上場している楽天グループ(4755)で、今回のIPO(新規上場)に際する売出しで53,951,300株放出します。売出し放出により楽天グループ(4755)の株式所有割合は100.0%から63.33%まで低下するものの、上場後も引き続き連結子会社としての位置付けを維持する方針となっていることから、投資家から毛嫌いされやすい親子上場という位置付けとなります。

楽天グループ(4755)は先月(2月14日)2022年12月期の決算を発表し、ネット通販やネット証券などの金融事業が好調で売上は1兆9,278億円と過去最高水準となりましたが、携帯電話事業で通信エリアを拡大するための基地局建設の投資などで、最終的な損益は過去最大となる3,728億円の赤字で、4年連続赤字となっています。

今回の楽天銀行(5838)のIPO(新規上場)による資金調達はこういった赤字事業への背景があるとのウワサもありますが、真実はわかりません。いずれにしても米銀の経営破綻に端を発した金融システム不安への影響は完全に払しょくされたわけではなく、いまだにくすぶり続けており、まだまだ氷山の一角とさえ言われています。銀行株が軟調な中でどこまで踏ん張れるのかはある意味見モノです。ひとまずの初値評価はD級評価といったところでしょうか。

いずれにしても微力とはいえ、肥やしにはなりたくないため、現時点での管理人の個人的なこの楽天銀行(5838)のIPO参加スタンスはスルーとなる可能性が高いです。とはいえ、3月29日(水)には競合となる住信SBIネット銀行(7163)のIPO(新規上場)が控えているので、その結果を見てからでも遅くはありません。実際のところ想定価格に幅を持たせているのも気になりますし、海外投資家の反応も気になります。当然ながら歯に物着せぬ発言をする大手初値予想会社の見解も見てみたいところですね。

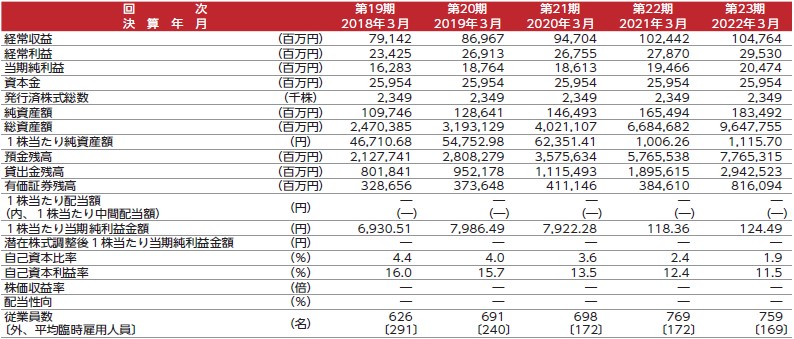

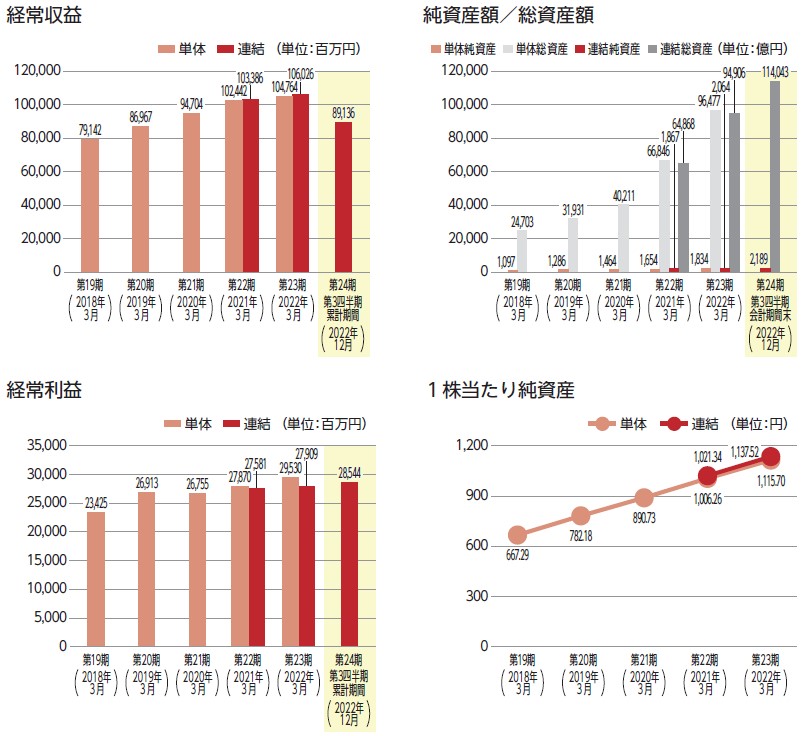

楽天銀行(5838)のIPO(新規上場)業績等

楽天銀行(5838)のIPO経営指標

楽天銀行(5838)のIPO経常収益及び経常利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。