エリッツホールディングス(5533)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(5月22日)もしっかりIPO新規上場承認発表が1社ありました。これで6月IPOは9社目となり、いよいよ月末も大詰めとなるでしょうか。

エリッツホールディングス(5533)の上場日は2023年6月27日(火)で、今のところは単独上場、上場市場はIPO市場ではやや人気の劣る東証スタンダード市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要のみずほ証券となっております。

5月23日(火)にクオリプス(4894)が同日上場でIPO新規上場承認発表されたため、6月27日(火)は2社同日上場となります。

さらに5月24日(水)にGSI(5579)が同日上場でIPO新規上場承認発表されたため、6月27日(火)は3社同日上場となります。

エリッツホールディングス(5533)のIPO(新規上場)情報

設立:2012年3月23日

業種:不動産業

事業の内容:不動産賃貸事業、不動産ファンド事業、不動産の企画・コンサルティング事業、人材紹介事業、不動産仲介及び管理事業並びにシステム開発・販売事業を行うグループ会社の経営管理及びこれに付帯する業務

| 上場市場 | 東証スタンダード |

| コード | 5533 |

| 名称 | エリッツホールディングス |

| 公募株数 | 200,000株 |

| 売出し株数 | 75,100株 |

| オーバーアロットメント | 41,200株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | SBI証券 野村證券 西村証券 岡三証券 東洋証券 マネックス証券(委託幹事決定) 岡三オンライン(委託幹事決定) |

| IPO発表日 | 5月22日(月) |

| 上場日 | 6月27日(火) |

| 仮条件決定日 | 6月8日(木) |

| ブック・ビルディング期間 | 6月9日(金)~6月15日(木) |

| 公開価格決定日 | 6月16日(金) |

| IPO申し込み期間 | 6月19日(月)~6月22日(木) |

| 上場時発行済株式総数 | 3,342,200株 |

| 時価総額 | 52.8億円 |

| 吸収金額 | 4.9億円 |

| 想定価格 | 1,580円(158,000円必要) |

そしてこのエリッツホールディングス(5533)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

エリッツホールディングス(5533)のIPO(新規上場)事業内容等

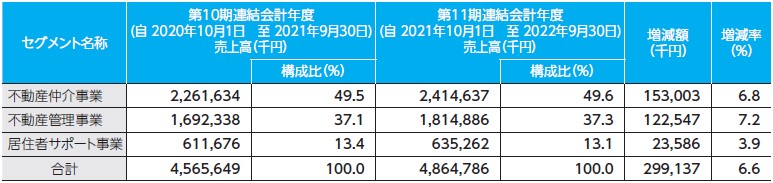

エリッツホールディングス(5533)はグループ会社で、株式会社エリッツホールディングス及び連結子会社6社により構成されており「不動産仲介事業」「不動産管理事業」「居住者サポート事業」の3つのセグメントで事業を行っています。

不動産仲介事業においては現在、当社グループの基幹システムとして賃貸仲介システム(バストレージ、不動産ポータルサイトとの自動連携、空室情報更新、契約管理、全店舗情報共有、顧客管理などを行う)を駆使することにより、賃貸仲介の業績を左右する反響数、反響来店率、応対決定や成約率の向上を図っております。

不動産管理事業においては現在、自社ビルを除き、24,000戸以上の管理戸数を有しており、その入居率は直近2連結会計年度において約95%の水準を維持しております。この入居率を維持できている理由は「株式会社エリッツ」の仲介力の強さにあります。自社管理物件の入居者のうち約9割が「株式会社エリッツ」の仲介によるものであり、この仲介率がそのまま約95%の入居率となって表れております。

居住者サポート事業は、保険会社や滞納保証会社、インターネットプロバイダー、新電力会社などの当社グループ業務提携先が直接サービス提供主体となるため、小口多数の取引の集積でありながら、当社グループにおいては低コストで運営でき収益性が高い事業であります。

※上記動画再生時は音が出ますので音量にご注意下さい。

上記動画内にもありますが、この「エリッツ~!」という少々甲高い声でテレビCMが放映されていたのは個人的に印象が強くどこかしら懐かしい感じですが、京都、滋賀を中心に不動産事業を展開していたことから、もしかするとCM放映は関西地区だけだったのでしょうか。

【手取金の使途】

手取概算額284,720千円については、設備資金として、不動産特定共同事業用顧客管理システムの構築に20,000千円(2024年9月期)、不動産開発資金として、既に取得済みの土地(販売用不動産)に建築する1棟売賃貸マンションの建築に264,720千円(2023年9月期に94,000千円、2024年9月期に170,720千円)を充当する予定です。

なお、上記調達資金は、実際の充当時期までは安全性の高い金融商品等で運用する方針であります。

(エリッツホールディングスのIPO目論見書より一部抜粋)

エリッツホールディングス(5533)のIPO初値予想主観及びIPO参加スタンス

エリッツホールディングス(5533)の市場からの吸収金額はIPO想定価格1,580円としてオーバーアロットメント含め4.9億円と規模的に東証スタンダード市場への上場としては小型サイズとなり、荷もたれ感はありません。IPO株数も公募株及び売り出し株合わせて2,751枚とかなり少なめです。

上述の通りエリッツホールディングス(5533)の事業内容は不動産賃貸事業、不動産ファンド事業、不動産の企画・コンサルティング事業、人材紹介事業、不動産仲介及び管理事業並びにシステム開発・販売事業を行うグループ会社の経営管理及びこれに付帯する業務となりますが、基本的にはホールディングス(持株会社)となるため、各子会社に対し経営計画、事業企画等の経営指導を行うと同時に、人事・経理・システム・総務等の事務管理業務を集中受託して事務の効率化を図っています。

エリッツホールディングス(5533)の株主の中にベンチャーキャピタル(投資ファンド)の保有株は無く、既存の上位株主には解除価格無しで180日間のロックアップが掛かっているため、上場時の余計な売り圧力はありません。公募株式のうち20,000株を上限として福利厚生を目的に従業員持株会に売付け(親引け)する予定となっています。

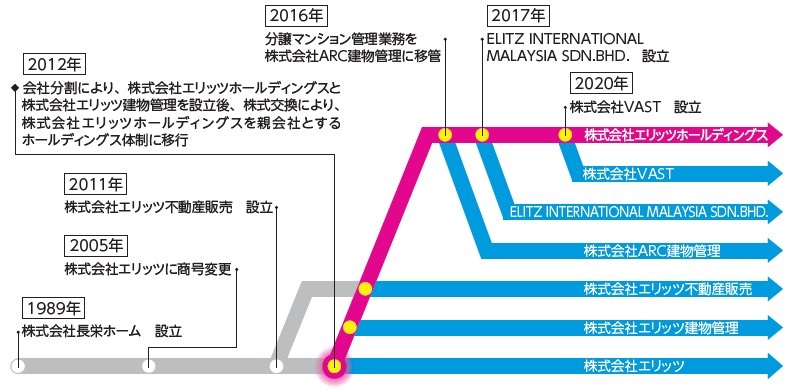

エリッツホールディングス(5533)の設立は2012年となっていますが、これはホールディングス(持株会社)体制に移行したのが2012年であって、前身は1989年から賃貸マンションの仲介業務や管理業務を主とした事業を行っていた株式会社長栄ホームとなるため、およそ34年の社歴のある不動産会社となります。

先日(5月19日)IPO新規上場承認発表のあったリアルゲイト(5532)同様、特に目新しさの無い不動産業で、IPO市場では人気化しにくいセクターとなります。業績は売上収益ともに堅調で、公開規模はIPO想定価格(1,580円)ベースで4.9億円と軽量感があり、需給面での不安はありません。ただ、上場市場が東証スタンダード市場となるため、買いは限定的となる可能性はありそうです。初値評価はC級評価といったところが精一杯といったところでしょうか。

とはいえ、よほどIPO地合いが悪くならない限り、この規模で公募割れする可能性は低いと考えられることから、管理人の個人的なこのエリッツホールディングス(5533)のIPO参加スタンスは普通に参加の方向で考えています。3月から4月に掛けてのようにIPO地合いが好調であればイケイケでも問題は無さそうですね。

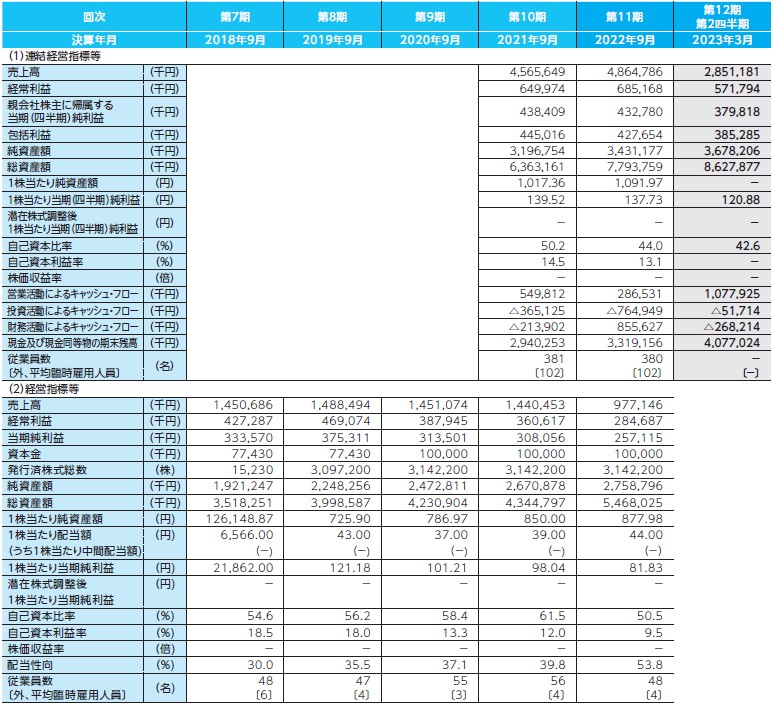

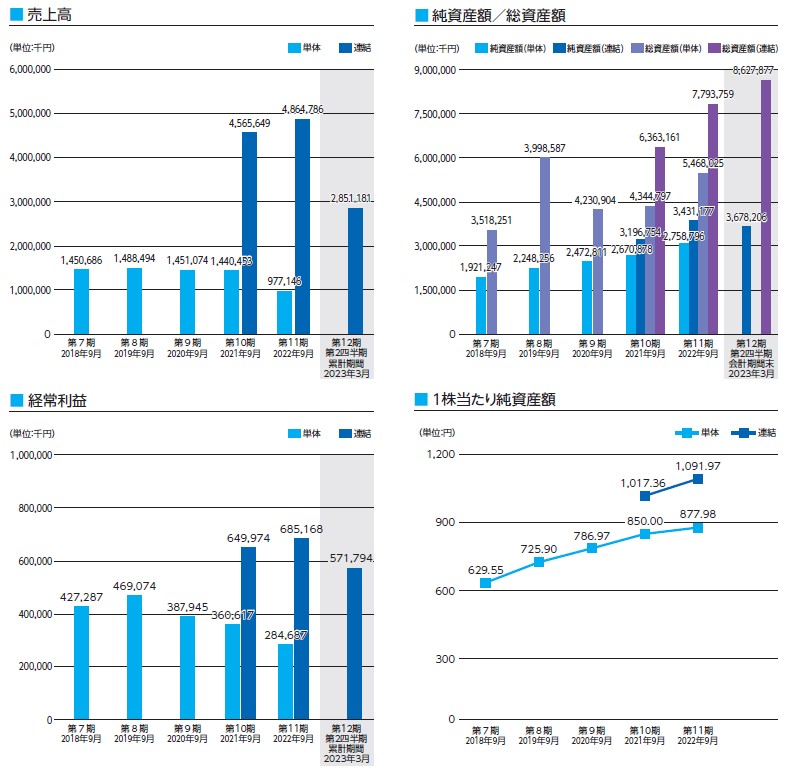

エリッツホールディングス(5533)のIPO(新規上場)業績等

エリッツホールディングス(5533)のIPO経営指標

エリッツホールディングス(5533)のIPO売上高及び経常利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。