フラー(5583)の第一弾初値予想がIPO想定価格ベース(990円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略、そして今回はSBI証券主幹事案件ということで、IPOチャレンジポイントについての考察もしてみたいと思います。

フラー(5583)の上場日とIPO申込期間

フラー(5583)の上場日は2023年7月25日(火)で単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO愛好家人気の高いSBI証券となっております。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

このフラー(5583)のIPO申し込み期間は7月7日(金)~7月13日(木)となっており、ちょっとしたIPO申し込みラッシュとなっているため、他IPO案件とのIPO申し込み期間被りが複数社ありますので、申し込まれる方は資金管理や申し込み忘れにご注意下さい。

フラー(5583)のIPO(新規上場)初値予想 第1弾

フラー(5583)のIPO想定価格は990円となっているため、現時点では公募価格の2.0倍~2.5倍程度の初値形成になるのではないかと強めA級評価レベルの第一弾初値予想となっており、個人的な初値予想についても強めA級評価に設定させて頂いております。

なお、このフラー(5583)のIPO仮条件は明後日7月5日(水)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

フラー(5583)の事業内容

フラー(5583)の事業内容はスマートフォンアプリを中心としたデジタル領域全般における事業開発コンサルティング・UI/UXデザイン・システム開発、アプリ利用データ分析等ということで、スマートフォンアプリの実利用データを提供する国内最大級のアプリ分析サービス「App Ape(アップ・エイプ)」の開発及び提供を行っています。

このフラー(5583)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

フラー(5583)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(6月19日)IPO新規上場承認発表された2社のうちのもう1社です。 当記事はフラー( …

フラー(5583)のブルベア要素とIPO参加スタンス

フラー(5583)の市場からの吸収金額はIPO想定価格990円としてオーバーアロットメント含め3.3億円と規模的に東証グロース市場への上場としては超小型サイズとなり、荷もたれ感はまったくありません。IPO株数も公募株及び売り出し株合わせて2,952枚と少なめとなることから、IPOの当選確度はかなり低めとなりそうです。

そして今回もこのフラー(5583)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して簡単に考察してみます。

まずブル要素(ポジティブ材料)としては事業内容がスマホアプリやWebサイトなどデジタルサービスの開発とIPO市場では人気化しやすいIT関連となる上に業績は堅調、上場日も7月25日(火)で単独上場、公開規模もIPO想定価格(990円)ベースで3.3億円と超軽量サイズとなることから需給主導で初値は上昇して行くことになりそうです。

一方、ベア要素(ネガティブ材料)としてはベンチャーキャピタル(投資ファンド)の保有株が比較的多く、公開価格の1.5倍でロックアップ解除される株式が401,320株、公開価格の3.0倍で解除される株式が146,630株と比較的多くあるため、保有者数も多く、統制が取りにくいことから解除地点で売却してくるところもありそうなことから、警戒感は必要かもしれません。

とはいえ、この内容と規模で公募割れする可能性は限りなく低く、初値高騰となる可能性の方が高いと考えられるため、管理人の個人的なこのフラー(5583)のIPO参加スタンスは当初の予定通り積極参加で行く予定です。後悔しない範囲でIPOチャレンジポイントの使用も考えています。

フラー(5583)のIPOチャレンジポイント考察

そして冒頭の通りこのフラー(5583)はSBI証券主幹事案件ということで、IPOチャレンジポイントについても考察してみましたが、あくまでも個人的な考察となるため、楽観的に見て頂けますと幸いです。

大枠は前回のSBI証券主幹事案件となるブリッジコンサルティンググループ(9225)IPO(新規上場)初値予想の記事に記載した内容と変わりませんが、今回もIPO株数的には単元(100株)配分になるという前提での推測となります。

現時点でのこのフラー(5583)の大手初値予想会社の初値予想は最大で2.5倍程度と予想されているため、100株あたりの利益をおよそ15万円と仮定して、1ポイントあたりの価値を最近の傾向から400円~600円程度と想定し、これらを今回のフラー(5583)に素直にあてはめてると単純計算で250ポイント~375ポイントとなります。

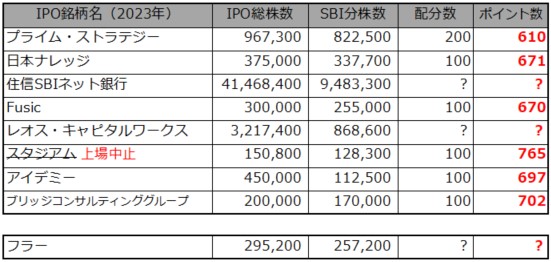

ちなみに今年(2023年)のSBI証券主幹事案件のIPOチャレンジポイントのボーダーラインは公式発表ではなく独自リサーチとなりますが、以下の通りとなります。

今回は上記ボーダーラインはあまり参考になりそうにありませんが、これまでの傾向からポイントインフレ分やIPO愛好家同士の駆け引き、特に6月のIPOが当選しにくかったことによる当選欲しさなどの心理的な部分も考慮すると、おおよそ300ポイント~400ポイントあたりがポイントボーダーになるのではないかと個人的には推測しています。仮条件設定次第では更なる上乗せもあるかもしれません。もちろんこのポイント使用を推奨するわけではありませんので、誤解のないようお願い致します。

フラー(5583)のIPO幹事配分数

そして推定となりますが、このフラー(5583)のIPO株(公募株及び売り出し株)2,952枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| SBI証券(主幹事) | 2,572枚 | 87.0% |

| 野村證券 | 177枚 | 6.0% |

| 岩井コスモ証券 | 29枚 | 1.0% |

| SMBC日興証券 | 29枚 | 1.0% |

| 岡三にいがた証券 | 29枚 | 1.0% |

| 第四北越証券 | 29枚 | 1.0% |

| 松井証券(前受け金不要) | 29枚 | 1.0% |

| マネックス証券(100%完全抽選) | 29枚 | 1.0% |

| 楽天証券(100%完全抽選) | 29枚 | 1.0% |

| SBIネオトレード証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が442枚あります。

積極的にこのフラー(5583)のIPO株を狙いに行くのであれば、IPO主幹事となるSBI証券からのIPO申し込みは外せません。その他平幹事の上位は店頭証券が占めており、割り当て株数的には期待薄となり、下位には抽選割合の多いネット証券(松井証券、マネックス証券、楽天証券)があるものの、割り当て株数は二桁レベルと少ないため、こちらも期待値は低めとなりそうです。

フラー(5583)のIPO仮条件決定

フラー(5583)のIPO仮条件が決まりました。

IPO想定価格:990円

IPO仮条件:1,100円~1,320円

IPO想定価格よりも窓開けで上ブレとなる超強気なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は3.7億円~4.4億円となりました。

フラー(5583)のIPO(新規上場)初値予想 第2弾

フラー(5583)の第二弾初値予想が発表されたようです。

3,500円~4,000円

IPO仮条件が窓開けで上ブレとなる超強気な設定となったことからか、IPO初値予想第二弾は初値予想第一弾時よりも上限下限ともに大幅な上ブレとなる初値予想となっているようです。個人的な評価についてはA級評価のままで変更無し、IPO参加スタンスについても引き続き積極参加で変更はありません。

この初値予想の上ブレでIPOチャレンジポイントも大幅な上ブレとなりそうです。感覚的には550ポイント~650ポイントあたりになってくるのではないかと思っています。何度も申し上げますが、あくまでも個人的な予想ポイントであって、このポイント使用を推奨するわけではありませんので、誤解のないようお願い致します。

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

SBI証券で貯めていましたポイントを使用してやっと100株当選しました。670ポイントでした。

こんにちは、清水さん。

フラー(5583)のIPO当選おめでとうございます。

現時点で653ポイントが当選ボーダーっぽいので、670ポイントとなると、おおむねボーダー近い良いラインでの取得ですね^^

初値高騰することを願っております。