ライズ・コンサルティング・グループ(9168)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(8月8日)はおよそ10日ぶりにIPO新規上場承認発表が1社ありました。ようやく9月第一号IPOの登場です。

ライズ・コンサルティング・グループ(9168)の上場日は2023年9月12日(火)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要の野村證券となっております。

ライズ・コンサルティング・グループ(9168)のIPO(新規上場)情報

設立:2020年11月27日(実質上:2010年12月13日)

業種:サービス業

事業の内容:総合コンサルティング事業

| 上場市場 | 東証グロース |

| コード | 9168 |

| 名称 | ライズ・コンサルティング・グループ |

| 公募株数 | 129,800株 |

| 売出し株数 | 12,541,600株 |

| オーバーアロットメント | 1,900,700株 |

| IPO主幹事証券 | 野村證券 |

| IPO引受幹事証券 | SBI証券 みずほ証券 大和証券 SMBC日興証券 松井証券(前受け金不要) マネックス証券(100%完全抽選) 大和コネクト証券(委託幹事決定) |

| IPO発表日 | 8月8日(火) |

| 上場日 | 9月12日(火) |

| 仮条件決定日 | 8月25日(金) |

| ブック・ビルディング期間 | 8月28日(月)~8月31日(木) |

| 公開価格決定日 | 9月1日(金) |

| IPO申し込み期間 | 9月4日(月)~9月7日(木) |

| 上場時発行済株式総数 | 24,396,910株 |

| 時価総額 | 207.3億円 |

| 吸収金額 | 123.8億円 |

| 想定価格 | 850円(85,000円必要) |

今回の募集は簡易型のグローバルオファリングとなるため、売出株式12,541,600株のうちの一部は欧州及びアジアを中心とする海外市場(米国及びカナダ除く)の海外投資家にも販売される予定となっています。国内販売株数及び海外販売株数の最終的な内訳は本募集及び引受人の買取引受による売出しの需要状況等を勘案した上で、売出価格決定日9月1日(金)に決定されます。

そしてこのライズ・コンサルティング・グループ(9168)のIPO幹事団(シンジケート)の中には大和証券が入っているため、グループ会社となる大和コネクト証券がIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

ライズ・コンサルティング・グループ(9168)のIPO(新規上場)事業内容等

ライズ・コンサルティング・グループ(9168)は新規事業、業務改革/ITなど幅広いテーマについてAI、IoT、デジタル等最新技術に関連した経営コンサルティング事業を展開しており、コンサルティングスタイルとしては「ハンズオン」「スコープレス」「モアザンレポート」「プロフェッショナルズ」の4つを特徴としています。

上記4つの特徴を持つ課題解決アプローチを用いて、提案から契約、サービス提供、品質管理を通じて仕組化することで、より顧客の課題解決の実行に寄り添った高品質なコンサルティングサービスを実現し、様々な業界に対して、戦略策定、業務改革、IT導入、DX推進など幅広いテーマを支援しています。

【手取金の使途】

手取概算額92百万円については運転資金として、①人材採用投資として合計73百万円(2024年2月期に24百万円、2025年2月期に49百万円)および②人材育成投資として合計19百万円(2024年2月期に6百万円、2025年2月期に13百万円)に充当する予定であります。

なお、上記手取金は、具体的な充当時期までは、安全性の高い金融商品などで運用していく方針であります。

(ライズ・コンサルティング・グループのIPO目論見書より一部抜粋)

ライズ・コンサルティング・グループ(9168)のIPO初値予想主観及びIPO参加スタンス

ライズ・コンサルティング・グループ(9168)の市場からの吸収金額はIPO想定価格850円としてオーバーアロットメント含め123.8億円と規模的に東証グロース市場への上場としては大型サイズとなり、荷もたれ感を感じる水準となります。IPO株数は公募株及び売り出し株合わせて126,714枚と多めにありますが、簡易型のグローバルオファリングとなるため、海外投資家への販売もあります。

上述の通りライズ・コンサルティング・グループ(9168)の事業内容は総合コンサルティング事業ということで、顧客と一体となって課題解決に取り組む「Hands on(ハンズオン)」、日々変化する顧客の課題に対し臨機応変に対応する「Scopeless(スコープレス)」、実行支援によるリアルな結果が成果となる「More than reports(モアザンレポート)」、各分野のプロが経営業務をサポートする「Professionals(プロフェッショナルズ)」など4つの特徴を持ち、金融、製造、ヘルスケア、通信、流通、ITといった様々な業界でのコンサルティングサービスを展開しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

ライズ・コンサルティング・グループ(9168)の今回のIPO(新規上場)に際する募集株の内訳は公募株129,800株に対して売り出し株は12,541,600株で売り出し比率はおよそ96.6倍、売り出し株放出人のおよそ90%はLBO(レバレッジド・バイアウト)により取得した上位株主(筆頭株主含む)Sunrise Capital(投資ファンド)となり、オーバーアロットメント分1,900,700株を含めたオファリング・レシオはおよそ59.7%となかなかの危険水準のこれまた投資ファンドの出口(イグジット)案件となります。

簡易型のグローバルオファリングとなるため、一部海外投資家への販売(未定)もありますが、公開規模はIPO想定価格(850円)ベースで123.8億円と荷もたれ感のある水準、業績も堅調に推移していますが、事業内容は総合コンサルティング事業と幅広い領域で事業展開してはいるものの特に新規性はありません。

そして何より本日上場のJRC(6224)含め7月以降5連敗(公募割れ)となっているIPO愛好家など短期筋から毛嫌いされやすい投資ファンドの出口(イグジット)案件です。9月のIPO社数は13社程度と観測されおり、他にも選択肢がある中であえて危なそうな銘柄に手を出す必要も無いのではないかと言うのが個人的な第一印象です。初値評価はD級評価が妥当でしょうか。

とりあえず現時点での管理人の個人的なこのライズ・コンサルティング・グループ(9168)のIPO参加スタンスは余程のポジティブ材料が隠れていない限りはスルーとなりそうですが、最終的には今後の仮条件設定や大口(機関投資家、海外投資家)の評価、そして大手初値予想会社の見解などを見てから決めたいと思います。

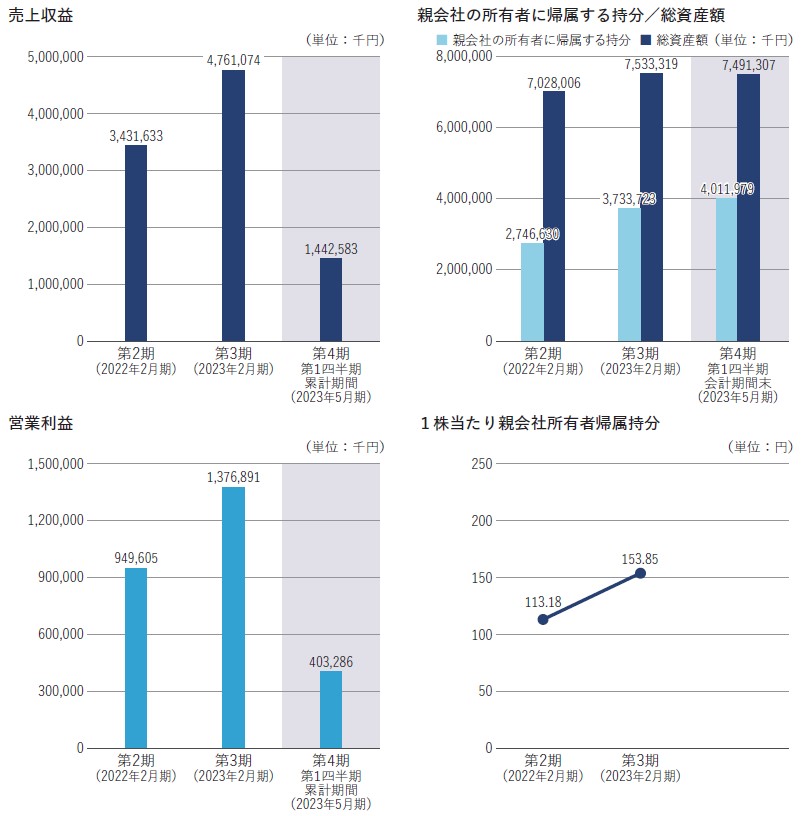

ライズ・コンサルティング・グループ(9168)のIPO(新規上場)業績等

ライズ・コンサルティング・グループ(9168)のIPO経営指標

ライズ・コンサルティング・グループ(9168)のIPO売上収益及び営業利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。