インテグラル(5842)の第一弾初値予想がIPO想定価格ベース(2,800~3,400円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

インテグラル(5842)の上場日とIPO申込期間

インテグラル(5842)の上場日は2023年9月20日(水)で単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事は大和証券と野村證券の2社共同主幹事なっております。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

このインテグラル(5842)のIPO申し込み期間は9月5日(火)~9月8日(金)となっており、時期的にIPO案件が増えており、他IPO案件とのIPO申し込み期間被りが複数社ありますので、申し込まれる方は資金管理や申し込み忘れにご注意下さい。

インテグラル(5842)のIPO(新規上場)初値予想 第1弾

インテグラル(5842)のIPO想定価格は2,800円~3,400円(平均価格:3,100円)となっているため、現時点では平均価格の0.8倍~1.1倍程度の初値形成になるのではないかと、公募割れも視野に入った弱めD級評価レベルの第一弾初値予想となっており、個人的な初値予想についても弱めD級評価に設定させて頂いております。

なお、このインテグラル(5842)のIPO仮条件は来週9月4日(月)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

インテグラル(5842)の事業内容

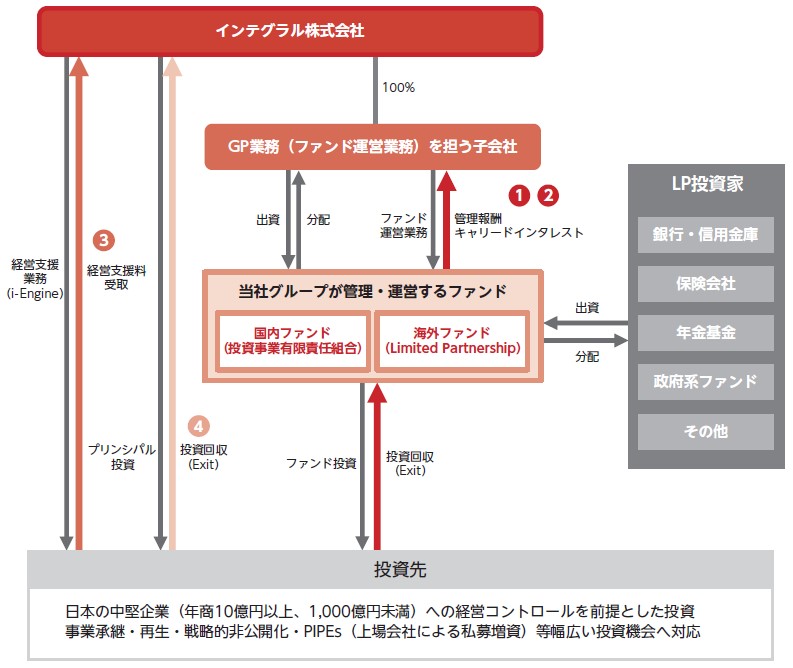

インテグラル(5842)の事業内容はエクイティ投資及びエクイティ投資に付随する経営及び財務に関するコンサルティングということで、投資先企業と共に企業価値向上に向けて経営及び財務の両面でのサポートを行うプライベートエクイティ・ファンド(PEファンド)となります。

このインテグラル(5842)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

インテグラル(5842)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(8月17日)はようやくエンジンが掛かり始めたようでIPO新規上場承認発表が2社 …

インテグラル(5842)のブルベア要素とIPO参加スタンス

インテグラル(5842)の市場からの吸収金額はIPO想定価格2,800円~3,400円(平均価格:3,100円)としてオーバーアロットメント含め241.5億円~293.2億円(平均価格:267.3億円)と規模的に東証グロース市場への上場としては大型サイズとなり、荷もたれ感を感じる水準となります。

IPO株数は公募株及び売り出し株合わせて75,000枚と多めにありますが、正式なグローバルオファリングで、国内の募集株は41,250枚(オーバーアロットメント除く)と多めにあるため、IPO当選の可能性は比較的高めとなりそうです。

そして今回もこのインテグラル(5842)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して簡単に考察してみます。

まずブル要素(ポジティブ材料)としては経験豊富な投資ファンドとなることから知名度は高く話題性もあります。上場日も9月20日(水)で、IPOラッシュ突入前の単独上場とスケジュール的には需給面での優位性があり支援材料となりそうです。

正式なグローバルオファリングで海外投資家への販売もあり、既存株主には解除価格無しで段階的なロックアップが掛かっており最長5年。投資のプロ中のプロということもあり、初値はチカラ技でもそれなりに格好は付けてくる可能性もありそうです。

一方、ベア要素(ネガティブ材料)としては公開規模がIPO想定価格2,800円~3,400円(平均価格:3,100円)ベースで241.5億円~293.2億円(平均価格:267.3億円)と東証グロース上場では荷もたれ感が強く、投資ファンドとあって現時点では値付けも強気で割高となっており、仮条件設定で調整が無ければかなり怪しい雰囲気となりそうです。

大口(機関投資家、海外投資家)の評価含め、仮条件がどのような設定になるかは興味がありますが、とりあえず現時点の管理人の個人的なこのインテグラル(5842)のIPO参加スタンスはIPOチャレンジポイント狙いでのSBI証券以外からの申し込みはスルーとなりそうです。

インテグラル(5842)のIPO幹事配分数

そして推定となりますがこのインテグラル(5842)のIPO株(公募株及び売り出し株)41,250枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。正式なグローバルオファリングとなるため海外投資家への販売分も考慮しています。

| 証券会社 | IPO株配分数 | 配分割合 |

| 大和証券(主幹事) | 17,821枚 | 43.2% |

| 野村證券(主幹事) | 17,821枚 | 43.2% |

| Bofa証券 | 413枚 | 1.0% |

| 三菱UFJモルガン・スタンレー証券 | 1,300枚 | 3.15% |

| みずほ証券 | 1,300枚 | 3.15% |

| SMBC日興証券 | 1,300枚 | 3.15% |

| 岩井コスモ証券 | 185枚 | 0.45% |

| 松井証券(前受け金不要) | 185枚 | 0.45% |

| マネックス証券(100%完全抽選) | 185枚 | 0.45% |

| 岡三証券 | 185枚 | 0.45% |

| 楽天証券(100%完全抽選) | 185枚 | 0.45% |

| SBI証券 | 185枚 | 0.45% |

| 東海東京証券 | 185枚 | 0.45% |

| 大和コネクト証券(委託幹事) | ?枚 | ?% |

| 三菱UFJ eスマート証券(委託幹事) | ?枚 | ?% |

| 岡三オンライン(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が6,750枚あります。

積極的にこのインテグラル(5842)のIPO株を狙いに行くのであれば、IPO共同主幹事となる大和証券と野村證券からのIPO申し込みは外せません。その他平幹事の店頭型証券やネット証券も抽選分はおおむね三桁レベルあるため、狙いない数字ではありません。

インテグラル(5842)のIPO仮条件決定

インテグラル(5842)のIPO仮条件が決まりました。

IPO想定価格:2,800円~3,400円

IPO仮条件:2,300円~2,400円

IPO想定価格よりも大幅に窓開けで下ブレとなる弱気なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は198.3億円~207.0億円となりました。

インテグラル(5842)のIPO(新規上場)初値予想 第2弾

インテグラル(5842)の第二弾初値予想が発表されたようです。

2,300円~2,400円

IPO仮条件が弱気な設定となったことからか、IPO初値予想第二弾は初値予想第一弾よりも上限下限ともに下ブレとなる初値予想となっているようです。個人的な評価についてはD級評価のままで変更無し、IPO参加スタンスについては引き続きスルー継続で、IPOチャレンジポイント狙いでのSBI証券からのみの申し込みと致します。

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。