ROXX(241A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。「ROXX」と書いて「ロックス」と読みます。

本日はおよそ三週間ぶりにようやく9月上場分第一号案件のIPO新規上場承認発表がありましたが、上場日は9月25日(水)で、もう9月後半となります。証券コードもいつの間にかCross Eホールディングスの231Aから10プラスされ、241Aまで来ています。このROXX(241A)を機にIPO新規上場承認発表ラッシュ突入となるでしょうか。

ROXX(241A)の上場日は2024年9月25日(水)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要のみずほ証券となっております。

8月20日(火)にリプライオリティ(242A)が同日上場でIPO新規上場承認発表されたため、上場日9月25日(水)は2社同日上場となります。

ROXX(241A)のIPO(新規上場)情報

設立:2013年11月1日

業種:情報・通信業

事業の内容:ノンデスクワーカー向け転職プラットフォーム「Zキャリア」の運営等

| 上場市場 | 東証グロース |

| コード | 241A |

| 名称 | ROXX(ロックス) |

| 公募株数 | 325,000株 |

| 売出し株数 | 2,598,100株 |

| オーバーアロットメント | 438,400株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | 野村證券 SBI証券 大和証券 松井証券(前受け金不要) マネックス証券(100%完全抽選) 楽天証券(100%完全抽選) 岡三証券 東海東京証券 あかつき証券 極東証券 水戸証券 東洋証券 大和コネクト証券(委託幹事決定) 岡三オンライン(委託幹事決定) SBIネオトレード証券(委託幹事決定) |

| IPO発表日 | 8月19日(月) |

| 上場日 | 9月25日(水) |

| 仮条件決定日 | 9月3日(火) |

| ブック・ビルディング期間 | 9月5日(木)~9月11日(水) |

| 公開価格決定日 | 9月12日(木) |

| IPO申し込み期間 | 9月13日(金)~9月19日(木) |

| 上場時発行済株式総数 | 7,273,170株 |

| 時価総額 | 153.4億円 |

| 吸収金額 | 70.9億円 |

| 想定価格 | 2,110円(211,000円必要) |

今回の募集は簡易型のグローバルオファリングとなるため、売出株式2,598,100株のうちの一部は欧州及びアジアを中心とする海外市場(米国及びカナダ除く)の海外投資家にも販売される予定となっています。国内販売株数及び海外販売株数の最終的な内訳は本募集の需要状況等を勘案した上で、売出価格決定日9月12日(木)に決定されます。

そしてこのROXX(241A)のIPO幹事団(シンジケート)の中には大和証券と岡三証券が入っているため、それぞれグループ会社となる大和コネクト証券と岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

ROXX(241A)のIPO(新規上場)事業内容等

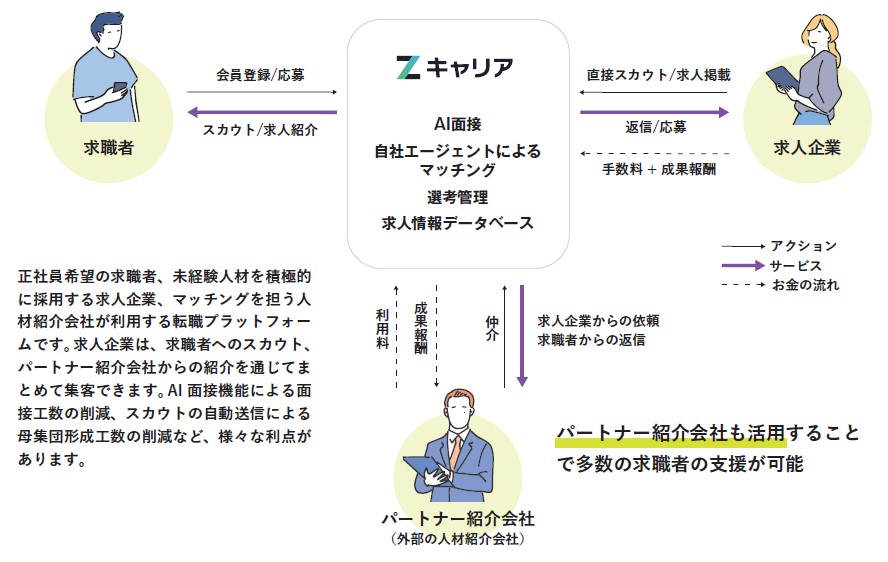

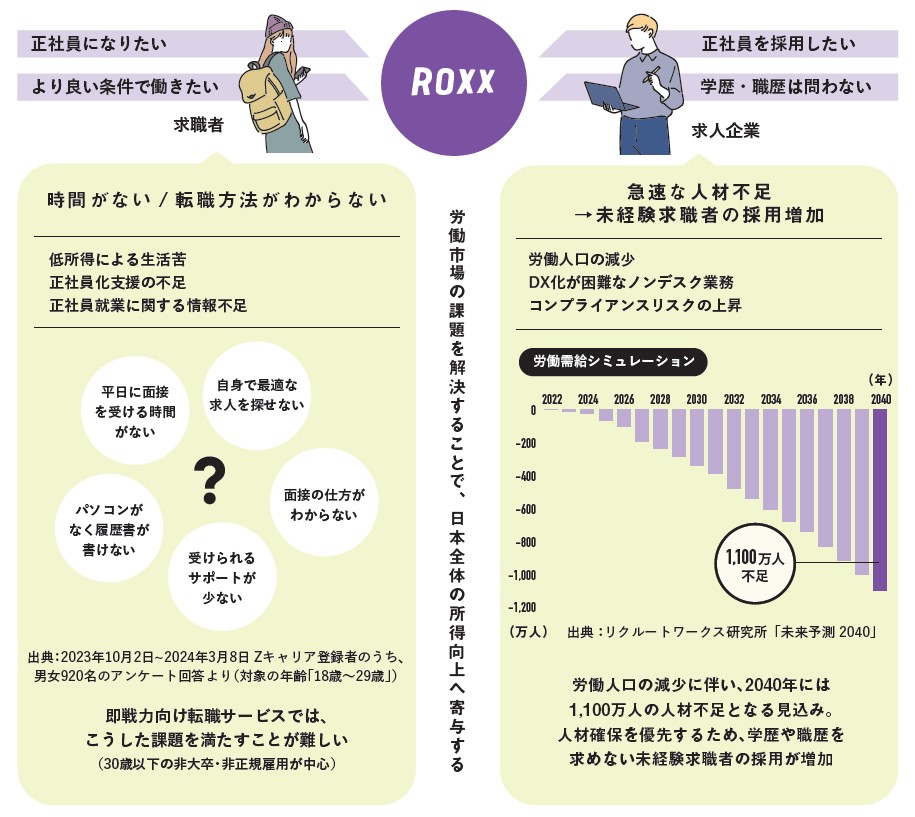

ROXX(241A)はHR tech事業の単一セグメントで、事業内容はテクノロジーを活用することでノンデスクワーカー(デスクから離れて現場で働く就業者)の正社員化を推進し、低年収層の所得向上を目指しています。

提供している主なサービスは「Zキャリアサービス」及び「back checkサービス」で、求職者、求人企業、人材紹介会社など全方位にとってメリットの大きいビジネスモデルを展開しています。

Zキャリア(旧:agent bank)は正社員希望の求職者、未経験人材を積極的に採用する求人企業、マッチングを担う人材紹介会社が利用する、ノンデスクワーカーに最適化した転職プラットフォームです。主に製造・建設・運輸・サービス業等に従事しており、日本の全就業者の約67%がノンデスクワーカーに該当します。

back checkはオンライン完結型のリファレンス/コンプライアンスチェックサービスです。リファレンスチェックとは求人企業が求職者と一緒に働いたことがある上司や同僚等から前職での評価を取得し採用活動の参考とすることを指しています。back checkでは付随して犯罪歴や経歴詐称等のコンプライアンスリスクがないかもオンライン完結でチェックすることが可能となっています。

【手取金の使途】

手取概算額610,890千円については、運転資金として、①広告宣伝費として2025年9月期に500,000千円、②システム開発関連費として2025年9月期にシステム開発人材の採用費及び人件費として40,890千円並びに業務委託費として70,000千円を充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

(ROXXのIPO目論見書より一部抜粋)

ROXX(241A)のIPO初値予想主観及びIPO参加スタンス

ROXX(241A)の市場からの吸収金額はIPO想定価格2,110円としてオーバーアロットメント含め70.9億円と規模的に東証グロース市場への上場としては中型サイズとなり、荷もたれ感のある水準となります。

IPO募集株数は公募株及び売り出し株(OA分)合わせて3,361,500株と比較的多めにありますが、今回の募集は簡易型のグローバルオファリングで海外投資家への販売(未定)及び親引け(後述)もあるため、国内分の募集株は減少します。

上述の通りROXX(241A)の事業内容はノンデスクワーカー向け転職プラットフォーム「Zキャリア」の運営等ということで、正社員になりたい(未経験求職者)と正社員を採用したい企業に最適化した転職プラットフォーム「zcareer platform(Zキャリア プラットフォーム)」などを主として展開しています。

ROXX(241A)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株が推定300万株ほどあり、保有株の少ない一部VCは今回のIPO(新規上場)に際する売り出しで全株放出しますが、多くは残ります。ただしほとんどのVCには解除価格無しで360日間及び180日間のロックアップ及び継続所有等の確約が行われているため、需給面の不安は乏しいです。

公開規模はIPO想定価格(2,110円)ベースで70.9億円と中規模サイズとなりますが、海外投資家への販売(未定)分と、企業価値向上に資することを目的としてアセットマネジメントOne株式会社が運用を行うファンドへ取得金額5.0億円に相当する株式数を上限に売付け(親引け)される予定となっているため、今よりも軽量化されます。

今回のIPO(新規上場)に際する募集株の内訳は公募株325,000株に対して売り出し株(OA除く)は2,598,100株で売り出し比率はおよそ8.0倍、売り出し株の放出人の多くはベンチャーキャピタル(ファンド)となることから、ファンドの出口(イグジット)案件感があり、OA含めたオファリング・レシオもおよそ46.2%と、そこそこ高い水準です。

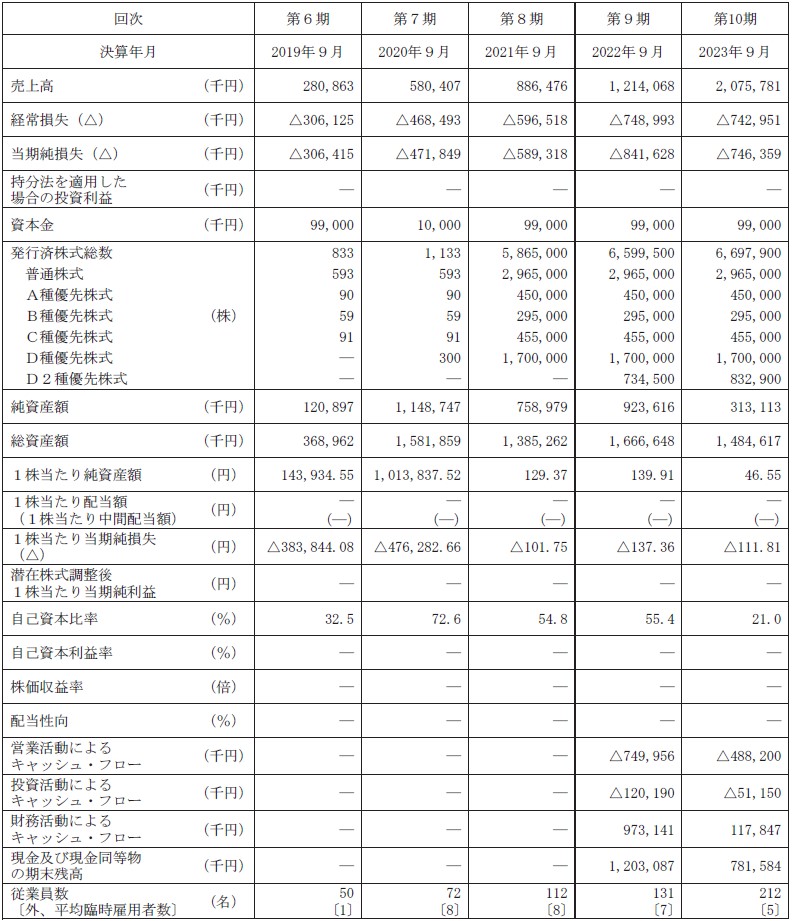

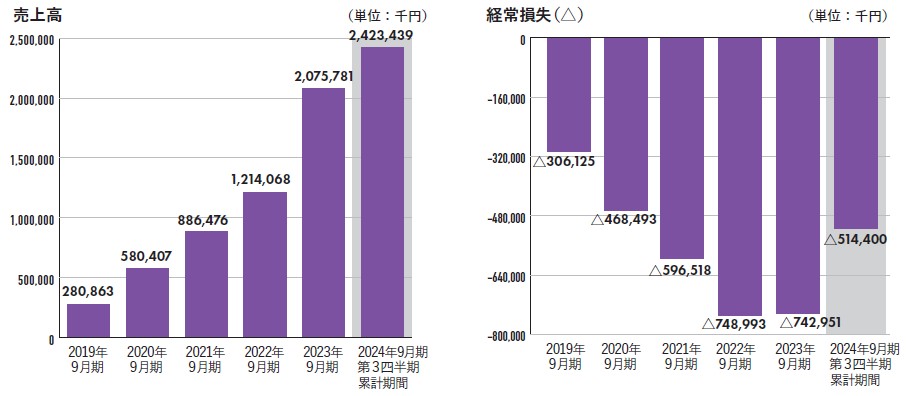

売上は右肩上がりで推移していますが収益はまだ赤字状態、事業内容は転職プラットフォームの運営でセクターは情報・通信業と、ひと昔前であれば人気化しやすい傾向にあった、いわゆるネット系IPOですが、ここ最近は人気化度合いも低く、特に赤字企業に対する投資家の風当たりは厳しくなっています。

ROXX(241A)は公開規模に荷もたれ感がある上、赤字上場のファンド出口(イグジット)案件ということで、ひとまずの初値評価はD級評価といったところになるでしょうか。不安定な相場も相まってなおさら評価は難しくなりそうです。

現時点の管理人のこのROXX(241A)のIPO参加スタンスについては、今の相場がIPO市場にどのような影響を与えるのか不明な部分があるため、とりあえずは中立で、ひとまずは目先8月21日(水)上場のオプロ(228A)の初値結果を見てから、そして今後の仮条件設定や大口(機関投資家、海外投資家)の評価、大手初値予想会社の見解などを見てから決めたいと思います。

ROXX(241A)のIPO(新規上場)業績等

ROXX(241A)のIPO経営指標

ROXX(241A)のIPO売上高及び経常損失

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。