トヨコー(341A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日もIPO新規上場承認発表が2社ありました。両社ともにまだ3月分のIPO銘柄となっています。

当記事はひとまずトヨコー(341A)のIPO紹介記事となりますが、もう1社のジグザグ(340A)のIPO詳細についてはまた後ほど別記事にてご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもリンク致します。

トヨコー(341A)の上場日は2025年3月28日(金)で、プログレス・テクノロジーズ グループ(339A)と2社同日上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO愛好家人気の高いSMBC日興証券となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

※口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

トヨコー(341A)のIPO(新規上場)情報

設立:1996年3月1日

業種:建設業

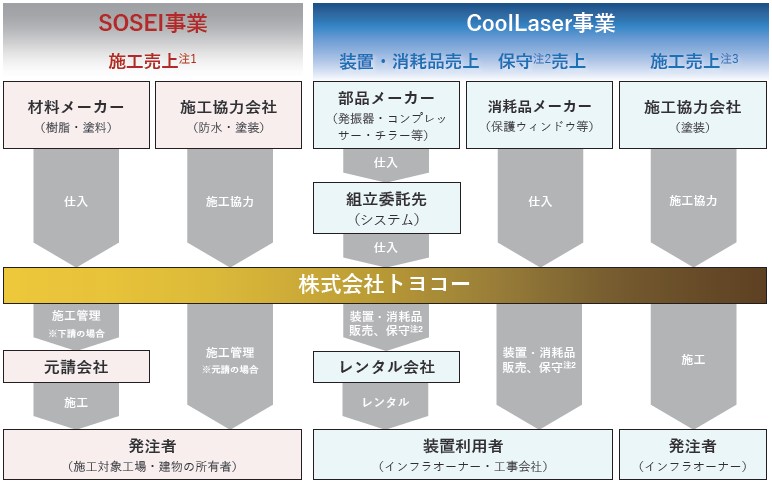

事業の内容:3層の樹脂をスプレーコーティングして強靭な屋根に蘇らせる「SOSEI」の施工及び老朽化したインフラのサビや塗膜等をレーザーで除去する「CoolLaser」の製造・販売

| 上場市場 | 東証グロース |

| コード | 341A |

| 名称 | トヨコー |

| 公募株数 | 1,000,000株 |

| 売出し株数 | 2,700,000株 |

| オーバーアロットメント | 555,000株 |

| IPO主幹事証券 | SMBC日興証券 |

| IPO引受幹事証券 | 大和証券 みずほ証券 SBI証券 松井証券 マネックス証券 大和コネクト証券(委託幹事決定) |

| IPO発表日 | 2月25日(火) |

| 上場日 | 3月28日(金) |

| 仮条件決定日 | 3月11日(火) |

| ブック・ビルディング期間 | 3月12日(水)~3月18日(火) |

| 公開価格決定日 | 3月19日(水) |

| IPO申し込み期間 | 3月21日(金)~3月26日(水) |

| 上場時発行済株式総数 | 13,026,600株 |

| 時価総額 | 91.1億円 |

| 吸収金額 | 29.7億円 |

| 想定価格 | 700円(70,000円必要) |

今回のIPO募集は簡易型のグローバルオファリングとなっており、公募株式1,000,000株及び売出株式2,700,000株のうちの一部は欧州及びアジアを中心とする海外市場(米国及びカナダ除く)の海外投資家にも販売される予定となっています。国内販売株数及び海外販売株数の最終的な内訳は本募集の需要状況等を勘案した上で、公開価格決定日3月19日(水)に決定されます。

そしてこのトヨコー(341A)のIPO幹事団(シンジケート)の中には大和証券が入っているため、グループ会社となる大和コネクト証券がIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

トヨコー(341A)のIPO(新規上場)事業内容等

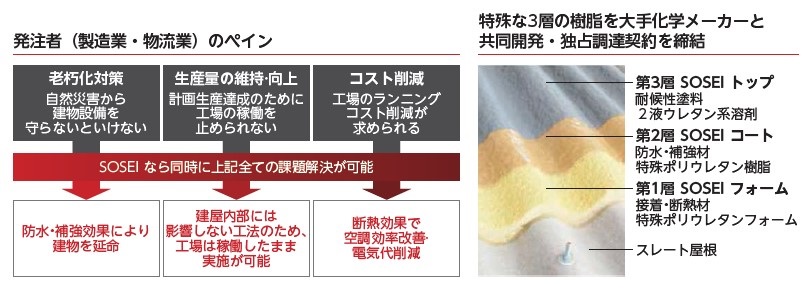

トヨコー(341A)は現場の担い手に「やってみたい」「使ってみたい」と想われる様なテクノロジーを開発し、インフラメンテナンス現場の「3K(キツい、汚い、危険)」を「3C(Cool、Clean、Creative)」に変える事で、老朽化した社会インフラ構造物を、より永く、キレイに子や孫の世代へ受け継いでいく事で循環型社会の実現に貢献しており、2つのインフラメンテナンスのテクノロジー「SOSEI(ソセイ)事業」と「CoolLaser(クーレーザー)事業」を展開しています。

塗料の技術と樹脂の技術、二つの異なる化学分野を組み合わせ3層を吹き付ける独自のSOSEI工法は、特に老朽化してアスベストを含み水洗いができないスレート屋根を、樹脂によってまるごと封じ込め、「防水」「断熱」「補強」「防音」「結露対策」などの効果が得られ、コスト優位性もあります。

CoolLaser(クーレーザー)は光の力を使ってサビ・塗膜・有害物質を除去する技術で、表面上の一点に集光された高い強度のレーザービームを高速回転させながら円状に走査(スキャン)させ、表面にある塗膜やサビ・金属を瞬間的に溶融、蒸散、熱破砕により除去することで、塩分の除去、産廃量が少ないという特徴があります。

【手取金の使途】

手取概算額635百万円に、海外販売の手取概算額(未定)及び本第三者割当増資の手取概算額上限357百万円を合わせた、手取概算額合計上限992百万円については、①CoolLaser事業における応用開発(新型レーザーヘッドの開発やCoolLaserエントリーモデルの開発などに412百万円(2026年3月期:150百万円、2027年3月期:170百万円、2028年3月期:92百万円)、②CoolLaser事業における新規拠点の設備投資費用に80百万円(2026年3月期:50百万円、2027年3月期:15百万円、2028年3月期:15百万円)、③借入金返済に500百万円(2026年3月期:200百万円、2027年3月期:300百万円)を充当する予定であります。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(トヨコーのIPO目論見書より一部抜粋)

トヨコー(341A)のIPO初値予想主観及びIPO参加スタンス

トヨコー(341A)の市場からの吸収金額はIPO想定価格700円としてオーバーアロットメント含め29.7億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感のある水準となります。

IPO募集株数は公募株及び売出株(OA含む)合わせて4,255,000株と多めにありますが、今回の募集は簡易型のグローバルオファリングで公募株及び売出株の一部が海外投資家へも販売(未定)されるため、国内分のIPO募集株数は減少します。

上述の通りトヨコー(341A)の事業内容は3層の樹脂をスプレーコーティングして強靭な屋根に蘇らせる「SOSEI」の施工及び老朽化したインフラのサビや塗膜等をレーザーで除去する「CoolLaser」の製造・販売ということで、SOSEI事業とCoolLaser事業の2つの柱で地球を汚さない技術を創造しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

※上記動画再生時は音が出ますので音量にご注意下さい。

トヨコー(341A)の株主の中にはベンチャーキャピタルの保有株が5社1,042,500株あり、今回のIPO(新規上場)に際する売出しで200,000株放出するものの842,500株が残ります。売出し株式2,700,000株のうちの一部は持続的な企業価値向上に資することを目的としてコモンズ投信株式会社が運用を行うファンド3社に取得金額2.0億円、株式会社横河ブリッジに取得金額1.0億円、あわせて3.0億円を上限とする株式が売付け(親引け)される予定となっています。

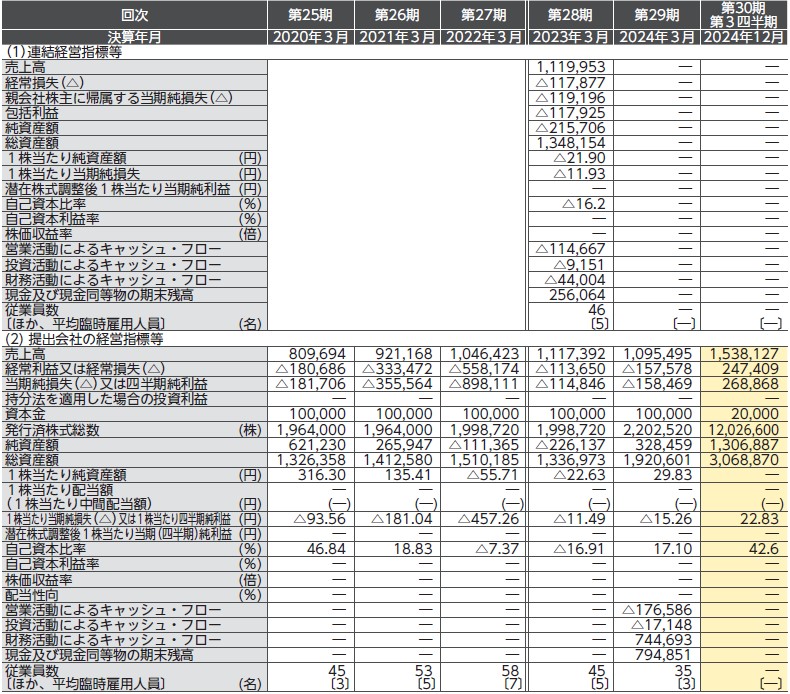

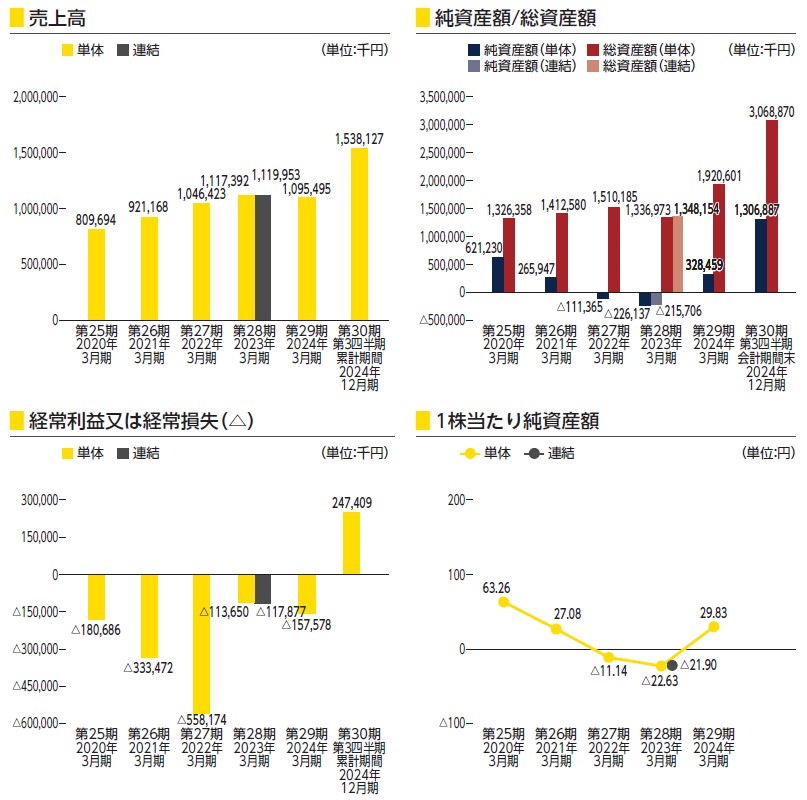

トヨコー(341A)はプロ向け専門某紙で1月に上場観測のあった企業でIPO市場ではいまいち盛り上がりに欠ける建設業セクター。業績は開発費用の支出や技術者の採用などの先行投資を必要とする事業を行っているため赤字が続いていましたが、2025年3月期より黒字転換し販売フェーズに移行したタイミングでの上場となっていることから、今後の成長期待は一定ありそうです。

公開規模はIPO想定価格(700円)ベースで29.7億円と中規模サイズではあるものの、海外投資家への販売分や親引け分を差し引くと20億円程度までは縮小されそうです。3月IPOラッシュではありますが、今のところ例年ほどの過密スケジュールにはなっていないため、地味案件ながらも埋没リスクは少なそうです。ひとまずの初値評価はD級評価といったところでしょうか。

とりあえず現時点の管理人の個人的なこのトヨコー(341A)のIPO参加スタンスは中立で、今後の仮条件設定や大口(機関投資家、海外投資家)の評価、そして大手初値予想会社の見解などを見てから本格的に決めたいと思います。

トヨコー(341A)のIPO(新規上場)業績等

トヨコー(341A)のIPO経営指標

トヨコー(341A)のIPO売上高及び経常損益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。