伊澤タオル(365A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(5月19日)IPO新規上場承認発表された2社のうちのもう1社です。

当記事は伊澤タオル(365A)のIPO詳細記事となりますが、もう1社のウェルネス・コミュニケーションズ(366A)のIPO詳細についてはすでに下記記事にてご紹介させて頂いておりますので、ご参考にして頂けますと幸いです。

ウェルネス・コミュニケーションズ(366A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日はIPO新規上場承認発表が2社ありました。いやはやIPO空白 …

伊澤タオル(365A)の上場日は2025年6月20日(金)で、今のところは単独上場、上場市場はIPO市場ではやや人気の劣る東証スタンダード市場への上場で、IPO主幹事は三菱UFJモルガン・スタンレー証券とモルガン・スタンレーMUFG証券とSBI証券の3社共同主幹事となっております。

伊澤タオル(365A)のIPO(新規上場)情報

設立:2021年6月1日

業種:繊維製品

事業の内容:タオル製品等の企画・製造及び販売

| 上場市場 | 東証スタンダード |

| コード | 365A |

| 名称 | 伊澤タオル |

| 公募株数 | 0株 |

| 売出し株数 | 3,750,000株 |

| オーバーアロットメント | 562,500株 |

| IPO主幹事証券 | 三菱UFJモルガン・スタンレー証券 モルガン・スタンレーMUFG証券 SBI証券 |

| IPO引受幹事証券 | SMBC日興証券 野村證券 アイザワ証券 岩井コスモ証券 東海東京証券 松井証券 三菱UFJ eスマート証券(委託幹事決定) |

| IPO発表日 | 5月19日(月) |

| 上場日 | 6月20日(金) |

| 仮条件決定日 | 6月3日(火) |

| ブック・ビルディング期間 | 6月4日(水)~6月10日(火) |

| 売出価格決定日 | 6月11日(水) |

| IPO申し込み期間 | 6月12日(木)~6月17日(火) |

| 上場時発行済株式総数 | 10,000,000株 |

| 時価総額 | 70.0億円 |

| 吸収金額 | 30.1億円 |

| 想定価格 | 700円(70,000円必要) |

今回のIPO募集は簡易型のグローバルオファリングとなっており、売出し株式3,750,000株のうちの一部は欧州及びアジアを中心とする海外市場(米国及びカナダ除く)の海外投資家にも販売される予定となっています。国内販売株数及び海外販売株数の最終的な内訳は本募集の需要状況等を勘案した上で、売出価格決定日6月11日(水)に決定されます。

そしてこの伊澤タオル(365A)のIPO共同主幹事の中には三菱UFJモルガン・スタンレー証券とSBI証券が入っているため、それぞれグループ会社となる三菱UFJ eスマート証券とSBIネオトレード証券がIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ SBIネオトレード証券公式サイト

伊澤タオル(365A)のIPO(新規上場)事業内容等

伊澤タオル(365A)は消費者目線を第一として日用品としてのタオルの使い心地にこだわり続け、タオル製品等の企画、製造及び販売の単一セグメントで、小売店やキャラクターIP事業者(玩具メーカー)へのタオル製品の企画・販売及びECサイトやAmazon内における自社ブランド「タオル研究所」を軸に事業を展開しているファブレスメーカーです。

事業領域としているタオル業界は、ギフト需要やイベント需要を除く生活需要領域で、同社の主な販売先は、コンビニエンスストア、IP事業者(玩具メーカー)、EC事業者、ディスカウントストア、ホームセンター、総合スーパー、ドラッグストアなどです。

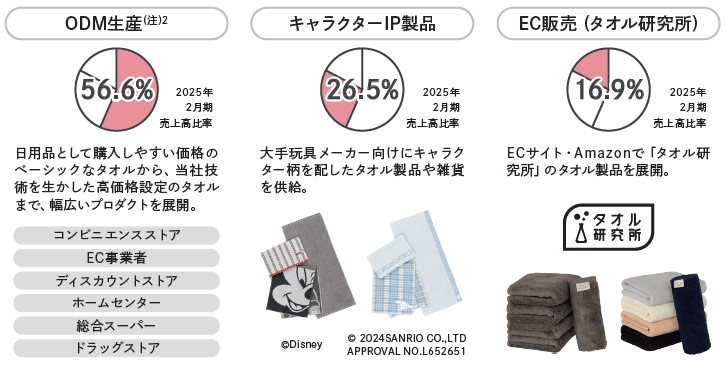

幅広いターゲット層に対し、ニーズに基づいた日用品タオルを生産する「ODM生産(委託側からの要望に基づいて製品の設計から製造までを一貫して行うこと)」、IP企業と連携し高品質なキャラクタータオルを提供する「キャラクターIP製品」自社ブランドを展開するB2Cビジネス「EC販売」の3分野に注力しています。

当社の顧客であるコンビニエンスストア、EC事業者、ディスカウントストア、ホームセンター、総合スーパー、ドラッグストア等において、日用品として購入しやすい価格のベーシックなタオルから、当社技術を生かした高価格設定のタオルまで、幅広いプロダクトを展開しております。

当社の顧客である大手玩具メーカー向けに、キャラクター柄を配したタオル製品や雑貨を供給しております。キャラクター製品は、その表現や配色等に関して著作権保有者及び販売元等のチェック体制が必要となりますが、当社のナレッジを活用しつつ管理体制を構築しており、ニーズに対して的確な製品を製造供給しております。

ECサイトやAmazonで自社ブランド「タオル研究所」のタオル製品を販売しております。Amazonにおけるフェイスタオル及びバスタオルの国内売上シェアは順調に拡大しており、消費者からの口コミも多く高い評価をいただいております。機能・サイズ等の異なるバラエティに富んだラインアップを展開しており、今後もシリーズを追加することとしております。

伊澤タオル(365A)のIPO初値予想主観及びIPO参加スタンス

伊澤タオル(365A)の市場からの吸収金額はIPO想定価格700円としてオーバーアロットメント含め30.1億円と規模的に東証スタンダード市場への上場としては中型サイズとなり、やや荷もたれ感のある水準となります。

IPO募集株数は公募株無しの売出し株(OA含む)のみで4,312,500株とやや多めにありますが、今回の募集は簡易型のグローバルオファリングで売出し株の一部が海外投資家へも販売(未定)されるため、国内分のIPO募集株数は減少します。

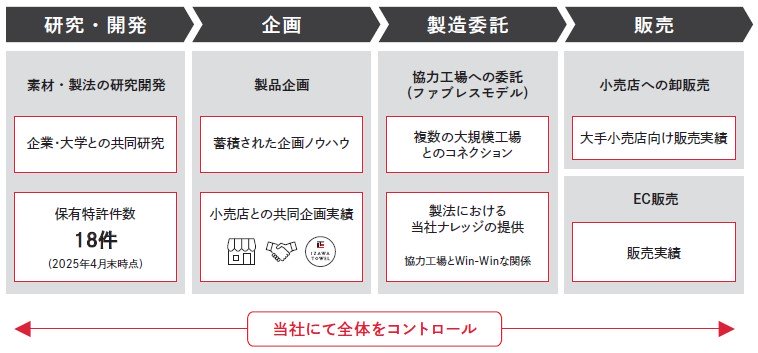

上述の通り伊澤タオル(365A)の事業内容はタオル製品等の企画・製造及び販売ということで、自社で工場を持たず、海外の協力工場に製造を委託するファブレスモデルを採用し、製品設計や製造工程の開発は自社で行っています。詳細な指示により品質と大量生産を両立し、研究・開発から販売まで一貫して管理、消費者ニーズに応じた柔軟な生産体制を構築しています。

伊澤タオル(365A)の筆頭株主及び第三位株主はジャフコ系のベンチャーキャピタル(投資ファンド)で合わせて7,500,000株保有しており、今回のIPO(新規上場)に際する売出しで、それぞれが半数づつ計3,750,000株を放出する形となります。残株は解除価格無しで180日間のロックアップが掛かっているため、上場時の大きな売り圧力にはなりません。

今回のIPO募集株の内訳は公募株なしの売出し株のみで、売出し株の放出人はジャフコ系のベンチャーキャピタル(投資ファンド)となっており、OA含めたオファリング・レシオはおよそ43.1%と高水準となることから出口(イグジット)色の強いIPO案件となります。

伊澤タオル(365A)はタオル研究所としての知名度はあるようですが、事業内容はタオル製品の製造販売と新規性なく地味な業態で、上場市場は東証スタンダード市場。公開規模はIPO想定価格(700円)ベースで30.1億円、簡易型のグローバルオファリングで海外投資家への販売があるものの、荷もたれ感は否めません。

業績は頭打ち感がありますが、2025年2月期の1株当たりの配当額は39円となっています。IPO想定価格(700円)ベースで算出すると利回りは5.5%と高配当。換金色の濃いジャフコ系ファンドの出口(イグジット)案件で需給不安はありますが、配当が支えとなる可能性はあるかもしれませんね。ひとまずの初値評価はD級評価といったところでしょうか。

基本的に出口(イグジット)案件はスルーすることが多いですが、知名度や配当政策、IPO空白期間明けの上場となることなども相まって初値は堅調な展開となりそうな雰囲気を感じます。とりあえず現時点の管理人の個人的なこの伊澤タオル(365A)のIPO参加スタンスは参加の方向で考える予定です。IPO当選を頂いて、売却益も出ればそのお金でタオル買ってみます^^

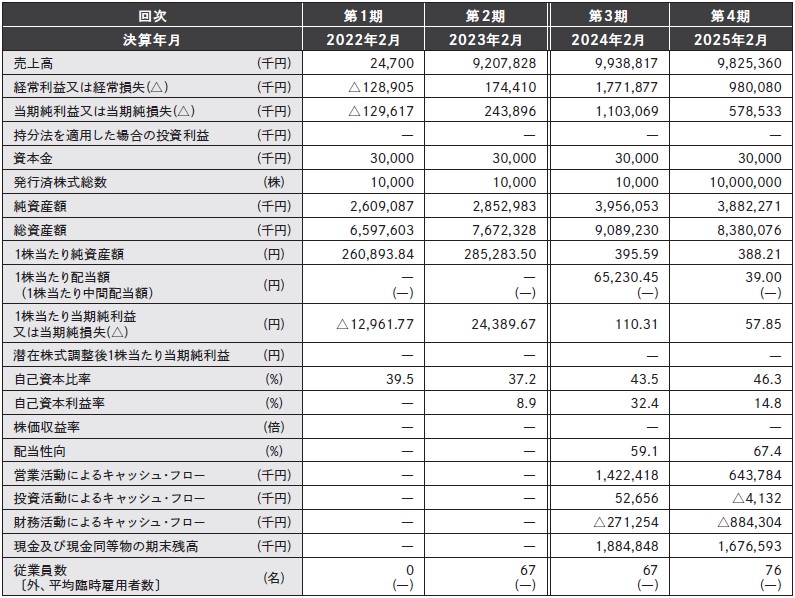

伊澤タオル(365A)のIPO(新規上場)業績等

伊澤タオル(365A)のIPO経営指標

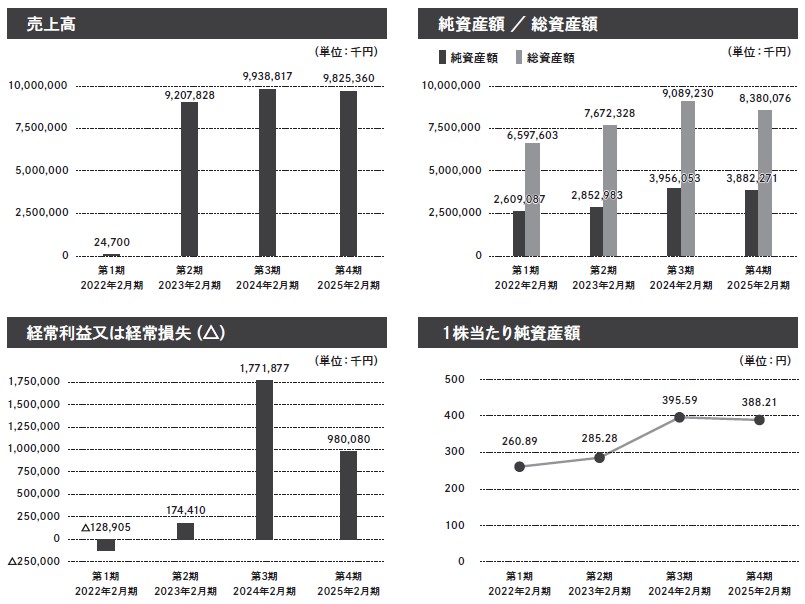

伊澤タオル(365A)のIPO売上高及び経常損益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。