エータイ(369A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(5月23日)もIPO新規上場承認発表が1社ありました。週末ということもあってドッサリ来るかと思っていましたが、これで6月IPOは5社目となります。

エータイ(369A)の上場日は2025年6月26日(木)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事は大和証券となっております。

エータイ(369A)のIPO(新規上場)情報

設立:2004年10月7日

業種:サービス業

事業の内容:永代供養墓の企画・建立・運営・販売代行を行う永代供養墓募集代行業務及びその他関連業務

| 上場市場 | 東証グロース |

| コード | 369A |

| 名称 | エータイ |

| 公募株数 | 204,000株 |

| 売出し株数 | 1,200,000株 |

| オーバーアロットメント | 210,600株 |

| IPO主幹事証券 | 大和証券 |

| IPO引受幹事証券 | SBI証券 楽天証券 岩井コスモ証券 岡三証券 松井証券 丸三証券 あかつき証券 水戸証券 |

| IPO発表日 | 5月23日(金) |

| 上場日 | 6月26日(木) |

| 仮条件決定日 | 6月9日(月) |

| ブック・ビルディング期間 | 6月11日(水)~6月17日(火) |

| 売出価格決定日 | 6月18日(水) |

| IPO申し込み期間 | 6月19日(木)~6月24日(火) |

| 上場時発行済株式総数 | 4,204,000株 |

| 時価総額 | 62.2億円 |

| 吸収金額 | 23.8億円 |

| 想定価格 | 1,480円(148,000円必要) |

そしてこのエータイ(369A)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

エータイ(369A)のIPO(新規上場)事業内容等

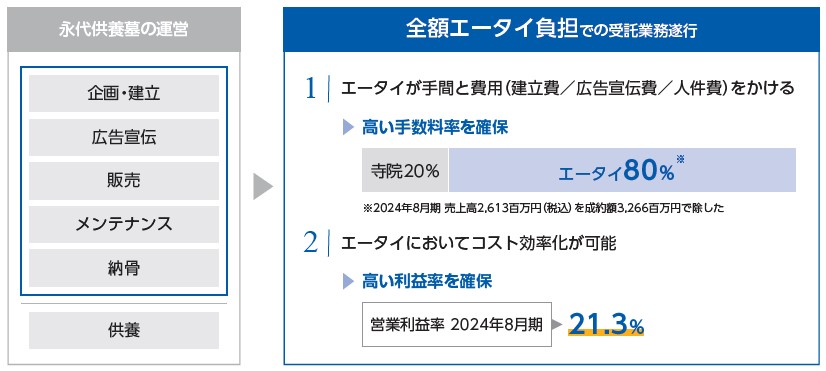

エータイ(369A)は寺院コンサルティング事業の単一セグメントで、永代供養墓の企画・建立・運営・販売代行に関して寺院をフルサポートし、寺院と墓地の利用者(ユーザー)をつなぐ寺院コンサルティング事業を運営しています。

具体的には「永代供養墓募集代行業務」「その他の業務」を包括して寺院へ提供し、寺院の財務基盤の強化に貢献することで、その対価として手数料を収受する事業を展開しています。

永代供養墓募集代行契約を締結した寺院に対して、永代供養墓の運営に係る業務をワンストップで提供することで、永代供養墓利用者の成約額から永代供養など宗教活動の対価として寺院に配分する志納料を差し引いた金額を募集代行手数料として収受し収益としております。

寺院への集客提案等の各種ソリューションとして、寺院イベントの企画運営や、永代供養墓利用者の供養祭の企画運営等を行っております。また永代供養墓募集代行の関連業務として、永代供養墓の申込者、当社提携寺院の檀家の方を中心とした葬儀申込の受付、葬儀施行や回忌供養の取次等や既存のお墓の撤去・処分(墓じまい)及び移動(改葬)のサービスも行っております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額293,920千円については、永代供養墓の建立に係る石材費や工事費といった建立費用に充当する予定であります。当社は今後の成長をより加速するために既存展開エリアや主要都市を中心としたエリア開発を重点的に進めており、その基礎となる永代供養墓の建立が必須であるため、調達資金をこれらの目的に充当いたします。そのため、2026年8月期において100,000千円、2027年8月期において193,920千円を充当する予定であります。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(エータイのIPO目論見書より一部抜粋)

エータイ(369A)のIPO初値予想主観及びIPO参加スタンス

エータイ(369A)の市場からの吸収金額はIPO想定価格1,480円としてオーバーアロットメント含め23.8億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感を感じる水準となります。IPO募集株数は公募株及び売出し株(OA含む)合わせて1,404,000株とやや多めにあります。

上述の通りエータイ(369A)の事業内容は永代供養墓の企画・建立・運営・販売代行を行う永代供養墓募集代行業務及びその他関連業務ということで、寺院が提供する新たなお墓の形である永代供養墓を中心とした寺院コンサルティング事業をワンストップフルサポートで展開しています。

永代供養墓とは、墓地の利用者に後継者がいなくても寺院が永代に渡り供養・管理を行う墓地であり、従来の伝統的な墓地の場合は墓地の利用者による管理及びその費用負担、墓地の承継者を必要とするのに対し、永代供養墓はこれらが不要であることが一般的です。

エータイ(369A)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く、既存の上位株主には解除価格なしで180日間のロックアップが掛かっているため、上場時の大きな売り圧力はありません。

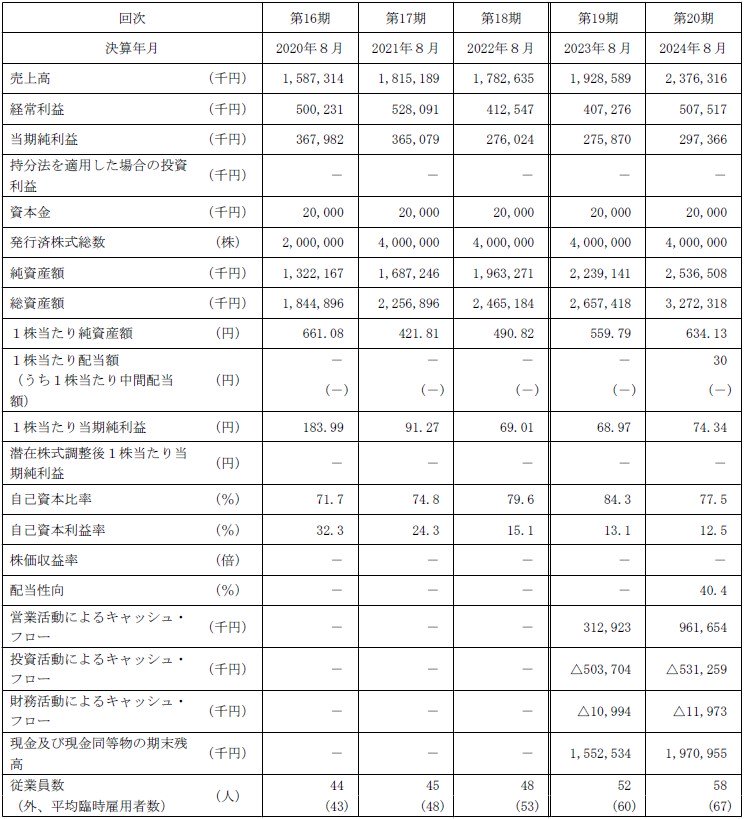

5月23日付けで第21期(2025年8月期)の業績予想も開示されており、しっかり増収増益予想となっています。また、配当も1株当たり38.05円が実施される予定で、IPO想定価格(1,480円)ベースで算出した利回りは2.5%となり、東証グロースという成長市場の中においては高めの水準と言えそうです。

エータイ(369A)は創業以来「永代供養墓」というご供養の在り方を業界に先駆けて発信し続け、少子高齢化や核家族(夫婦のみの世帯)化が進む中でも時代の変化に合わせて成長しており、全国永代供養墓の販売数は4年連続No.1という実績を持ちます。

業績は好調で余計な売り圧力もありませんが、公開規模はIPO想定価格(1,480円)ベースで23.8億円と東証グロース市場への上場としては中規模サイズで、地味業態となることから初値買いへの期待値は低そうです。ひとまずの初値評価はD級評価といったところでしょうか。

とりあえず現時点の管理人の個人的なこのエータイ(369A)のIPO参加スタンスは参加の方向で考える予定ではありますが、今後の仮条件設定や、大手初値予想会社の見解などを見てから本格的に検討したいと思います。

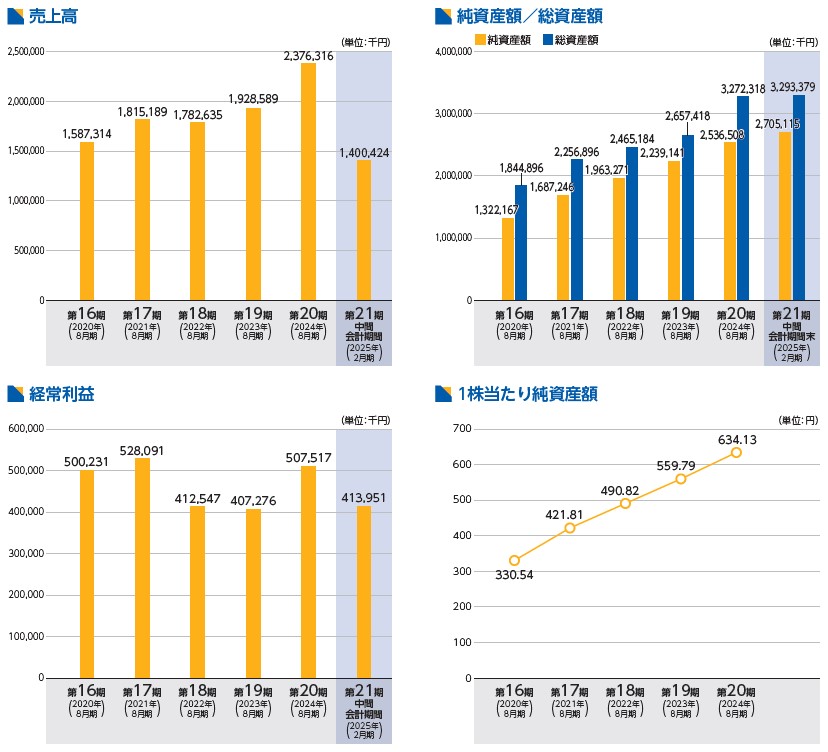

エータイ(369A)のIPO(新規上場)業績等

エータイ(369A)のIPO経営指標

エータイ(369A)のIPO売上高及び経常利益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。