トゥエンティーフォーセブン(7074)のIPO(新規上場)第一弾初値予想がIPO想定価格ベース(3,270円)ですが、大手初値予想会社より発表されたようです。

トゥエンティーフォーセブン(7074)の上場日は11月21日(木)で単独上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場でIPO主幹事はIPO愛好家には人気の高いSMBC日興証券となっております。

SMBC日興証券は新規口座開設でIPOの当選確率がUPします。ちなみにこのトゥエンティーフォーセブン(7074)のIPO申し込み期間は11月6日(水)~11月12日(火)ですので申し込みを考えている方はお忘れなく。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

トゥエンティーフォーセブン(7074)のIPO(新規上場)初値予想

トゥエンティーフォーセブン(7074)のIPO(新規上場)初値予想

トゥエンティーフォーセブン(7074)のIPO想定価格は3,270円となっているため、現時点では公募価格と同値~1.2倍程度の初値形成になるのではないかと弱めの初値予想となっておりますが、個人的な評価についてはやや強めB級評価に設定させて頂いております。

このトゥエンティーフォーセブン(7074)のIPO仮条件は明日11月5日(火)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の下部に追記致します。

トゥエンティーフォーセブン(7074)の事業内容はパーソナルトレーニングジム「24/7Workout」、パーソナル英会話スクール「24/7English」の運営ということでネット関連のような派手さはありません。詳細な事業内容などについてお知りになりたい方はお手数ですが、下記の過去記事をご覧下さい。

トゥエンティーフォーセブン(7074)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。ダブルエー(7683)のIPO発表以降となるため、およそ三週間ぶりのI …

トゥエンティーフォーセブン(7074)の公開規模はIPO想定価格ベース(3,270円)で37.0億円と東証マザーズ市場への上場としては中型でやや荷もたれ感を感じるサイズとなります。

トゥエンティーフォーセブン(7074)の事業内容は上述及び過去記事の通り、パーソナルトレーニング事業で、中でもパーソナルトレーニングジム「24/7Workout」についてはすでに上場済みのRIZAPグループ(2928)とほぼ同様、マンツーマンでのトレーニング指導というスタイルとなります。

そしてこのRIZAPグループ(2928)はすでに2006年5月に札幌証券取引所のアンビシャス市場に上場済み。上場時の社名は健康コーポレーション株式会社。公募価格56,000円(1株)に対し、上場日値付かずで翌営業日に付いた初値は194,000円(1株)と地方市場への上場ながら3倍超えという高い初値形成となっています。

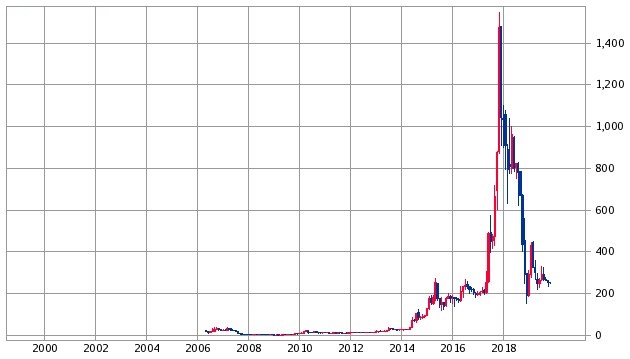

さらに深掘りすると上記過去記事でも書いていますが、上場後の最安値から最高値までの値幅は吸収合併や株式分割を考慮した調整済み株価ベースでなんと1,000倍以上と超高騰した大化け銘柄となりました。さすがに今は落ち着いていますが、それでも上場時と比較すると余裕で100倍超えです。

RIZAPグループ(2928)月足・20年足チャート

この実績から同業種となるこのトゥエンティーフォーセブン(7074)も少なからず恩恵があるのではないかと個人的には思っています。上場日は11月21日(木)で前はおよそ三週間、後ろはおよそ10日間のIPO空白期間があることから資金も集中しやすいのではないでしょうか。明日の仮条件がどのように決定するかも要注目ですね。

絶大的に信頼している大手初値予想会社の第一弾初値予想の見解が微妙なので一抹の不安はあるものの、個人的には積極的な買いが入り、そこそこ健闘するのではないかと思っているため、現時点の管理人の個人的なこのトゥエンティーフォーセブン(7074)のIPO参加スタンスは当初の予定通り全力申し込みで変更はありません。

冒頭でも書いていますが、このトゥエンティーフォーセブン(7074)のIPO主幹事はSMBC日興証券で、新規口座開設でIPOの当選確率がUPします。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

トゥエンティーフォーセブン(7074)のIPO(新規上場)幹事配分数

そして推定となりますがこのトゥエンティーフォーセブン(7074)のIPO株(公募株及び売り出し株)9,850枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| SMBC日興証券(主幹事) | 8,865枚 | 90.0% |

| いちよし証券(前受け金不要) | 295枚 | 3.0% |

| SBI証券 | 197枚 | 2.0% |

| マネックス証券(100%完全抽選) | 99枚 | 1.0% |

| みずほ証券 | 99枚 | 1.0% |

| 丸三証券 | 99枚 | 1.0% |

| エース証券 | 49枚 | 0.5% |

| 岩井コスモ証券 | 49枚 | 0.5% |

| 岡三証券 | 49枚 | 0.5% |

| 極東証券 | 49枚 | 0.5% |

| 岡三オンライン証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が1,477枚あります。

はたして第二のライザップとなるでしょうか。

<追記>

トゥエンティーフォーセブン(7074)のIPO仮条件が決まりました。

IPO想定価格:3,270円

IPO仮条件:3,270円~3,420円

IPO想定価格が最下限となる強気なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は37.0億円~38.7億円となりました。

<追記>

トゥエンティーフォーセブン(7074)の第二弾初値予想が発表されたようです。

3,500円~3,800円

IPO仮条件は強気な設定となりましたが、IPO初値予想第二弾はIPO初値予想第一弾よりも上限は下ブレ、下限は上ブレとなる初値予想となっているようです。IPO初値予想第二弾では初値予想を上げてくるかと思いましたが、残念ながら弱気姿勢のままのようです。ただ個人的な評価については引き続きB級評価とさせて頂きます。

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記LINE@でしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。2019年内に有料級の情報を配信する計画もあります。もちろん1対1のチャットも可能ですよ。

![]()