Branding Engineer(7352)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。今回も3月4月の上場中止(延期)組ではなく完全新規のIPOです。

Branding Engineer(7352)の上場日は7月7日(火)七夕で今のところは単独上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事は待ってましたのSBI証券となっております。

ただ今回はいつもほどIPOチャレンジポイントの話題で盛り上がることはないような雰囲気です。理由は後述致します。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

Branding Engineer(7352)のIPO(新規上場)情報

設立:2013年10月2日

業種:サービス業

事業の内容:企業に対してエンジニアリソースの提供を行うMidworks事業、メディア事業及びプログラミングスクール運営等

| 上場市場 | 東証マザーズ |

| コード | 7352 |

| 名称 | Branding Engineer |

| 公募株数 | 260,000株 |

| 売出し株数 | 136,200株 |

| オーバーアロットメント | 40,000株 |

| IPO主幹事証券 | SBI証券 |

| IPO引受幹事証券 | 大和証券 みずほ証券 あかつき証券 エイチ・エス証券 エース証券 岡三証券 極東証券 東洋証券 楽天証券(100%完全抽選) マネックス証券(100%完全抽選) 水戸証券 岡三オンライン証券(委託幹事) ネオモバ(委託幹事) |

| IPO発表日 | 6月4日(木) |

| 上場日 | 7月7日(火) |

| 仮条件決定日 | 6月18日(木) |

| ブック・ビルディング期間 | 6月22日(月)~6月26日(金) |

| 公開価格決定日 | 6月29日(月) |

| IPO申し込み期間 | 6月30日(火)~7月3日(金) |

| 吸収金額 | 1.9億円 |

| 想定価格 | 440円(44,000円必要) |

これまたIPO主幹事がSBI証券ということからIPO幹事団(シンジケート)が12社と多くあります。さらにこのBranding Engineer(7352)のIPO主幹事はSBI証券ということからSBIネオモバイル証券(ネオモバ)のIPO幹事入り、平幹事に岡三証券が入っていることから岡三オンライン証券のIPO幹事入りとそれぞれ期待できそうです。

詳細や口座開設はコチラ ⇒ SBIネオモバイル証券(ネオモバ)公式サイト

詳細や口座開設はコチラ ⇒ 岡三オンライン証券公式サイト

Branding Engineer(7352)のIPO(新規上場)事業内容等

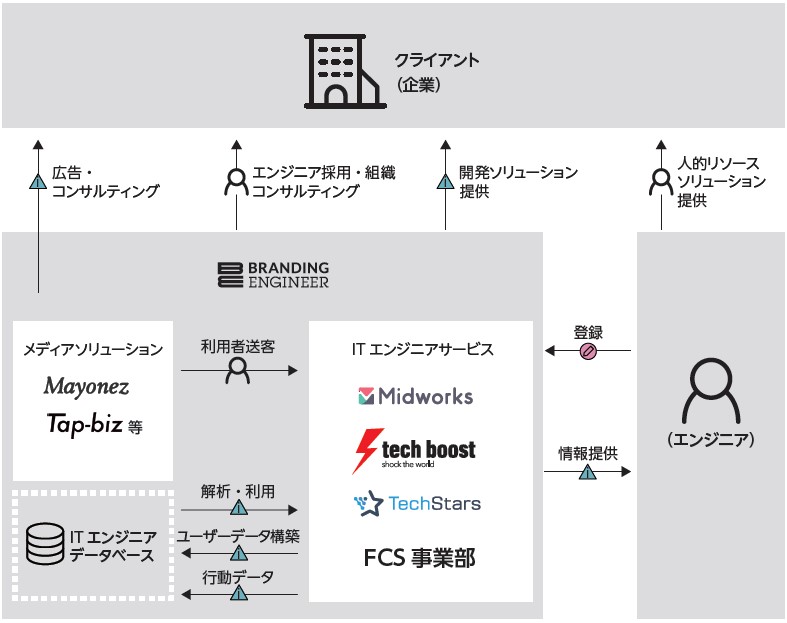

Branding Engineer(7352)はITエンジニアに特化した事業を行っており、ITエンジニアにはキャリア開発の機会と安心して就業できる機会を提供し、そのITエンジニアのリソースを、従来の雇用形態に捉われない様々な形でITサービスの開発力不足に悩む企業に提供することで、国内におけるITエンジニアの人材不足を解決するソリューションを提供しております。

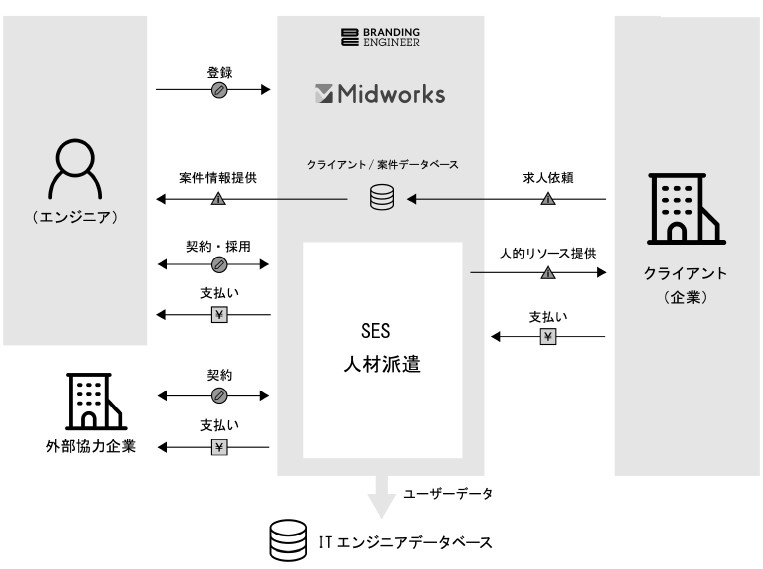

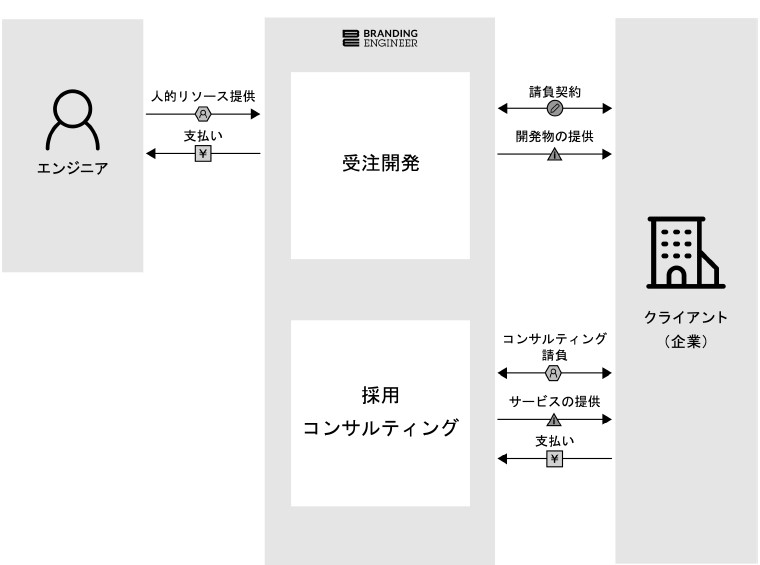

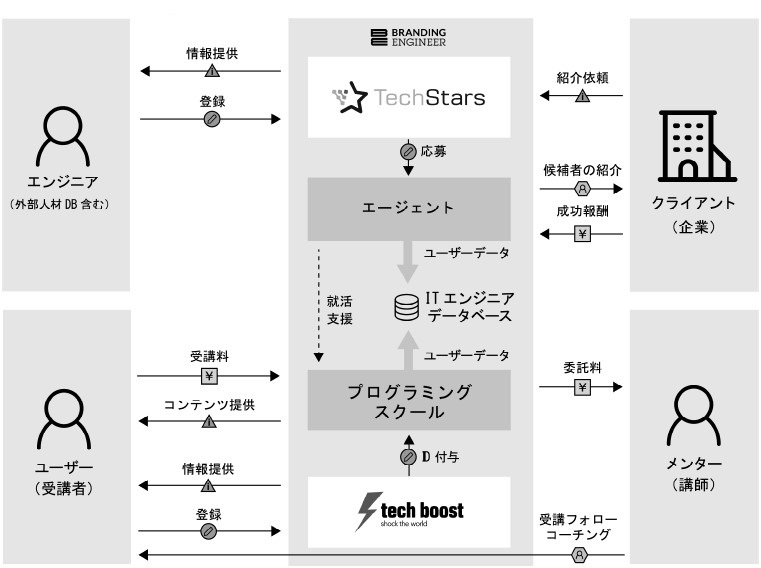

具体的にはITエンジニアと主にITサービスの開発を行う企業をマッチングさせ、SES事業及び人材派遣事業を行う「Midworks事業」、主にITエンジニアやビジネスパーソンへの情報発信を行う「メディア事業」、ITエンジニアを必要とする企業へ受託開発サービス及びコンサルティングを提供する「FCS事業」、ITエンジニアに特化した転職支援サービスのTechStars及びプログラミング教育サービスのtechboostを運営する「その他事業」があり、エンジニアの学習から情報収集、独立支援や企業紹介等、エンジニアのキャリアに関するトータルサービスを展開しております。

フリーランスエンジニア、当社の社員として雇用するエンジニア及び外部協力企業のエンジニアと企業をマッチングさせ、準委任契約に基づき客先にITエンジニアを常駐させるSES事業及び派遣契約に基づく人材派遣事業を行っています。

ITエンジニアに有益な情報発信を行うことに特化したメディア「Mayonez」と、ビジネスパーソンに有益な情報配信を行うことに特化したメディア「Tap-biz」を中心に多様なジャンルの複数の情報発信メディアを展開しています。

主に自社にエンジニア部門がなく自社開発を行うことができない企業に対して、企業のニーズに合わせた受託開発事業及びコンサルティング事業を行っています。

TechStars事業とtech boost事業からなり、TechStars事業はITエンジニアに特化した転職支援サービスで、tech boost事業はITエンジニアを目指す人を対象にプログラミング教育を提供する学習サービスとなります。

【手取金の使途】

手取概算額100,248千円及び本第三者割当増資の手取概算額上限16,192千円については、1.本社移転費用、2.広告宣伝費用、3.ITエンジニアの新規採用に係る人件費に充当する予定であります。なお、上記調達資金は具体的な充当時期までは安全性の高い金融商品等で運用していく方針であります。

(Branding EngineerのIPO目論見書より一部抜粋)

Branding Engineer(7352)のIPO初値予想主観及びIPO参加スタンス

Branding Engineer(7352)の市場からの吸収金額はIPO想定価格440円としてオーバーアロットメント含め1.9億円と規模的に東証マザーズ市場への上場としては超小型サイズとなります。需給不安はまったくありません。

またもや低単価のIPO(新規上場)となります。6月以降登場のIPO(新規上場)は低単価及び公開規模の小さな案件が多いですね。やはりまだ警戒感が先行しているのでしょうか。

Branding Engineer(7352)の事業内容は簡単にまとめるとITに特化した人材サポート事業といったところでしょうか。最近のIPOの傾向として人材サポート系、特に特化型は人気化しやすい業態となります。もちろん業績も好調で大幅な増収増益となっております。

株主の中にはベンチャーキャピタルの保有株が3社で283,280株あり、そのうち今回のIPO(新規上場)による売り出し放出分は3,000株しかないため、計算上はおよそ28万株ほどがまだ残ることになります。

ただしこのベンチャーキャピタル保有分及びその他特別利害関係者については解除価格無しで90日間のロックアップが掛かっているため上場時の売り圧力とはなりません。その他上位大株主にも解除価格無しでしっかりと180日間のロックアップが掛かっています。

人気化しやすい事業内容でこの規模で売り圧力無しとなればこれはもう目隠しで申し込んでも問題ない銘柄かと思われます。評価は間違いなくA級評価と言えるでしょう。初値に関しても2倍はもちろんそれ以上の大幅上昇になることも十分あり得そうです。ひとまず初日値付かずとなる可能性は高いでしょうか。

よって管理人の個人的なこのBranding Engineer(7352)のIPO参加スタンスは全力申し込みで行く予定です。ただ単価が440円と低位株になることからIPOチャレンジポイントを使ってまで狙いに行こうとは今のところ考えておりません。

他の方も同様に考えている方が多そうなので逆に意外に低いポイント使用で取れる可能性はあるかもしれませんね。ポイント使用をオススメしているわけではありませんので、誤解のないようお願い致します。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

<追記>

やはり岡三オンライン証券がこのBranding Engineer(7352)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

Branding Engineer(7352)のIPO取り扱い決定(岡三オンライン証券)

<追記>

やはりSBIネオモバイル証券(ネオモバ)がこのBranding Engineer(7352)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

Branding Engineer(7352)のIPO取り扱い決定(ネオモバ)

Branding Engineer(7352)のIPO(新規上場)業績等

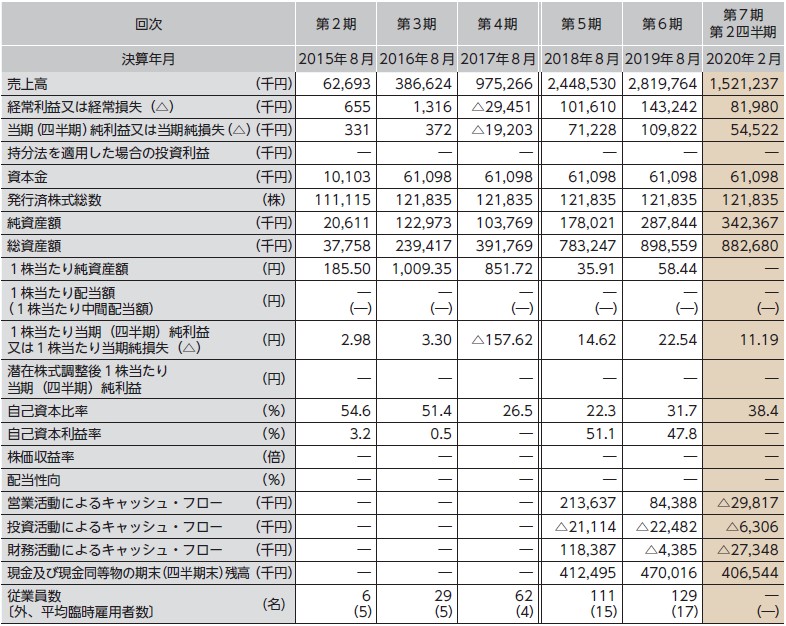

Branding Engineer(7352)のIPO経営指標

Branding Engineer(7352)のIPO売上高及び経常損益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()