リベルタ(4935)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(11月12日)IPO新規上場承認発表があった4社のうちの1社です。

すでに1社のオーケーエム(6229)については下記記事にてご紹介させて頂いておりますが、残りの2社についてはまた後ほど改めて別記事にてご紹介させて頂きます。

オーケーエム(6229)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月11日)に続き本日またもや4社のIPO新規上場承認発表がありました。しか …

リベルタ(4935)の上場日は12月17日(木)でオーケーエム(6229)とプレイド(4165)とビートレンド(4020)と4社同日上場、上場市場はIPO市場では可もなく不可もなくのJASDAQスタンダード市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要の野村證券となっております。

詳細や口座開設はコチラ ⇒ 野村證券公式サイト

11月13日(金)にかっこ(4166)が12月17日(木)上場で追加発表されたので上場日は5社同日上場となります。

リベルタ(4935)のIPO(新規上場)情報

設立:1997年2月12日

業種:化学

事業の内容:美容商品、トイレタリー商品、機能衣料商品等の企画販売及び輸入腕時計日本総代理店業務

| 上場市場 | JASDAQスタンダード |

| コード | 4935 |

| 名称 | リベルタ |

| 公募株数 | 300,000株 |

| 売出し株数 | 530,000株 |

| オーバーアロットメント | 124,500株 |

| IPO主幹事証券 | 野村證券(前受け金不要) |

| IPO引受幹事証券 | みずほ証券 |

| IPO発表日 | 11月12日(木) |

| 上場日 | 12月17日(木) |

| 仮条件決定日 | 11月27日(金) |

| ブック・ビルディング期間 | 12月1日(火)~12月7日(月) |

| 公開価格決定日 | 12月8日(火) |

| IPO申し込み期間 | 12月9日(水)~12月14日(月) |

| 時価総額 | 32.5億円 |

| 吸収金額 | 10.6億円 |

| 想定価格 | 1,120円(112,000円必要) |

上記の通りこのリベルタ(4935)のIPO幹事団(シンジケート)は主幹事含めて2社しかありません。IPO申し込みが楽チンで良いですね^^

リベルタ(4935)のIPO(新規上場)事業内容等

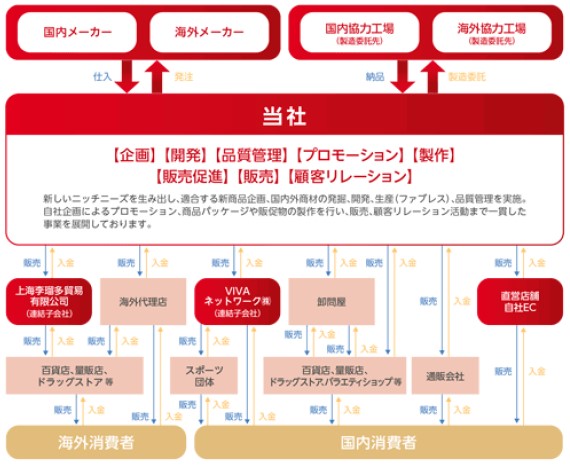

リベルタ(4935)はグループ会社で株式会社リベルタ及び連結子会社(上海李瑠多貿易有限公司、VIVAネットワーク株式会社)の3社で構成され、人々に喜ばれる様々なジャンルの商材を企画、発掘し国内外に提供しております。

蓄積された過去の「ヒット商品」情報を独自分析し、新しいニッチニーズを生み出し、適合する商材の企画や国内外商材の発掘を行っております。企画された商品は自社ブランドとして生産(ファブレス)を行い、発掘した国内外の商材は独占販売契約を締結し契約ブランドとし、自社ブランドともに自社企画によるプロモーション、販売、顧客リレーションまで一貫した事業を行っております。

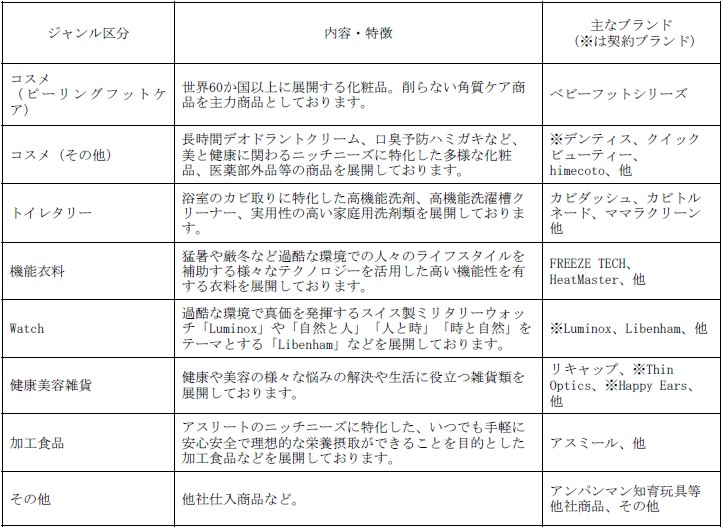

リベルタグループは各種オリジナル商品等の企画販売を行う事業の単一セグメントでありますが、商品ジャンルとして自社ブランドもしくは日本総販売代理店契約を締結した契約ブランドは以下の通り区分しております。

【手取金の使途】

手取概算額302,120千円については、設備資金に55,000千円、運転資金に247,120千円を充当する予定であり、その具体的な内容及び充当予定時期は以下のとおりであります。

①設備資金事業拡大に対応するための業務効率化を目的とした基幹システム更新及び定型業務(主に受注業務等)の自動化を目的としたRPA(ロボティック・プロセス・オートメーション)導入費用として55,000千円(2021年12月期)を充当する予定であります。

②運転資金重点ブランド(「ベビーフット」「FREEZETECH」「カビトルネード」「デンティス」「COSCOS」「アスミール」)を強化するためのSNS等を活用した広告宣伝やプロモーションイベント開催などのプロモーション費用として56,000千円(2021年12月期)自社通販を強化するための各種施策費用(SNSによる認知度向上広告施策他)として55,000千円(2021年12月期)事業拡大に伴う仕入資金等の費用として136,120千円(2021年12月期に53,000千円、2022年12月期に83,120千円)を充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

(リベルタのIPO目論見書より一部抜粋)

リベルタ(4935)のIPO初値予想主観及びIPO参加スタンス

リベルタ(4935)の市場からの吸収金額はIPO想定価格1,120円としてオーバーアロットメント含め10.6億円と規模的にJASDAQスタンダード市場への上場としては小型サイズとなり荷もたれ感はありません。IPO株数は公募株及び売り出し株合わせて8,300枚と多くはありません。

上述の通りリベルタ(4935)の事業内容は美容商品、トイレタリー商品、機能衣料商品等の企画販売及び輸入腕時計日本総代理店業務ということで特に目新しさはなく、JASDAQスタンダード上場でセクターは「化学」と地味な業態となります。IPO目線で見ると正直お世辞にも魅力を感じるような内容ではありません。

ただ公開規模はIPO想定価格(1,120円)ベースで10.6億円と軽量となることからIPOが需給主導で動くと考えると初値は堅調にスタートすることが予想されます。

リベルタ(4935)の株主の中にベンチャーキャピタルの保有株は無く、既存の上位株主には解除価格無しで90日間及び180日間のロックアップが掛かっているため、上場時の余計な売り圧力もありません。

上場日は12月17日(木)で魔の4社同日上場となることや、IPOラッシュによる資金分散の影響が出る可能性は否めませんが、公開規模が小さいことから影響は軽微であると考えます。

業態的な人気は低くIPOラッシュに入るものの、公開規模の少なさやIPO株数の少なさ、そしてIPO主幹事が天下の野村證券であることなどを加味すると、第一印象での評価は可もなく不可もなくでC級評価といったところでしょうか。

よって管理人の個人的なこのリベルタ(4935)のIPO参加スタンスは全力申し込みで問題無いと考えています。IPOラッシュの中で前受け金不要の野村證券がIPO主幹事というのはありがたいものの、IPO株数が少ないことからIPO当選は狭き門となるでしょうね。

詳細や口座開設はコチラ ⇒ 野村證券公式サイト

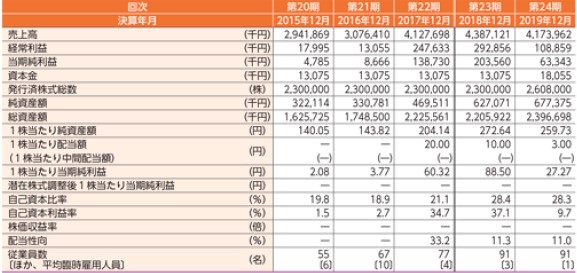

リベルタ(4935)のIPO(新規上場)業績等

リベルタ(4935)のIPO経営指標

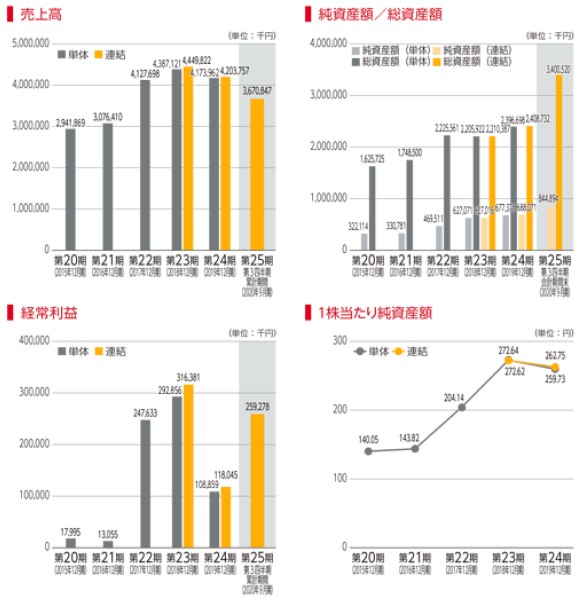

リベルタ(4935)のIPO売上高及び経常利益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()