Cross Eホールディングス(231A)のIPO(新規上場)初値が付きましたので簡単ではありますがご紹介させて頂きたいと思います。

結果から申し上げますと、やはり地方市場(福証Q-Board)上場銘柄への資金流入は乏しく、初値は公募割れスタートとなってしまいました。公募割れスタートとなったのは6月21日(金)東証グロース市場上場のMFS(196A)以来で、今年(2024年)5社目となります。

Cross Eホールディングス(231A)のIPO初値結果

| 公募価格 | 1,180円 |

| 初値価格 | 1,085円(9時20分) |

| 初値売却益 | -9,500円 |

| 初値売買代金 | 0.78億円(7,866万円) |

| 初値出来高 | 72,500株 |

| 8月29日終値 | 1,087円 |

市場開場直前(8時59分)のこのCross Eホールディングス(231A)のフル板の合致点は950円(初値売買代金:0.37億円)となっていましたが、およそ135円ほど吊り上げられた1,085円(初値売買代金:0.78億円)での着地となりました。

公開株数(OA含む)に対する初値売却率はおよそ9.0%、初値売りで-9,500円の損失となり、直前初値予想と同水準での着地となりました。残念ながら公募割れスタートです。

市場開場前にはシンジケートカバー取引注文は入らず、市場開場後すぐに幹事の引き受け価格となる1,085円に30,000株の買い注文が入り、9時10分頃に追加で10,000株、9時17分頃に追加で10,000株、合わせて50,000株の買い注文が入り、引き受け価格での初値形成となりました。相変わらず冷や冷やさせてくれる証券会社です。

初値形成時の出来高は72,500株でしたが、そのうちシンジケートカバー取引に絡んだ約定が35,000株~45,000株程度はあったと思われることから、差し引きすると実需はキリの良いところでざっくり30,000株程度ぐらいでしょうか。金額にすると0.3億円(3,000万円)程度と推測されます。

やはり地方市場(福証Q-Board)上場銘柄への資金流入は限定的で、またしても初値売買代金は1.0億円には遠く及びませんでした。公募割れスタートはおおむね想定内で、公開価格1,180円に対して初値1,300円という思い切った直前初値予想を出していた初値予想会社さん以外はほぼ市場コンセンサス通りの結果となっています。

この結果を見ると、中身や規模は違うものの、次の同市場(福証Q-Board)上場の同主幹事(Jトラストグローバル証券)案件で9月25日(水)上場予定のリプライオリティ(242A)のIPO参加スタンスも必然的に決まって来るかもしれませんね。

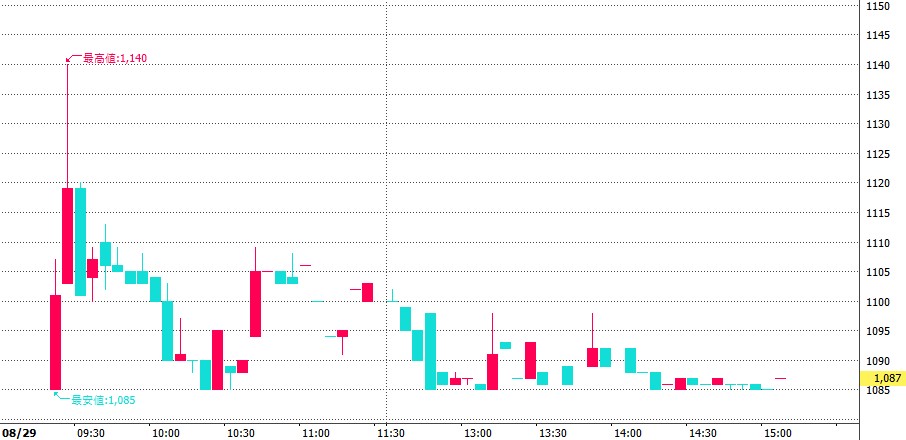

初値形成後すぐは商い薄の中でも上値を目指す展開となりましたが、高値は9時28分に付けた1,140円(初値価格+55円)までしかありませんでした。ただ、その後は軟調ながらも初値価格(1,085円)を割ることなく大引けまで底堅く推移していました。

Cross Eホールディングス(231A)IPO5分足チャート(2024年8月29日)

終値は初値価格(1,085円)を2円上回る1,087円での取引終了となっており、本日1日の出来高は230,500株で、OA含めた公開株数(800,000株)の0.3回転程度しか回っておらず、地方市場上場の流動性の悪さが露呈した形となっています。

初値形成時の出来高は72,500株しかなく、上記の通り本日1日の出来高も初値時の出来高込みで230,500株となることから、公開価格(1,180円)近辺ではIPO株取得者の相当数の戻り待ちがあると考えられるため、しばらくの間は公開価格(1,180円)を奪還するのは厳しいかもしれませんね。

Cross Eホールディングス(231A)のIPOセカンダリ

Cross Eホールディングス(231A)は流動性に乏しい地方市場(福証Q-Board)上場案件となることから、IPOセカンダリ参戦はしておりません。

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。