オルツ(260A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(9月5日)もIPO新規上場承認発表が1社ありました。これで10月IPOは3社目となります。今のところ順調ですね。

オルツ(260A)の上場日は2024年10月11日(金)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事もIPO愛好家人気の高い大和証券となっております。

オルツ(260A)のIPO(新規上場)情報

設立:2014年11月26日

業種:情報・通信業

事業の内容:デジタルクローンP.A.I.の開発を最終目的とした要素技術の研究開発と、それらを応用した製品群(Communication Intelligence「AI GIJIROKU」等)の展開、AIソリューションの提供

| 上場市場 | 東証グロース |

| コード | 260A |

| 名称 | オルツ |

| 公募株数 | 7,500,000株 |

| 売出し株数 | 1,500,000株 |

| オーバーアロットメント | 1,350,000株 |

| IPO主幹事証券 | 大和証券 |

| IPO引受幹事証券 | SBI証券 野村證券 あかつき証券 松井証券(前受け金不要) 丸三証券 大和コネクト証券(委託幹事決定) |

| IPO発表日 | 9月5日(木) |

| 上場日 | 10月11日(金) |

| 仮条件決定日 | 9月25日(水) |

| ブック・ビルディング期間 | 9月26日(木)~10月2日(水) |

| 公開価格決定日 | 10月3日(木) |

| IPO申し込み期間 | 10月4日(金)~10月9日(水) |

| 上場時発行済株式総数 | 33,344,700株 |

| 時価総額 | 170.0億円 |

| 吸収金額 | 52.7億円 |

| 想定価格 | 510円(51,000円必要) |

今回の募集は簡易型のグローバルオファリングとなるため、公募株式7,500,000株のうちの一部は欧州及びアジアを中心とする海外市場(米国及びカナダ除く)の海外投資家にも販売される予定となっています。国内販売株数及び海外販売株数の最終的な内訳は本募集の需要状況等を勘案した上で、公開価格決定日10月3日(木)に決定されます。

そしてこのオルツ(260A)のIPO主幹事は大和証券となっているため、すでにグループ会社となる大和コネクト証券がIPO委託幹事(裏幹事)に入ることが確定となっており、IPO主幹事からの委託となるため、引き受け株数も多くなることが予想されます。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

オルツ(260A)のIPO(新規上場)事業内容等

オルツ(260A)はアカデミックのネットワークを活用し「P.A.I.」(パーソナル人工知能)の研究開発を進める一方で、その研究開発過程から生まれた対話エンジンなどの要素技術や、機械学習による個性モデル構築などのノウハウを、AIの活用を検討するクライアントに提供しています。

オルツ(260A)は人工知能(AI)事業の単一セグメントでありますが、サービス分類としては要素技術を活用した「AI Products事業」、戦略的パートナーとの連携により様々なクライアントに対してAIモデルを応用した「AI Solutions事業」の2つの事業に区分して展開しています。

同社の「P.A.I.」(パーソナル人工知能)の実現のために研究開発を重ね蓄積させてきた要素技術と、多くの戦略的パートナーとのリレーションを活用した課題発掘力及び優秀なエンジニア陣によるプロダクト開発力、AIの社会実装力を基盤とすることで、多くのAIプロダクトの開発・提供を行っております。

AIの活用を検討するクライアントに対して、コンサルティング、PoC、本番開発から協業販売までのプロジェクト遂行の支援をしており、同社の設立以降、継続して推進してきた事業であり、かつ同社が最も得意とする分野でもあります。

【手取金の使途】

手取概算額3,801百万円及び第三者割当増資の手取概算額上限685百万円については、①広告宣伝費及び販売促進費として、3,052百万円(2024年12月期:150百万円、2025年12月期:1,450百万円、2026年12月期:1,452百万円)、②研究開発費として1,080百万円(2024年12月期:120百万円、2025年12月期:480百万円、2026年12月期:480百万円)、③採用関連費として32百万円(2024年12月期:4百万円、2025年12月期:14百万円、2026年12月期:14百万円)、④借入金返済として322百万円(2024年12月期:52百万円、2025年12月期:211百万円、2026年12月期:59百万円)に充当する予定であります。

具体的な資金需要が発生し、支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

(オルツのIPO目論見書より一部抜粋)

オルツ(260A)のIPO初値予想主観及びIPO参加スタンス

オルツ(260A)の市場からの吸収金額はIPO想定価格510円としてオーバーアロットメント含め52.7億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感のある水準となります。

IPO募集株数は公募株及び売り出し株(OA分)合わせて10,350,000株と多めにありますが、今回の募集は簡易型のグローバルオファリングで海外投資家への販売(未定)もあるため、国内分の募集株は減少します。

上述の通りオルツ(260A)の事業内容はデジタルクローン P.A.I.の開発を最終目的とした要素技術の研究開発と、それらを応用した製品群(Communication Intelligence「AI GIJIROKU」等)の展開、AIソリューションの提供ということで、「P.A.I.」パーソナル人工知能を中心としたAI活用・LLM開発・DX推進などを行っています。

「P.A.I.」(パーソナル人工知能)とは、私たち自身の意思をデジタル化し、それをクラウド上に配置してあらゆるデジタル作業をそのクローンにさせることを目的としたAIであり、同社は、全ての人が自分のAIを持つことによって、労働から解放され、アーティスティックな営みに没頭することができる世界を実現することを目指しています。下記プロモーション動画は映画に出て来そうな内容でした。

※上記動画再生時は音が出ますので音量にご注意下さい。

オルツ(260A)の事業内容はAI(人工知能)関連銘柄で期待値も高かったことから、株主の中にはベンチャーキャピタル(投資ファンド)の保有株が29社17,128,700株と多く、今回のIPO(新規上場)に際する売り出しで8社1,457,300株放出するものの15,671,400株が残ります。それぞれ90日間及び180日間のロックアップが掛かっていますが、一部は公開価格の1.5倍となれば解除され売却可能となります。

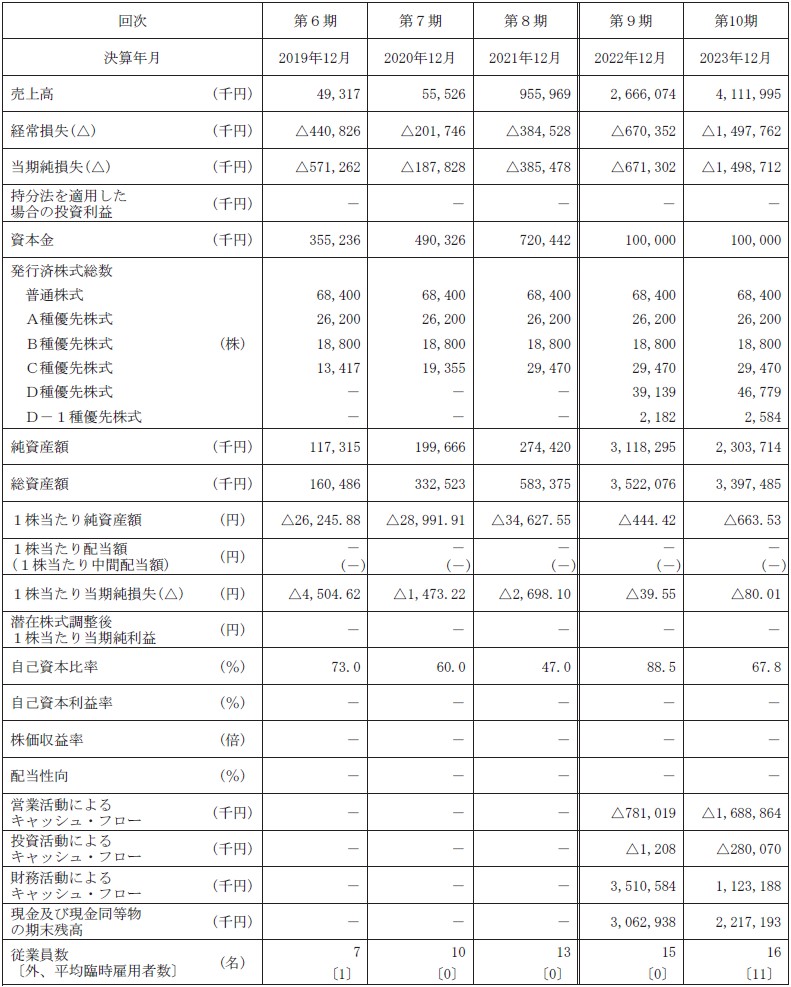

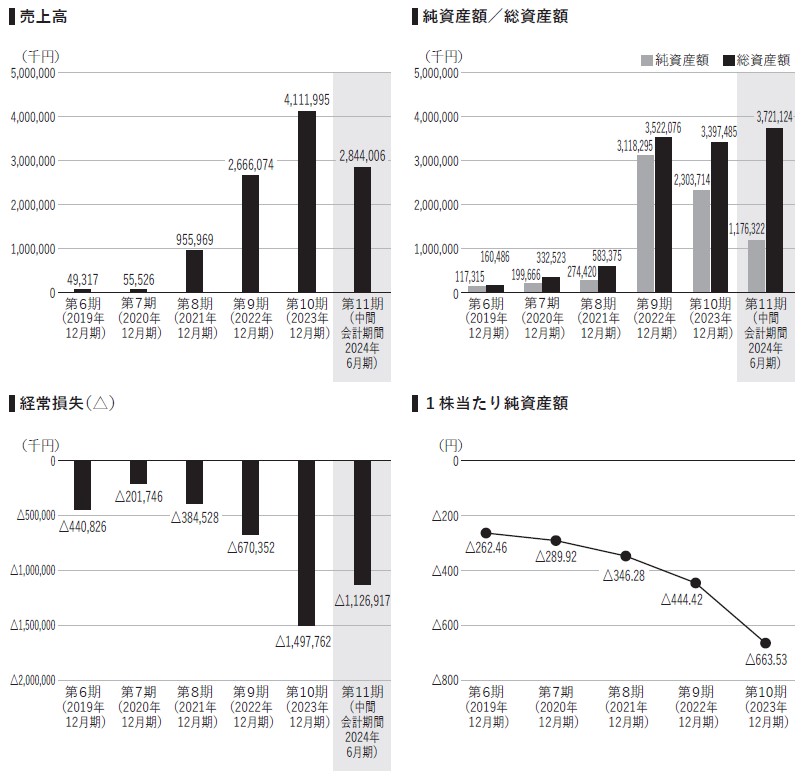

オルツ(260A)はIPO市場でも注目度の高いAI(人工知能)関連銘柄となりますが、業績は売上は右肩上がりで急伸しているものの、収益は昨今の生成AIにおける競争優位性確保のための広告宣伝費に投じており右肩下がりで赤字拡大中(今後も一定期間赤字が継続)となっています。一定期間赤字が継続となっていますが、言い換えると黒字化の見込み無しと捉えることもできそうです。

ひと昔前であれば、IPO市場で「AI(人工知能)」となると黒字赤字関係無しで人気化必至でしたが、最近はその傾向も薄れつつあり、最近のIPO人気案件は完全に「宇宙関連」に持って行かれてしまっています。宇宙関連であればテーマ株として赤字も許容されやすいものの、AI(人工知能)関連はすでに旬を過ぎている感がありそうですがどうでしょうかね。

公募主体のIPOとなる点は好まれそうですが、公開規模はIPO想定価格(510円)ベースで52.7億円と中規模サイズ、簡易型のグローバルオファリングで海外投資家への販売もあるため、今よりは縮小されることになりますが、その国内外の配分比率が気になるところです。1,000円未満の低位株設定となっているため、公募割れリスクは低そうですが、ひとまずの初値評価はC級評価といったところになるでしょうか。

とりあえず現時点の管理人の個人的なこのオルツ(260A)のIPO参加スタンスは参加の方向で考えようと思いますが、最終的には今後の仮条件設定や大口(機関投資家、海外投資家)の評価、そして大手初値予想会社の見解などを見てから決めたいと思います。

オルツ(260A)のIPO(新規上場)業績等

オルツ(260A)のIPO経営指標

オルツ(260A)のIPO売上高及び経常損失

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。