アズパートナーズ(160A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(2月29日)は早くも4月分のIPO新規上場承認発表が1社ありました。

4月のIPO件数は4社~5社程度と例年よりも少なくなるとのウワサが出ていることからすると、ややハイペースのような気がします。これまた5月はIPOが無く、6月までのIPO空白期間が長くなるパターンでしょうか。

アズパートナーズ(160A)の上場日は変更可能タイプの2024年4月4日(木)~4月10日(水)で、最短日程(4月4日)で決まったとしても、今のところは単独上場、上場市場はIPO市場ではやや人気の劣る東証スタンダード市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要の野村證券となっております。

アズパートナーズ(160A)のIPO(新規上場)情報

設立:2004年11月2日

業種:サービス業

事業の内容:シニア事業(介護付きホーム、デイサービス、ショートステイのサービス提供)及び不動産事業(介護付きホーム等の不動産開発、老朽化不動産の再生、マンション等の賃貸)

| 上場市場 | 東証スタンダード |

| コード | 160A |

| 名称 | アズパートナーズ |

| 公募株数 | 393,000株 |

| 売出し株数 | 517,000株 |

| オーバーアロットメント | 136,500株 |

| IPO主幹事証券 | 野村證券 |

| IPO引受幹事証券 | SMBC日興証券 SBI証券 三菱UFJモルガン・スタンレー証券 岡三証券 岩井コスモ証券 むさし証券 立花証券 三菱UFJ eスマート証券(委託幹事決定) 岡三オンライン(委託幹事決定) |

| IPO発表日 | 2月29日(木) |

| 上場日 | 4月4日(木)~4月10日(水) |

| 仮条件決定日 | 3月14日(木)~3月21日(木) |

| ブック・ビルディング期間 | 最短3月18日(月)~最長3月29日(金) |

| 公開価格決定日 | 3月26日(火)~4月1日(月) |

| IPO申し込み期間 | 最短3月27日(水)~最長4月5日(金) |

| 上場時発行済株式総数 | 3,423,000株 |

| 時価総額 | 64.6億円 |

| 吸収金額 | 19.7億円 |

| 想定価格 | 1,890円(189,000円必要) |

IPO幹事団(シンジケート)の中には珍しく立花証券(旧:リテラ・クレア証券)の名前がありますが、下位証券となる上に、5単元ルール(抽選数量が5単位に満たない場合抽選無し)があるため、インターネット抽選の取り扱いがあるかどうかはまだわかりません。

詳細や口座開設はコチラ ⇒ 立花証券公式サイト

そしてこのアズパートナーズ(160A)のIPO幹事団(シンジケート)の中には三菱UFJモルガン・スタンレー証券と岡三証券が入っているため、それぞれグループ会社となる三菱UFJ eスマート証券と岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

アズパートナーズ(160A)のIPO(新規上場)事業内容等

アズパートナーズ(160A)の事業セグメントは介護付きホーム・デイサービスを中心に展開する「シニア事業」と、シニア開発事業とソリューション事業の2つを中心に展開する「不動産事業」で形成されています。

シニア事業は、介護付きホーム(介護付有料老人ホーム)の運営を主たる事業とし、さらにデイサービス(通所介護)事業及びショートステイ(短期入所生活介護)事業を展開しております。介護付きホームでは、当社とベンダーで共同開発したIoT/ICTプラットフォーム「EGAO link」による業務効率化や顧客満足度向上を強みにしております。

不動産事業は、介護現場で培った運営ノウハウや長年の不動産ビジネスで蓄積した専門的知識や人脈をフル活用し、介護付きホーム等の土地建物を自社開発するシニア開発事業と、老朽化した集合住宅等の不動産の再生を行うソリューション事業を主たる事業としております。さらに、賃貸マンションや事務所等の賃貸を行う収益不動産事業を展開しております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額673,348千円については、第三者割当増資の手取概算額上限237,346千円と合わせた、手取概算額合計上限910,694千円について、介護付きホーム等の新規開設に係る設備資金、運転資金及び借入金返済資金に充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(アズパートナーズのIPO目論見書より一部抜粋)

📢 【期間限定】公開から72時間以内の最新IPO情報

- 現在、公開から72時間以内の新しい記事はありません。

※投稿から72時間経過すると閲覧制限がかかる場合があります。

アズパートナーズ(160A)のIPO初値予想主観及びIPO参加スタンス

アズパートナーズ(160A)の市場からの吸収金額はIPO想定価格1,890円としてオーバーアロットメント含め19.7億円と規模的に東証スタンダード市場への上場としては中型サイズとなり、やや荷もたれ感を感じる水準となります。IPO株数は公募株及び売り出し株合わせて9,100枚と多くなく少なくもなくと言ったところです。

上述の通りアズパートナーズ(160A)の事業内容はシニア事業(介護付きホーム、デイサービス、ショートステイのサービス提供)及び不動産事業(介護付きホーム等の不動産開発、老朽化不動産の再生、マンション等の賃貸)ということで、シニア事業(第19期売上構成比84.5%)と不動産事業(第19期売上構成比15.5%)で構成されています。

介護サービスの事業拠点数は、2024年1月31日現在において、介護付きホーム27事業所、デイサービス16事業所、ショートステイ4事業所となっており、首都圏を中心に人口が密集する国道16号線の内側など、交通利便でスタッフと家族に配慮した拠点で展開しています。

アズパートナーズ(160A)の株主の中にはベンチャーキャピタルの保有株は無く、既存の上位株主には解除価格無しで90日間及び180日間のロックアップが掛かっています。公募株式393,000株のうちの一部(1.1億円に相当する株式数を上限)は福利厚生を目的に従業員持株会に売付け(親引け)する予定となっています。

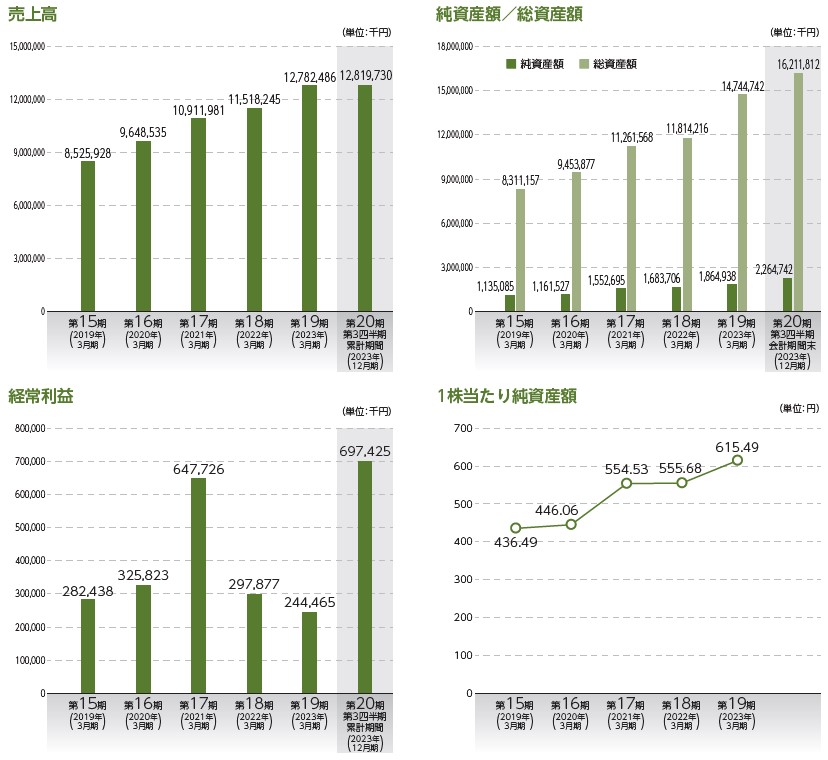

事業内容は益々進むであろう超高齢化社会に向けた介護関連事業と、IPO的には地味なものの、今後も需要が増加する傾向にある社会的意義の高い事業を行っており、業績規模も大きく、売上は緩やかに右肩上がりで、収益はバラツキがあるものの黒字となっており、東証スタンダード上場案件らしく、業績自体は堅調に推移しています。

アズパートナーズ(160A)は東証プライム市場上場のMIRARTHホールディングス(8897)の子会社となる株式会社タカラレーベンの出資を受けて2004年11月に設立された会社でしたが、IPO目論見書提出日時点での出資割合は19.8%まで低下しています。

公開規模はIPO想定価格(1,890円)ベースで19.7億円と中規模サイズとなりますが、上場日は4月4日(木)~4月10日(水)の変更可能タイプで、最短日程4月4日(木)で決まったとしても、今のところは単独上場で、日程的には3月のIPOラッシュもひとまず落ち着いている頃となるため、スケジュール面での問題は無さそうです。

3月IPOラッシュの結果次第という面が強そうですが、この内容と規模であれば初値高騰も無い代わりに公募割れの可能性も低いと考えれるため、ひとまずの初値評価はC級評価といったところが妥当でしょうか。よって現時点での管理人の個人的なこのアズパートナーズ(160A)のIPO参加スタンスはとりあえず参加の方向で考えようと思います。

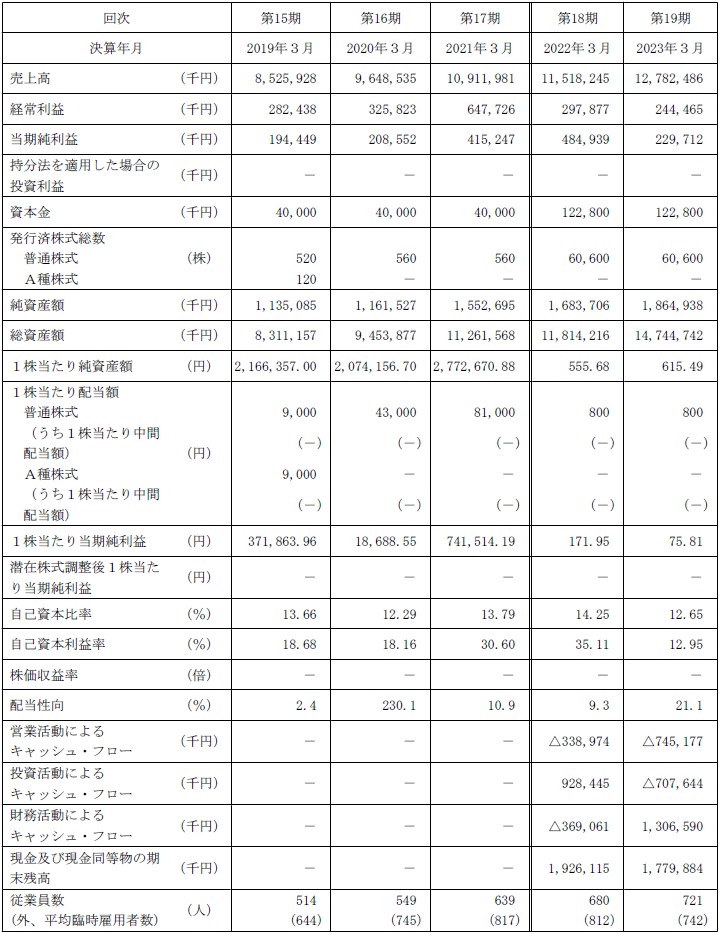

アズパートナーズ(160A)のIPO(新規上場)業績等

アズパートナーズ(160A)のIPO経営指標

アズパートナーズ(160A)のIPO売上高及び経常利益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。