アスア(246A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(8月23日)IPO新規上場承認発表された3社のうちの2社目です。

当記事はアスア(246A)のIPO詳細記事となりますが、残る2社のうちの1社のキッズスター(248A)のIPO詳細についてはすでに下記記事にてご紹介させて頂いており、もう1社のAiロボティクス(247A)のIPO詳細についてはまた後ほど別記事にてご紹介させて頂きます。記事が出来上がりましたら上記社名テキスト部にもリンクさせて頂きます。

キッズスター(248A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日はIPO新規上場承認発表が3社ありました。週末ということもあり、いよいよ秘めてい …

アスア(246A)の上場日は2024年9月26日(木)で、INGS(245A)とキッズスター(248A)と上場日可変タイプのグロースエクスパートナーズ(244A)の上場日が最短日(9月26日)で決定すれば4社同日上場となります。上場市場は東証グロース市場と名古屋証券取引所のネクスト市場(新興市場)への同時上場で、IPO主幹事は東海東京証券となっております。

アスア(246A)のIPO(新規上場)情報

設立:1994年7月15日

業種:サービス業

事業の内容:物流会社を対象とした安全活動等に関するコンサルティング、通信機器の販売、及び、CRMの開発等

| 上場市場 | 東証グロース 名証ネクスト |

| コード | 246A |

| 名称 | アスア |

| 公募株数 | 450,000株 |

| 売出し株数 | 500,000株 |

| オーバーアロットメント | 142,500株 |

| IPO主幹事証券 | 東海東京証券 |

| IPO引受幹事証券 | SBI証券 楽天証券(100%完全抽選) 丸三証券 あかつき証券 岡三証券 岡三オンライン(委託幹事決定) |

| IPO発表日 | 8月23日(金) |

| 上場日 | 9月26日(木) |

| 仮条件決定日 | 9月6日(金) |

| ブック・ビルディング期間 | 9月9日(月)~9月13日(金) |

| 公開価格決定日 | 9月17日(火) |

| IPO申し込み期間 | 9月18日(水)~9月24日(火) |

| 上場時発行済株式総数 | 2,525,000株 |

| 時価総額 | 15.9億円 |

| 吸収金額 | 6.8億円 |

| 想定価格 | 630円(63,000円必要) |

そしてこのアスア(246A)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

アスア(246A)のIPO(新規上場)事業内容等

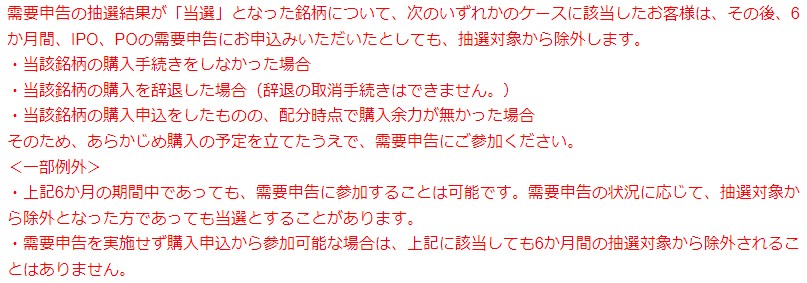

アスア(246A)は物流事業者の安全活動を継続的にサポートする「コンサルティング事業」、コンサルティング事業で行っている安全活動につながるエコドライブをメッセージングサービスで支援する「CRMイノベーション事業」、一般企業のビジネスフォンや通信ネットワーク機器の販売・工事・保守を行い、企業のDX化を通信インフラで支援を行う「通信ネットワークソリューション事業」を展開しています。

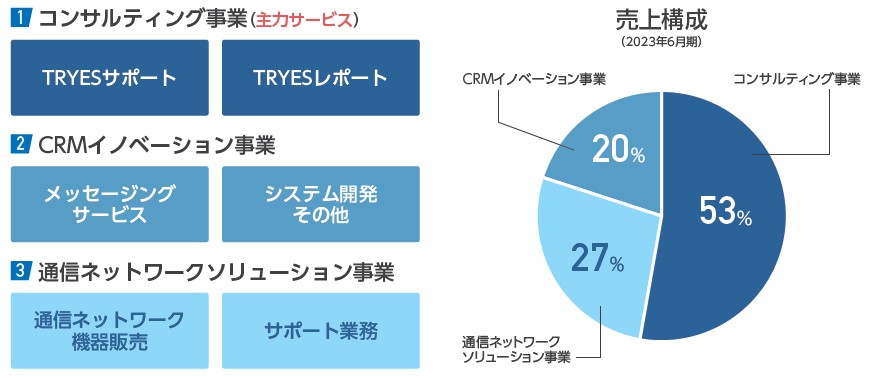

物流事業者が内製化しにくい安全活動を短時間で実現するノウハウを築き上げ、安全活動を継続的に最適化するコンサルティングサービス「TRYESプログラム」を展開しており、同社にアウトソースすることで、管理者が行わなければならない業務を削減することができます。

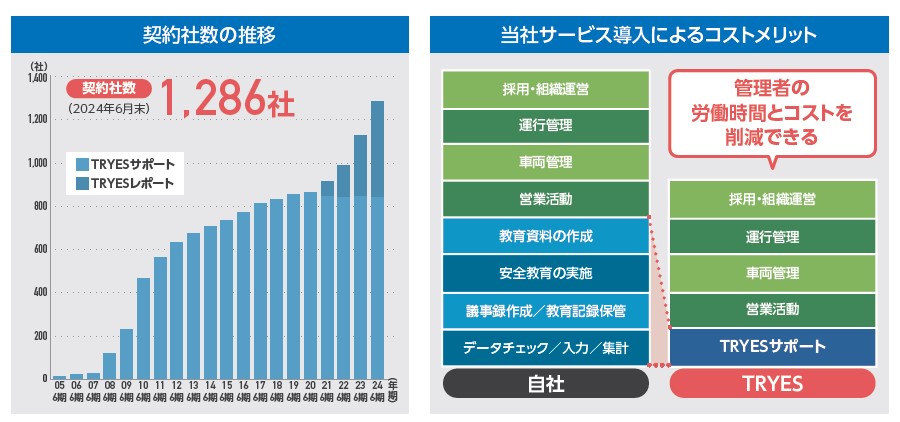

コンサルティング事業で行っている安全活動のデータベースを応用し、エコドライブにつながるメッセージで支援しており、車両の走行データや運転行動データを収集・解析し、あたかも人が対応したかのようなOne to Oneメッセージを紡ぎだすASUA Knowledge Messaging System(A-KMS)により、エンドユーザーの安全に対する行動変容を促します。

創業当初からの事業として一般企業を対象としたビジネスフォン・複合機・サーバー・ネットワーク機器などの企業向け通信・OA機器の販売・工事・保守・コスト削減などのコンサルティングを実施しており、事務所拡張、レイアウト変更、移転、出店などのスポット的な対応から、総合的な保守サービスまで、法人を対象にした最適なネットワーク環境の構築を継続的に支援しています。

【手取金の使途】

手取概算額252,820千円については、第三者割当増資の手取概算額上限82,593千円と合わせた手取概算額合計上限335,413千円を、運転資金として①人件費・人材採用費として2025年6月期に40,000千円、2026年6月期に55,000千円、2027年6月期に30,413千円、②販売促進費・広告宣伝費として2025年6月期に5,000千円、2026年6月期に15,000千円、2027年6月期に10,000千円、③システム開発資金として2025年6月期に35,000千円、2026年6月期に50,000千円、2027年6月期に65,000千円、④設備資金として2025年6月期に5,000千円、2026年6月期に15,000千円、2027年6月期に10,000千円に充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等にて運用する予定であります。

(アスアのIPO目論見書より一部抜粋)

アスア(246A)のIPO初値予想主観及びIPO参加スタンス

アスア(246A)の市場からの吸収金額はIPO想定価格630円としてオーバーアロットメント含め6.8億円と規模的に東証グロース市場及び名証ネクスト市場への上場としては小型サイズとなり、荷もたれ感はありません。IPO募集株数は公募株及び売り出し株(OA含む)合わせて1,092,500株と多くもなく少なくもなくといったところです。

上述の通りアスア(246A)の事業内容は物流会社を対象とした安全活動等に関するコンサルティング、通信機器の販売、及び、CRMの開発等ということで、エコドライブの普及推進や運送事業の経営改善など物流事業者に特化した「コンサルティング事業」及び「CRMイノベーション事業」、「通信ネットワークソリューション事業」などを展開しています。

アスア(246A)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く、既存の上位株主(新株予約権者含む)には解除価格無しで180日間の任意ロックアップ及び継続所有確約の制度ロックアップが掛かっているため、上場時の大きな売り圧力はありません。

最近の物流業界は2024年問題を始めとする働き方改革や物流関連二法の改正に伴い、管理者の業務が増え、安全対策まで手が回らないというのが実情らしく、管理人の知人にも運送屋さんの社長がいますが、同じようなことを言っていました。こいった安全対策をアスア(246A)にアウトソースすることで管理者が行う業務が軽減できるのかもしれませんね。

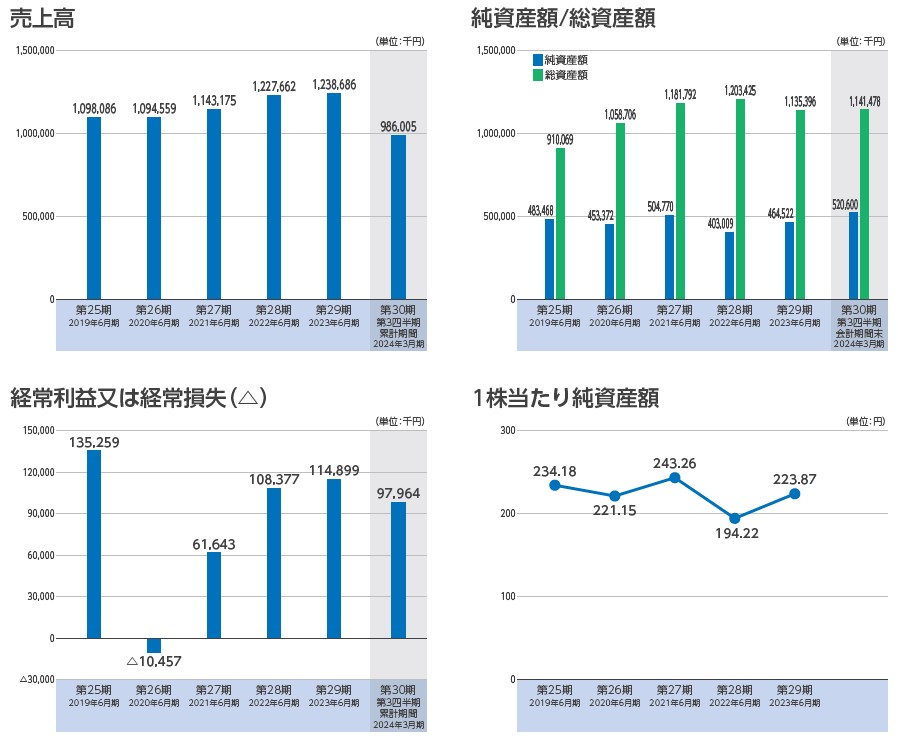

上記のことからこのアスア(246A)の事業内容は一応は時流に乗ったビジネスモデルと言えそうですが、やはりどこかしら地味感は否めません。設立から30年、業績も売上収益ともに横ばいとなっています。東証グロース市場及び名証ネクスト市場とそれぞれ成長市場への上場となっていますが、パッと見た感じではスタンダード銘柄に思えます。

公開規模はIPO想定価格(630円)ベースで6.8億円と軽量サイズとなりますが、上場日は9月26日(木)で4社同日上場となる可能性が高く、資金分散の影響や地味案件ゆえの埋没リスクもありそうです。ひとまずの初値評価はサイズ感という需給面のみで無難なところC級評価といったところになるでしょうか。

とはいえ、さすがにこの規模と単価で公募割れの可能性は低いと考えているため、とりあえず現時点の管理人の個人的なこのアスア(246A)のIPO参加スタンスは参加の方向で考えようと思いますが、IPO主幹事はIPO当選後のキャンセルにはペナルティが課せられる東海東京証券なので、参加不参加は慎重に判断した方が良さそうです。

すでにIPO投資を経験されている方ならご存知の方も多いと思いますが、証券会社の中にはIPOに当選したあとにキャンセル(購入申込み忘れ含む)すると、何かしらのペナルティが課せられる証券会社があります。 基本的に当選したIP …

アスア(246A)のIPO(新規上場)業績等

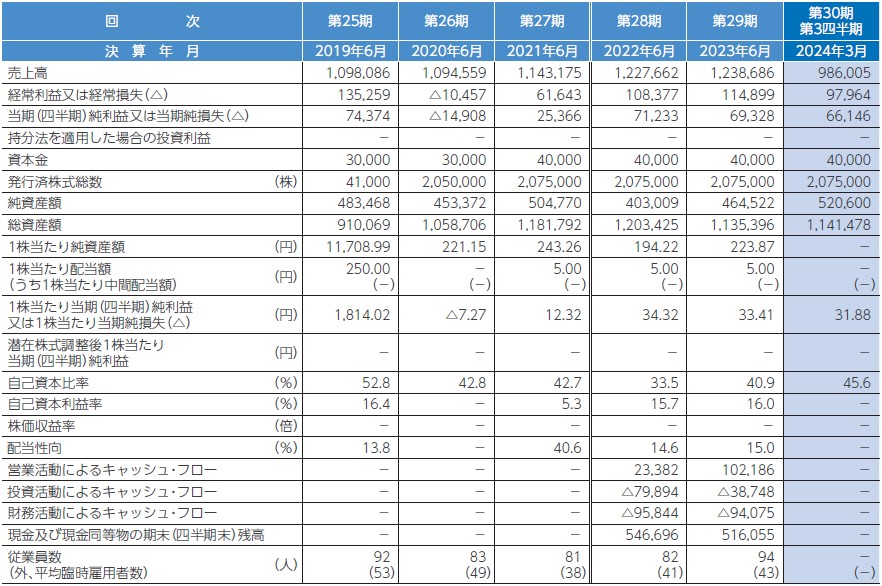

アスア(246A)のIPO経営指標

アスア(246A)のIPO売上高及び経常損益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。