DAIWA CYCLE(5888)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(10月5日)はおよそ二週間ぶりにIPO新規上場承認発表が1社ありました。11月上場の第一号IPO案件となります。

DAIWA CYCLE(5888)の上場日は2023年11月8日(水)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事は個人投資家(IPO愛好家)に優しいの三菱UFJモルガン・スタンレー証券となっております。

DAIWA CYCLE(5888)のIPO(新規上場)情報

設立:1990年8月8日

業種:小売業

事業の内容:自転車及び自転車パーツ・アクセサリー等の商品販売、自転車の整備及び修理サービスの提供

| 上場市場 | 東証グロース |

| コード | 5888 |

| 名称 | DAIWA CYCLE |

| 公募株数 | 600,000株 |

| 売出し株数 | 200,000株 |

| オーバーアロットメント | 120,000株 |

| IPO主幹事証券 | 三菱UFJモルガン・スタンレー証券 |

| IPO引受幹事証券 | SBI証券 三菱UFJ eスマート証券(委託幹事決定) |

| IPO発表日 | 10月5日(木) |

| 上場日 | 11月8日(水) |

| 仮条件決定日 | 10月20日(金) |

| ブック・ビルディング期間 | 10月23日(月)~10月26日(木) |

| 公開価格決定日 | 10月27日(金) |

| IPO申し込み期間 | 10月30日(月)~11月2日(木) |

| 上場時発行済株式総数 | 2,600,000株 |

| 時価総額 | 41.8億円 |

| 吸収金額 | 14.8億円 |

| 想定価格 | 1,610円(161,000円必要) |

そしてこのDAIWA CYCLE(5888)のIPO幹事団(シンジケート)は主幹事平幹事含めて2社しかありませんが、IPO主幹事が三菱UFJモルガン・スタンレー証券となっているため、グループ会社となる三菱UFJ eスマート証券がIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

DAIWA CYCLE(5888)のIPO(新規上場)事業内容等

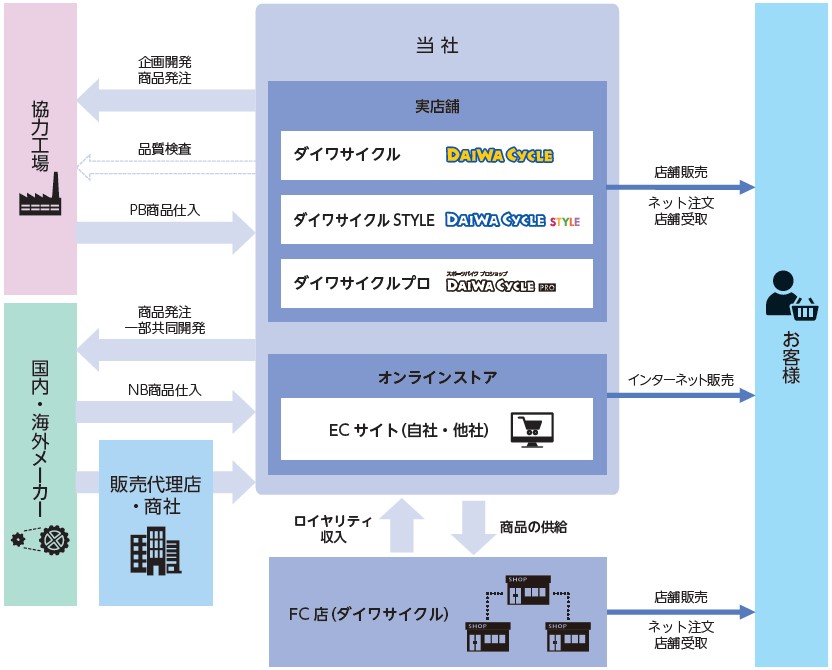

DAIWA CYCLE(5888)は自転車関連販売事業を単一のセグメントとしており、自転車及び自転車パーツ・アクセサリー等の商品販売、自転車の整備及び修理サービスの提供を行っています。2023年8月末時点で国内実店舗120店舗(直営店舗114店舗、FC(フランチャイズ)店舗6店舗)に加え、ECサイト(ダイワサイクルオンラインストア)を運営しており、ECサイトでは直接顧客に商品を配送するサービスに加え、購入した自転車等を店舗で受取りができるサービスも提供しています。

商品については、国内外自転車メーカー等のNB(ナショナルブランド)商品(これらメーカーとの共同開発による当社オリジナル品を含む)に加え、同社が企画・開発した商品を主に中国メーカーへ生産委託したPB(プライベートブランド)商品も取り扱っております。

主な販売経路は、直営店に加え、FC店及びECサイトを通じた顧客(最終消費者)への直接販売で、直営店は当社が直接運営を行う店舗であり、FC店は当社とフランチャイズ契約を締結する法人が、商品を当社から仕入れ、販売を担う店舗であり、当社は当該フランチャイズ契約先である法人からロイヤリティ収入を得ております。ECサイトは当社が運営するオンライン販売サイトに加え、他社ECプラットフォームを通じて顧客へ販売を行うチャネルとなります。

関西・関東・中部の郊外ロードサイドを中心に大型の自転車専門店を展開しており、出店に際しては顧客が来店しやすい店舗立地となるようドミナント戦略を意識しております。来店した顧客に対しては、研修を通じて接客スキルや商品知識、技術を身に着けた従業員が丁寧な商品提案等のサービス提供を行っていることに加え、NB商品だけでなく、顧客ニーズを取り込んだ自社開発のPB商品も加えた豊富なラインアップで顧客の快適な自転車生活に合致する商品を提案できるような店舗運営を行っております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額873百万円については、第三者割当増資の手取概算額上限177百万円を合わせた手取概算額合計上限1,051百万円は、全額新規店舗出店のための設備投資費用として2025年1月期:551百万円、2026年1月期:500百万円を充当する予定であります。

なお、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(DAIWA CYCLEのIPO目論見書より一部抜粋)

DAIWA CYCLE(5888)のIPO初値予想主観及びIPO参加スタンス

DAIWA CYCLE(5888)の市場からの吸収金額はIPO想定価格1,610円としてオーバーアロットメント含め14.8億円と規模的に10億円超えではあるものの東証グロース市場への上場としてはまだ小型サイズの範囲となり、荷もたれ感を感じるほどのサイズではありません。IPO株数は公募株及び売り出し株合わせて8,000枚と多くもなく少なくもなくといったところです。

上述の通りDAIWA CYCLE(5888)の事業内容は自転車及び自転車パーツ・アクセサリー等の商品販売、自転車の整備及び修理サービスの提供ということで、主に店舗において自転車及び自転車パーツ・アクセサリー等の商品販売、自転車の整備及び修理サービスの提供を行っています。

店舗はロードサイドを中心に地域密着型で展開する「DAIWA CYCLE」、ファミリー層をターゲットとした「DAIWA CYCLE STYLE」、ロードバイクを中心にスポーツバイクを取りそろえた「DAIWA CYCLE PRO」の3つの形態での店舗展開をしています。インターネット上ではECサイトも開設しており、オリジナルブランドをはじめとする多彩な商品を販売しています。

DAIWA CYCLE(5888)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く、既存の上位株主には解除価格無しで180日間のロックアップが掛かっているため、上場時の大きな売り圧力はありません。募集株式のうちの一部(0.7億円に相当する株式数を上限)は福利厚生を目的に従業員持株会に売付け(親引け)する予定となっています。

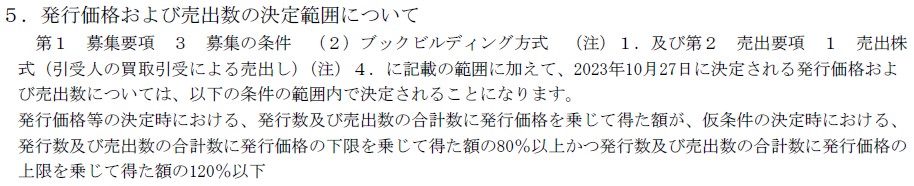

そして早速、先日の記事でもご紹介させて頂いた「IPOにおける公開価格の設定プロセスの変更」が適用されており、公開価格及び売り出し株数の変更が条件を満たす範囲内であれば変更可能となる旨の記載がIPO目論見書に記載されています。証券会社によっては前受け金の準備金額のことも考える必要があり、見れば見るほど厄介な規約変更です。

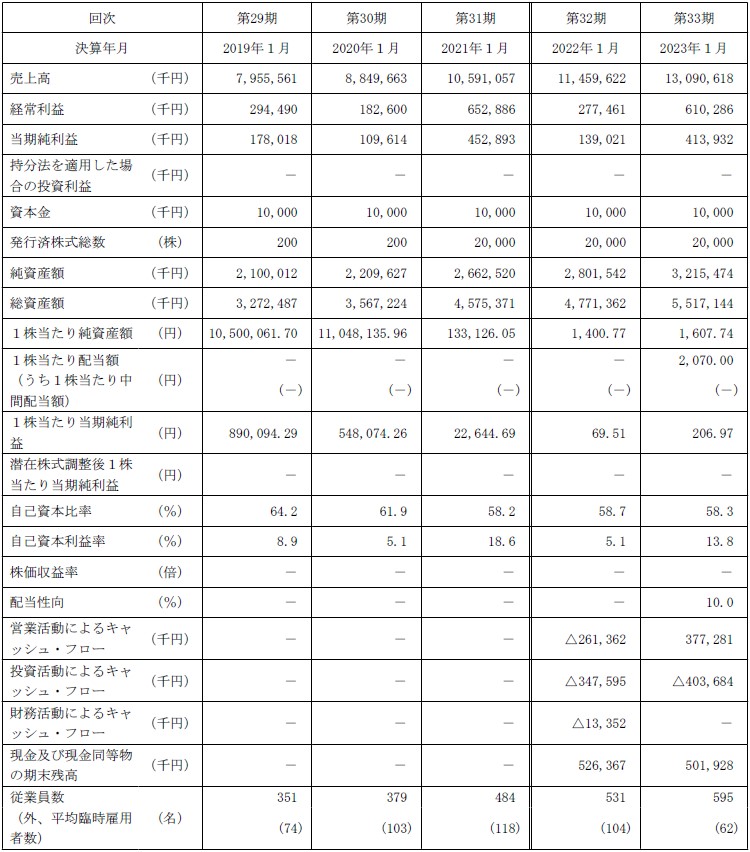

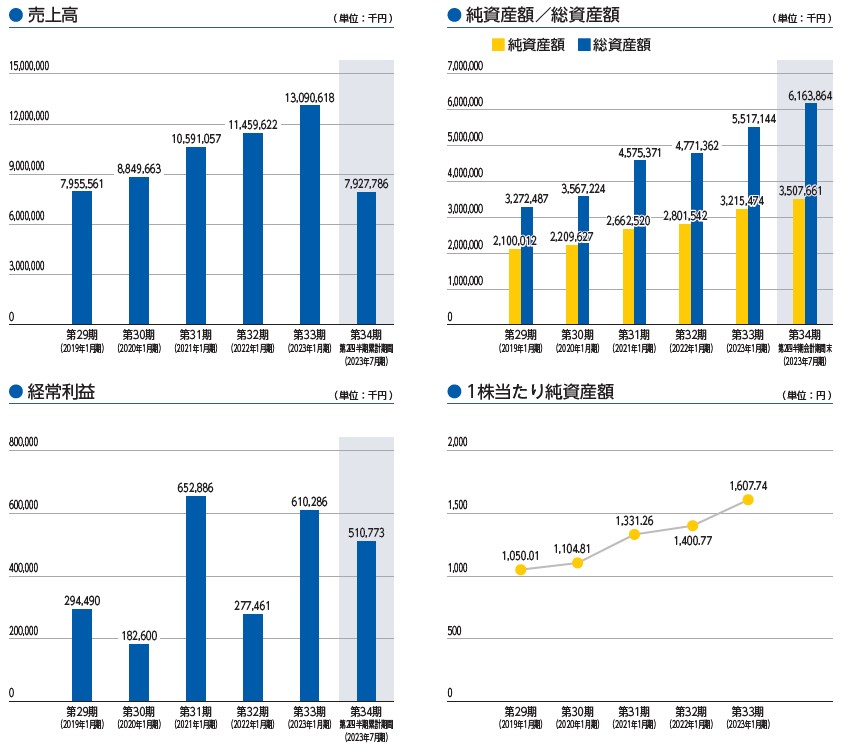

DAIWA CYCLE(5888)のセクターは小売業で事業内容は自転車及び自転車パーツ等の販売及び自転車の修理サービスと地味な業態となりますが、業績規模はそこそこ大きく収益はややバラツキがあるものの売上は綺麗な右肩上がりで順調に推移しています。公開規模も14.8億円と荷もたれ感のある水準でもありません。内容的には可もなく不可もなくで、ひとまずの初値評価はD級評価といったところになるでしょうか。

IPO市場の環境は相変わらず良好とは言えませんが、最近はこういった黒字の堅調企業が初値好スタートする傾向があり、中身的にも公募割れするような内容でも無いかと考えているため、とりあえず現時点の管理人の個人的なこのDAIWA CYCLE(5888)のIPO参加スタンスは一部参加で行く方向です。IPO主幹事は個人投資家(IPO愛好家)に優しいの三菱UFJモルガン・スタンレー証券なので、地合いが回復し、評価が上がると嬉しいですね。

DAIWA CYCLE(5888)のIPO(新規上場)業績等

DAIWA CYCLE(5888)のIPO経営指標

DAIWA CYCLE(5888)のIPO売上高及び経常利益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。