ドリーム・アーツ(4811)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(9月22日)IPO新規上場承認発表された2社のうちのもう1社となります。これで10月のIPO件数は12社となりました。

当記事はドリーム・アーツ(4811)のIPO詳細記事となりますが、もう1社の全保連(5845)のIPO詳細についてはすでに下記記事にてご紹介させて頂いております。

全保連(5845)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(9月22日)もまたIPO新規上場承認発表が2社ありました。今年(2023年)はほぼ毎 …

ドリーム・アーツ(4811)の上場日は2023年10月27日(金)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要のみずほ証券となっております。

ドリーム・アーツ(4811)のIPO(新規上場)情報

設立:1996年12月2日

業種:情報・通信業

事業の内容:大企業に特化した業務デジタル化SaaSプロダクト(ノーコード開発ツール「SmartDB」等)及びコンサルティング・サービスの提供

| 上場市場 | 東証グロース |

| コード | 4811 |

| 名称 | ドリーム・アーツ |

| 公募株数 | 220,000株 |

| 売出し株数 | 572,100株 |

| オーバーアロットメント | 118,800株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | 三菱UFJモルガン・スタンレー証券 東海東京証券 SBI証券 SMBC日興証券 三菱UFJ eスマート証券(委託幹事決定) |

| IPO発表日 | 9月22日(金) |

| 上場日 | 10月27日(金) |

| 仮条件決定日 | 10月10日(火) |

| ブック・ビルディング期間 | 10月12日(木)~10月18日(水) |

| 公開価格決定日 | 10月19日(木) |

| IPO申し込み期間 | 10月20日(金)~10月25日(水) |

| 上場時発行済株式総数 | 4,054,600株 |

| 時価総額 | 107.8億円 |

| 吸収金額 | 24.2億円 |

| 想定価格 | 2,660円(266,000円必要) |

そしてこのドリーム・アーツ(4811)のIPO幹事団(シンジケート)の中には三菱UFJモルガン・スタンレー証券が入っているため、グループ会社となる三菱UFJ eスマート証券がIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

ドリーム・アーツ(4811)のIPO(新規上場)事業内容等

ドリーム・アーツ(4811)は株式会社ドリーム・アーツおよび連結子会社1社(夢創信息(大連)有限公司)で構成されており、大企業向けSaaSプロダクトおよび特定顧客向け開発運用一体型クラウドサービスの提供を行っております。展開する事業は「クラウド事業」「オンプレミス事業」「プロフェッショナルサービス事業」の3セグメントに分類されています。

自社開発したアプリケーションソフトウェアをSaaSの形態で提供する事業で、提供するサービスは、幅広い業界で利用される「ホリゾンタルSaaS」と、特定の業界で利用される「バーティカルSaaS 」および特定顧客向け開発運用一体型サービス「DCR(DX Custom Resolution)」に区分しております。

自社開発したアプリケーションソフトウェアを、オンプレミス環境で利用するパッケージソフトウェアとしてライセンス提供しており、オンプレミス事業の顧客は、クラウド事業の潜在顧客となるため、継続的に当社SaaSへの移行提案を行っております。

クラウド事業およびオンプレミス事業の各種サービスを提供するため「各種SaaSのオンボーディング(導入支援)サービス」「各種SaaSの利活用コンサルティングサービス」「DCR(特定顧客向け開発運用一体型サービス)の初期開発および拡張開発」「パッケージライセンス用プラグインソフトウェアの改修および追加開発」「オンプレミス環境からのSaaS移行サービス」「その他の役務提供サービス」のプロフェッショナルサービスを行っております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額525,384千円については、運転資金として①顧客基盤拡大のための販売促進費及び設備投資資金として2024年12月期の販売促進費として150,000千円、②製品開発資金として300,000千円(2024年12月期150,000千円、2025年12月期150,000千円)に充当する予定であります。

上記以外の残額は、2025年12月期以降の販売促進費に充当する予定であります。なお、各々の具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

(ドリーム・アーツのIPO目論見書より一部抜粋)

ドリーム・アーツ(4811)のIPO初値予想主観及びIPO参加スタンス

ドリーム・アーツ(4811)の市場からの吸収金額はIPO想定価格2,660円としてオーバーアロットメント含め24.2億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感のある水準となります。IPO株数は公募株及び売り出し株合わせて7,921枚と多くもなく少なくもなくといったところです。

上述の通りドリーム・アーツ(4811)の事業内容は大企業に特化した業務デジタル化SaaSプロダクト(ノーコード開発ツール「SmartDB」等)及びコンサルティング・サービスの提供ということで、 大企業向けノーコード開発ツール「SmartDB(スマートデービー)」、社内ポータル構築ツール「InsuiteX(インスイート)」、チェーンストア特化型情報共有ツール「Shopらん」及び特定顧客向け開発運用一体型クラウドサービス「DCR(DX Custom Resolution)」の提供を行っております。

ドリーム・アーツ(4811)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株が1社160,000株ありますが、今回のIPO(新規上場)に際する売り出しでの放出はありません。既存の上位株主含め解除価格無しで180日間のロックアップが掛かっているため上場時の大きな売り圧力はありません。

事業内容は業務デジタル化SaaSプロダクト及びコンサルティング・サービスの提供とイマドキですが、設立は1996年12月と意外と古いです。沿革を見ると設立当初は独立系ソフトウェアベンダーとして自社開発パッケージソフトウェアの開発販売を行っており、その後パッケージソフトウェアのカスタマイズ開発やシステム構築・導入支援サービスの提供へ発展させ、今の各種SaaSプロダクトを提供するクラウドサービスベンダーへ転換しているようです。

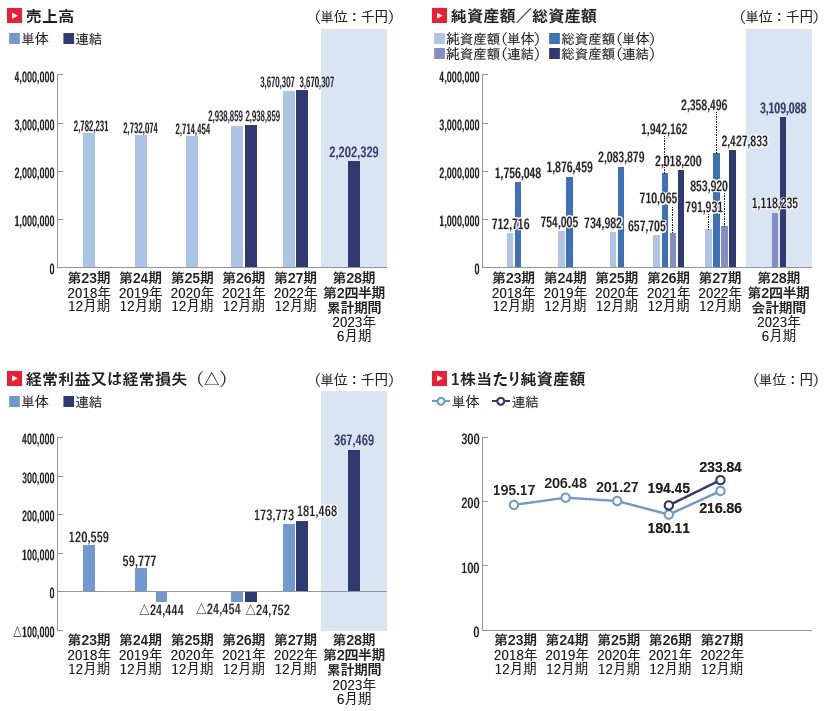

東証グロース市場上場の情報・通信業セクターとなる上にクラウド市場は成長期待も高く、IPO市場では人気化しやすい業態となります。業績も第25期(2020年12月期)と第26期(2021年12月期)は2期連続で赤字となっていたものの、第27期(2022年12月期)以降はしっかり黒字化しています。

ドリーム・アーツ(4811)の公開規模はIPO想定価格(2,660円)ベースで24.2億円とやや荷もたれ感のあるサイズとなりますが、余計な売り圧力も無く、黒字の人気業態となると初値はしっかりとなりそうです。ひとまずの初値評価はB級評価といったところになるでしょうか。

よってとりあえず現時点での管理人の個人的なこのドリーム・アーツ(4811)のIPO参加スタンスは積極参加で行く予定で考えています。9月から10月に掛けてはIPO件数自体は多いものの微妙銘柄が多かったので、こういったIPO案件が出て来るとやはりテンションが上がりますね。

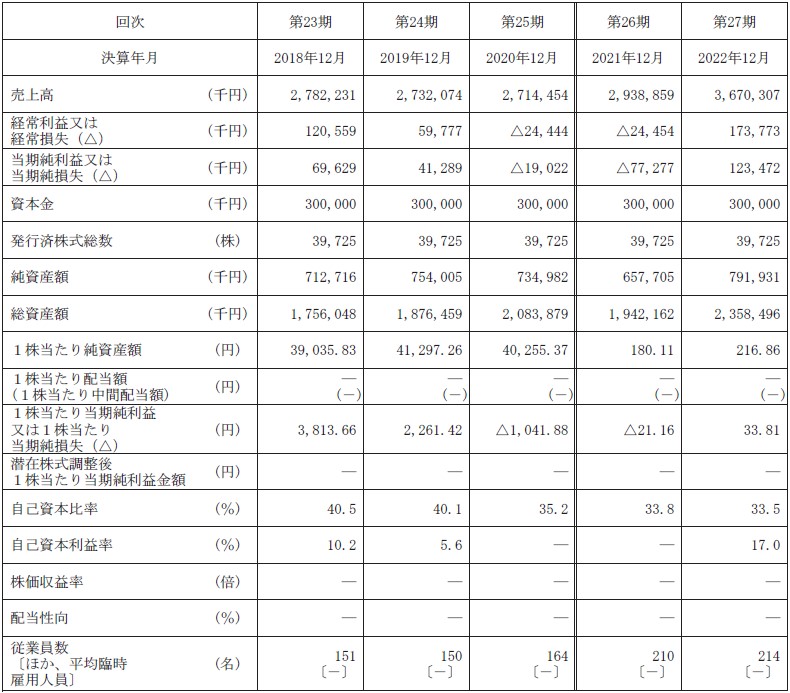

ドリーム・アーツ(4811)のIPO(新規上場)業績等

ドリーム・アーツ(4811)のIPO経営指標

ドリーム・アーツ(4811)のIPO売上高及び経常損益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。