ユカリア(286A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月8日)は一週間ぶりにIPO新規上場承認発表が1社ありました。ペースが遅いような感じを受けますが、やはり今年も12月IPOラッシュは重複上場を交えながら下旬に固められるのでしょうか。

ユカリア(286A)の上場日は2024年12月12日(木)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はSBI証券と三菱UFJモルガン・スタンレー証券とモルガン・スタンレーMUFG証券の3社共同主幹事となっております。

ユカリア(286A)のIPO(新規上場)情報

設立:2005年2月14日

業種:サービス業

事業の内容:医療法人の経営支援、高齢者施設の運営・紹介、コンタクトレンズの製造・販売等

| 上場市場 | 東証グロース |

| コード | 286A |

| 名称 | ユカリア |

| 公募株数 | 3,942,900株 |

| 売出し株数 | 6,368,000株 |

| オーバーアロットメント | 1,546,600株 |

| IPO主幹事証券 | SBI証券 三菱UFJモルガン・スタンレー証券 モルガン・スタンレーMUFG証券 |

| IPO引受幹事証券 | 岡三証券 極東証券 松井証券(前受け金不要) SBIネオトレード証券(委託幹事決定) 三菱UFJ eスマート証券(委託幹事決定) 岡三オンライン(委託幹事決定) |

| IPO発表日 | 11月8日(金) |

| 上場日 | 12月12日(木) |

| 仮条件決定日 | 11月25日(月) |

| ブック・ビルディング期間 | 11月26日(火)~12月2日(月) |

| 公開価格決定日 | 12月3日(火) |

| IPO申し込み期間 | 12月4日(水)~12月9日(月) |

| 上場時発行済株式総数 | 37,982,900株 |

| 時価総額 | 387.4億円 |

| 吸収金額 | 120.9億円 |

| 想定価格 | 1,020円(102,000円必要) |

今回の募集は簡易型のグローバルオファリングとなっているため、公募株式3,942,900株及び売出株式6,368,000株のうちの一部は欧州及びアジアを中心とする海外市場(米国及びカナダ除く)の海外投資家にも販売される予定となっています。国内販売株数及び海外販売株数の最終的な内訳は本募集の需要状況等を勘案した上で、公開価格決定日12月3日(火)に決定されます。

そしてこのユカリア(286A)のIPO共同主幹事の中にはSBI証券と三菱UFJモルガン・スタンレー証券が入っていることから、グループ会社となるSBIネオトレード証券と三菱UFJ eスマート証券、平幹事の中には岡三証券も入っているため、グループ会社となる岡三オンラインがそれぞれIPO委託幹事(裏幹事)に加わる可能性が高いです。

詳細や口座開設はコチラ ⇒ SBIネオトレード証券公式サイト

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

ユカリア(286A)のIPO(新規上場)事業内容等

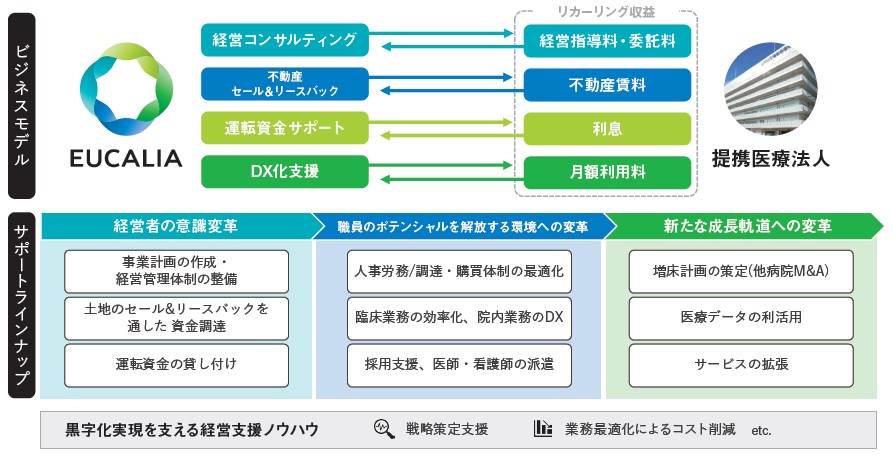

ユカリア(286A)はグループ会社で、株式会社ユカリアと連結子会社10社、非連結子会社5社(子会社4社、投資事業有限責任組合1社)、持分法非適用関連会社5社(関連会社3社、投資事業有限責任組合2社)で構成されており、医療機関への総合経営支援サービス(医療経営総合支援事業)の提供を中心に、入居相談・施設紹介、高齢者向け介護施設の運営(シニア関連事業)、コンタクトレンズの製造・販売(高度管理医療機器事業)、治療経過データ解析及び製薬企業向け営業活動支援サービス(その他事業)などのヘルスケア関連事業を行っています。

当社グループが提供する医療機関への総合支援ニーズは、より一層高まっており、医療機関の経営上の課題解決・生産性向上による経営資源の最適化を推進しております。また、医療機関からのあらゆるニーズに対応し、経営を安定化することによって、患者及びご家族が安心して過ごすことのできる環境を整え、地域社会を構成する人々のQOL(Quality Of Life)向上に資するべく、徹底した伴走型による各種サービスを提供しています。

単にお客さまの要望に応えるだけでなく、より質の高いサービスの提供を心がけ、感動とサプライズを提供する介護施設の運営に注力し、入居者及びご家族のQOL(Quality Of Life)向上に資する経営を推進しています。また、介護職員の処遇改善を行うとともに、施設の配置を見直し、業務効率を向上させるとともに働きがいのある職場環境の整備に取り組み、人材の確保及び定着に注力しています。

高度管理医療機器であるコンタクトレンズの製造・販売を行っておりますが、コンタクトレンズ業界においては、1日使い捨てタイプコンタクトレンズへのニーズのシフトが継続していることや近視人口の急激な増加・若年化が進んでいることなどから、長時間の装用でも瞳の酸素不足を防ぎ、目への負担が少ないシリコーンハイドロゲル素材を採用したクリアレンズの主力商品である「シンシアSシリーズ」を中心に、複数のコンタクトレンズブランドを展開しています。

匿名加工データ提供に同意いただいた医療機関の匿名加工された電子カルテデータを独自のアルゴリズムで解析し、100万件以上の治療経過データを有するデータレイクを構築しており、このデータレイクを活用し、データサイエンティストによる治療経過データ解析から導かれる情報を基にしたMR(Medical Representatives)教育研修ソフトの提供のほか、製薬企業向け営業活動における総合支援(戦略立案から実行まで)を展開しています。

【手取金の使途】

手取概算額3,653,017千円に、本募集における海外販売の手取概算額(未定)とあわせて、当社事業成長、経営基盤の更なる安定化のため、①提携医療法人支援サービスにおける不動産取得費用として3,600,000千円(2025年12月期:1,500,000千円、2026年12月期:2,100,000千円)、②人件費及び採用費として53,017千円(2025年12月期:53,017千円)に充当する予定であります。

なお、上記調達資金は、具体的な充当時期までは、安全性の高い金融資産等で運用していく方針であります。

(ユカリアのIPO目論見書より一部抜粋)

ユカリア(286A)のIPO初値予想主観及びIPO参加スタンス

ユカリア(286A)の市場からの吸収金額はIPO想定価格1,020円としてオーバーアロットメント含め120.9億円と規模的に東証グロース市場への上場としては大型サイズとなり、荷もたれ感のある水準となります。

IPO募集株数は公募株及び売り出し株(OA含む)合わせて11,857,500株と多くありますが、今回の募集は簡易型のグローバルオファリングで公募株及び売り出し株ともに海外投資家への販売(未定)や後述する親引けもあるため、国内分の募集株数は減少します。

上述の通りユカリア(286A)の事業内容は医療法人の経営支援、高齢者施設の運営・紹介、コンタクトレンズの製造・販売等ということで、病院の経営支援・運営支援を提供する「病院経営サポート」事業を起点に、経営コンサルティングだけでなく、資金調達から購買や地域連携、病院の建て替え対応まで、病院経営を行っていく中で発生するあらゆる課題に対応するための様々なサービスやプロダクトを開発・展開しています。

ユカリア(286A)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株が4社2,092,800株あり、今回のIPO(新規上場)に際する売り出しで1,193,800株放出し、899,000株が残りますが、解除価格無しで180日間のロックアップが掛かっているため、上場時の大きな売り圧力はありません。

売り出し株の一部は企業価値向上に資することを目的として、りそなアセットマネジメント株式会社が運用を行うファンドに5.0億円に相当する株式、住友生命保険相互会社に10.0億円に相当する株式、コモンズ投信株式会社が運用を行うファンドに10.0億円に相当する株式、TC Healthcare Fund投資事業組合に5.0億円に相当する株式、合わせて30.0億円に相当する株式を上限に売付け(親引け)される予定となっています。

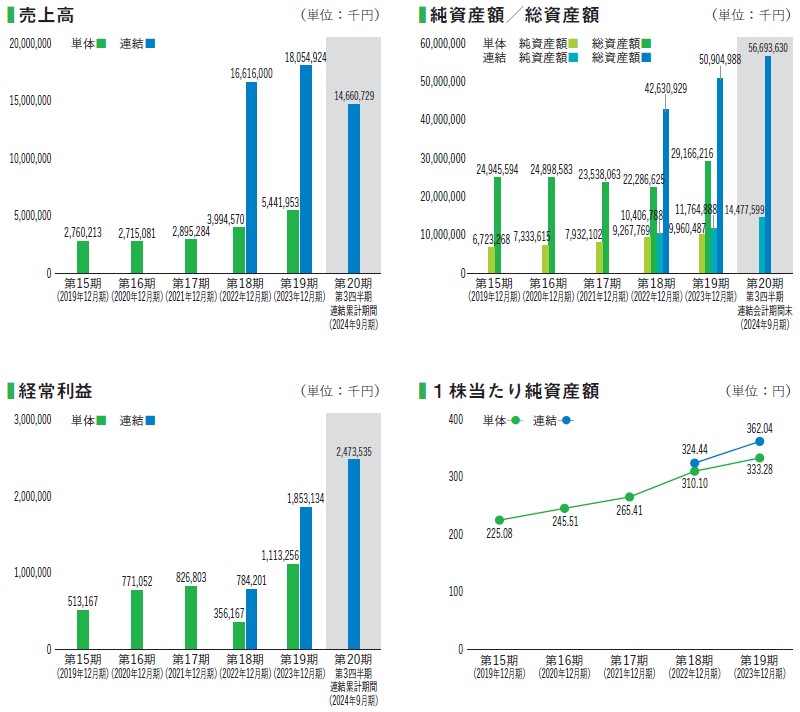

ユカリア(286A)の事業は病院の経営支援及びその経営支援に関連するサービス及びプロダクトの開発で、経営の再建から持続的成長を支援する独自のビジネスモデルを展開しており、業績規模はそれなりの大きさで売上収益ともに堅調に推移しています。東証スタンダード上場シンシア(7782)の親会社でもあるため、後先逆の珍しいタイプの親子上場ということで話題性もありそうです。

ただ、公開規模はIPO想定価格(1,020円)ベースで120.9億円と重量級で、海外投資家への販売(未定)及び親引け30.0億円相当を差し引いても東証グロース市場への上場としては荷もたれ感があるため、需給面の不安は否めません。IPOという観点で見ると厳しく、ひとまずの初値評価はD級評価といったところになるでしょうか。

規模が大きく機関投資家の参戦が必須となるため、判断の難しいIPO案件となりますが、とりあえず現時点の管理人の個人的なこのユカリア(286A)のIPO参加スタンスはスルー寄りの中立とし、本格的なIPO参加スタンスは今後の仮条件設定や大口(機関投資家、海外投資家)の評価、そして大手初値予想会社の見解などを見てから決めたいと思います。

ユカリア(286A)のIPO(新規上場)業績等

ユカリア(286A)のIPO経営指標

ユカリア(286A)のIPO売上高及び経常利益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。