Fast Fitness Japan(7092)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日4社同時にIPO新規上場承認発表があったうちの1社です。

すでに1社のスタメン(4019)については下記記事にてご紹介させて頂いておりますが、残りの2社についてはまた後ほど改めて別記事にてご紹介させて頂きます。

スタメン(4019)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日は4社同時にIPO新規上場承認発表がありました。やはり恐れていたことが現実になりまし …

Fast Fitness Japan(7092)の上場日は12月16日(水)でバルミューダ(6612)とローランド(7944)と3社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要の野村證券となっております。

詳細や口座開設はコチラ ⇒ 野村證券公式サイト

ご存知の方も多いと思いますが、このFast Fitness Japan(7092)は3月上場中止からのリベンジ組です。前回は3月で今回は12月、ラッシュ期のIPO(新規上場)という選択肢は何かしら意図があるのでしょうか。

Fast Fitness Japan(7092)のIPO(新規上場)情報

設立:2010年5月21日

業種:サービス業

事業の内容:24時間型フィットネスクラブ「エニタイムフィットネス」の日本におけるマスターフランチャイジーとしてフランチャイズシステムを運営

| 上場市場 | 東証マザーズ |

| コード | 7092 |

| 名称 | Fast Fitness Japan |

| 公募株数 | 1,600,000株 |

| 売出し株数 | 200,000株 |

| オーバーアロットメント | 270,000株 |

| IPO主幹事証券 | 野村證券(前受け金不要) |

| IPO引受幹事証券 | SMBC日興証券 SBI証券 むさし証券 マネックス証券(100%完全抽選) 岡三証券 岡三オンライン証券(委託幹事) |

| IPO発表日 | 11月11日(水) |

| 上場日 | 12月16日(水) |

| 仮条件決定日 | 11月26日(木) |

| ブック・ビルディング期間 | 11月30日(月)~12月4日(金) |

| 公開価格決定日 | 12月7日(月) |

| IPO申し込み期間 | 12月8日(火)~12月11日(金) |

| 時価総額 | 201.8億円 |

| 吸収金額 | 38.5億円 |

| 想定価格 | 1,860円(186,000円必要) |

そして上記をご覧の通りこのFast Fitness Japan(7092)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンライン証券のIPO幹事入りも期待できそうです。

詳細や口座開設はコチラ ⇒ 岡三オンライン証券公式サイト

Fast Fitness Japan(7092)のIPO(新規上場)事業内容等

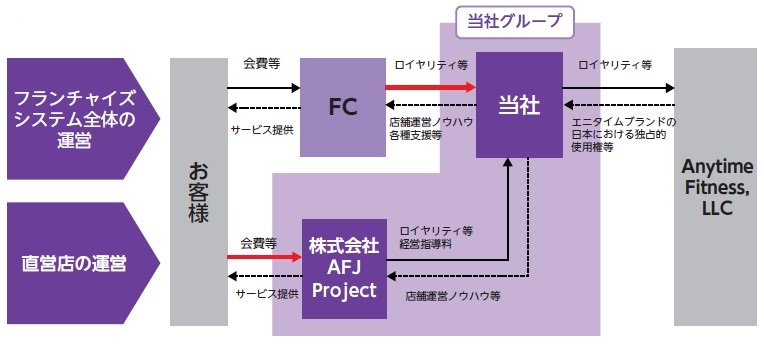

Fast Fitness Japan(7092)はグループ会社で、株式会社Fast Fitness Japan及び連結子会社である株式会社AFJ Projectの2社で構成されています。 株式会社Fast Fitness Japanは、フランチャイズシステム全体の運営を通じ、主にサブ・フランチャイジーに提供する各種サービス(店舗運営ノウハウ、マーケティング支援、商品・備品販売等)の対価として、ロイヤリティ収入等を得ております。また、Anytime Fitness, LLCから、エニタイムブランドの日本における独占的使用権が認められているほか、運営ノウハウを習得しており、その対価としてロイヤリティ等を同社に支払っております。 連結子会社である株式会社AFJ Projectでは、サブ・フランチャイジーの1社として、直営店の運営を通じて会費収入等を得ております。

エニタイムフィットネスは基本的には24時間年中無休制で昼夜に関係なく、好きな時間にトレーニングすることができます。スタジオプログラムやその利用者による喧騒を感じることなくマシンでのトレーニングに集中できる環境を提供するマシンジム特化型で、会員の方に安心・安全にトレーニングできる環境を低コストで提供できる低価格の実現。そして世界全店で利用可能な専用セキュリティキーを追加料金無しで利用可能と様々な独自の特徴を持っています。

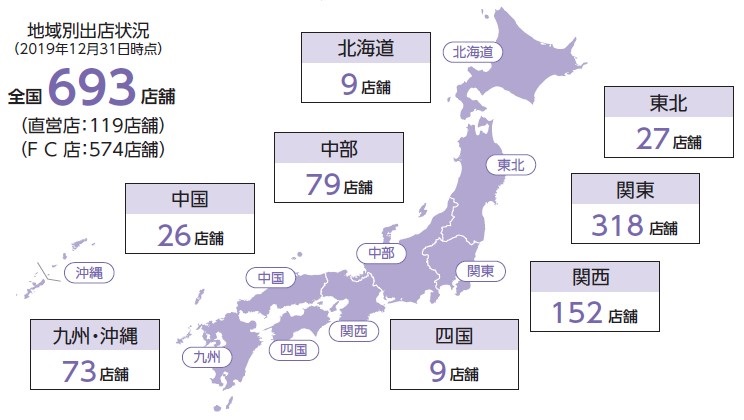

株式会社Fast Fitness Japanがフランチャイザーとして運営するFC店及び直営店のネットワークは、都心部に限らず、全国各地に広がっており、2019年12月31日現在において、全国45都道府県に、合計693店舗(FC店574店舗、直営店119店舗)あります。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額2,719百万円については第三者割当増資の手取概算額上限462百万円と合わせて、連結子会社である株式会社AFJProjectに対する投融資資金に充当する予定であります。株式会社AFJProjectにおいては、当社からの投融資資金を直営店の出店にかかる設備資金(差入保証金及び固定資産等含む)として2022年3月期に1,300百万円(20店舗分の一部)、2023年3月期に1,881百万円(30店舗分の一部)を充当する予定であります。なお、具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

(Fast Fitness JapanのIPO目論見書より一部抜粋)

Fast Fitness Japan(7092)のIPO初値予想主観及びIPO参加スタンス

Fast Fitness Japan(7092)の市場からの吸収金額はIPO想定価格1,860円としてオーバーアロットメント含め38.5億円と規模的に東証マザーズ市場への上場としては中型で荷もたれ感を感じるサイズとなります。IPO株数は公募株及び売り出し株合わせて18,000枚とそこそこの株数となります。

冒頭でも申し上げております通り、このFast Fitness Japan(7092)は3月上場中止からのリベンジ組で前回上場予定時からの主な変更点は以下の通りとなっております。

| 前回 | 今回 | |

| 吸収金額 | 51.1億円 | 38.5億円 |

| 想定価格 | 2,470円 | 1,860円 |

公開株数はまったく同じですが、単価を下げて吸収金額を少なめにしています。その他IPO幹事団(シンジケート)などの変更はありません。

そしてやはり気になるのはFast Fitness Japan(7092)の事業内容がフィットネスクラブの運営という点でしょうか。フィットネスクラブは新型コロナの影響をモロに受けている業態で、3月2日にIPO(新規上場)したカーブスホールディングス(7085)はコシダカホールディングス(2157)から第一号株式分配型スピンオフによるIPO(新規上場)ということで話題を集めたものの公募価格750円に対して付いた初値は670円と東証一部上場で吸収金額わずか20.8億円しか無かったにも関わらず公募割れスタートとなりました。

ちなみに幹事のIPO引き受け価格は686.25円だったのでシンジケートカバー取引でも止めることができなかったということになります。その後も株価は下げ続け、4月6日は395円まで下落となりました。最近はようやく浮上してきておりおおむね公開価格(750円)近辺まで回復しております。

しかしながらここに来て新型コロナの感染者数は増加傾向で、いよいよ第三波を迎えていると言われています。なんともタイミングが悪いですね。今後株式市場が崩れるようなことがあればまたもや上場中止という道もあり得るかもしれません。第一印象としてはD級評価という感じです。

とりあえず現時点での管理人の個人的なこのFast Fitness Japan(7092)のIPO参加スタンスは中立でまずは今後のIPO地合いはもちろんのこと、全体的な相場や大手初値予想会社の見解などを見てから慎重に判断したいと思います。

<追記>

やはり岡三オンライン証券がこのFast Fitness Japan(7092)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

Fast Fitness Japan(7092)のIPO取り扱い決定(岡三オンライン証券)

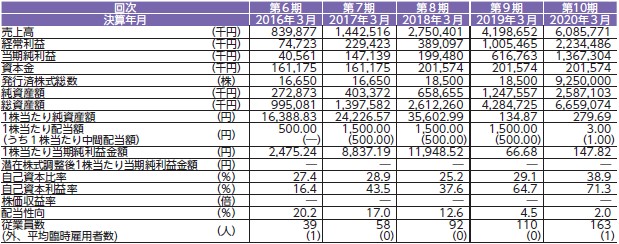

Fast Fitness Japan(7092)のIPO(新規上場)業績等

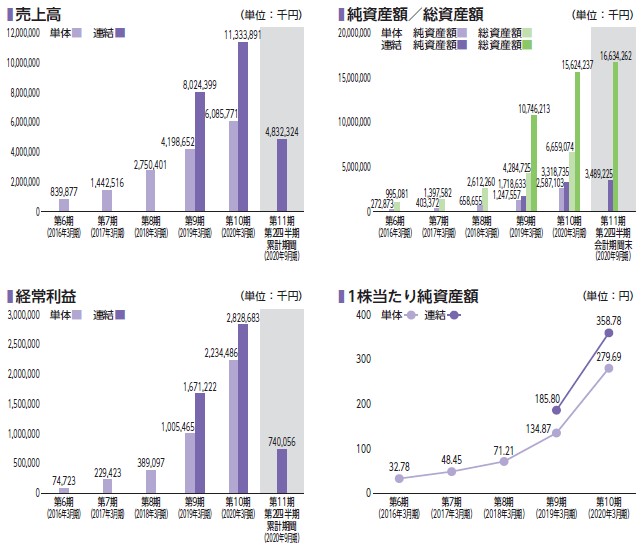

Fast Fitness Japan(7092)のIPO経営指標

Fast Fitness Japan(7092)のIPO売上高及び経常利益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()