フィットイージー(212A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(6月19日)はIPO新規上場承認発表が1社ありました。これで7月IPOはようやく3社目となります。

フィットイージー(212A)の上場日は2024年7月23日(火)で、今のところは単独上場、上場市場はIPO市場ではやや人気の劣る東証スタンダード市場及び名証メイン市場への同時上場で、IPO主幹事はIPO愛好家人気の高い大和証券となっております。

フィットイージー(212A)のIPO(新規上場)情報

設立:2018年7月2日

業種:サービス業

事業の内容:アミューズメントフィットネスクラブの運営、企画、FC展開事業

| 上場市場 | 東証スタンダード 名証メイン |

| コード | 212A |

| 名称 | フィットイージー |

| 公募株数 | 900,000株 |

| 売出し株数 | 3,400,000株 |

| オーバーアロットメント | 645,000株 |

| IPO主幹事証券 | 大和証券 |

| IPO引受幹事証券 | 野村證券 みずほ証券 マネックス証券(100%完全抽選) SBI証券 楽天証券(100%完全抽選) 東海東京証券 岡三証券 松井証券(前受け金不要) 大和コネクト証券(委託幹事決定) 岡三オンライン(委託幹事決定) SBIネオトレード証券(委託幹事決定) |

| IPO発表日 | 6月20日(水) |

| 上場日 | 7月23日(火) |

| 仮条件決定日 | 7月3日(水) |

| ブック・ビルディング期間 | 7月5日(金)~7月11日(木) |

| 公開価格決定日 | 7月12日(金) |

| IPO申し込み期間 | 7月16日(火)~7月19日(金) |

| 上場時発行済株式総数 | 15,840,000株 |

| 時価総額 | 150.4億円 |

| 吸収金額 | 46.9億円 |

| 想定価格 | 950円(95,000円必要) |

そしてこのフィットイージー(212A)のIPO主幹事は大和証券となっているため、グループ会社となる大和コネクト証券のIPO委託幹事(裏幹事)入りが確定となり、平幹事の中には岡三証券も入っているため、グループ会社となる岡三オンラインもIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

フィットイージー(212A)のIPO(新規上場)事業内容等

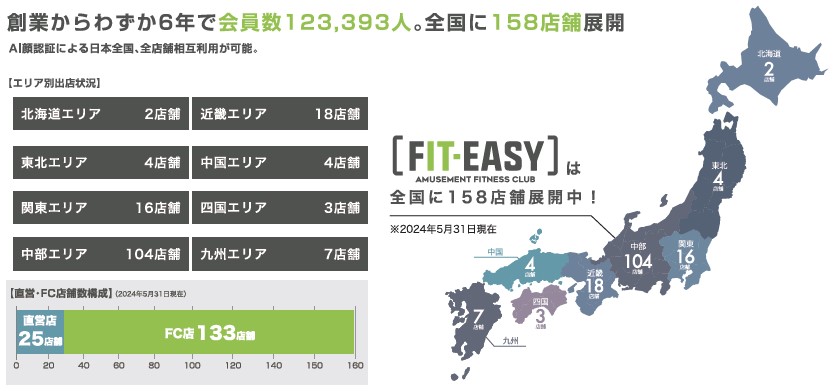

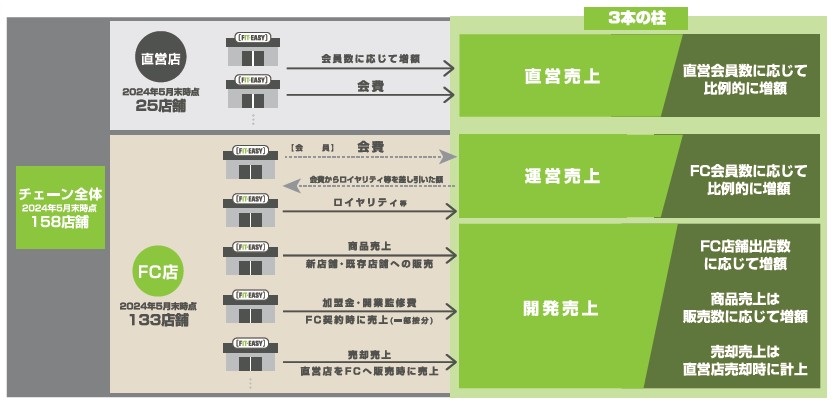

フィットイージー(212A)はフィットネスクラブ運営事業の単一セグメントで、運動を続けることの重要性・人々の新たなる生活基準に沿った生活スタイルを提案するために、フィットネストレーニング機器のみならずアミューズメント要素を取り入れたアミューズメントフィットネスクラブ「フィットイージー」を2024年5月末時点で日本全国に158店舗(直営25店舗、フランチャイズ・チェーン133店舗)を事業展開しています。

直営店は同社が店舗設備投資を実施し、同社の従業員が店舗を運営し、会員からの会費や販売商品等から収入を得ており「直営売上」として売上計上しており、FC店はFC加盟企業と締結するフランチャイズ契約に基づき、店舗設備投資及び店舗スタッフの人件費を含む店舗運営に関わる全ての費用をFC加盟企業の負担により運営する形態となっています。

アミューズメントフィットネスクラブはフィットネストレーニング機器だけを設置した単なるフィットネスクラブではなく、会員が気軽に「楽しみながら健康になれる」「楽しみながら目標達成できる」のが特徴であり、FIT-GOLF(シミュレーションゴルフ)やFIT-SAUNA(個室サウナ)をはじめ、FIT-RACE(プロドライバー監修の本格レーシングシミュレーター)、FIT-LOUNGE(PCを持ち込んで仕事やオンラインミーティングができるコワーキングスペース)、セルフエステ等のアミューズメント設備を自らの趣味嗜好に合わせて利用することを可能とした五感で楽しめる空間の実現を目指しています。

【手取金の使途】

手取概算額843,000千円については、①直営店の新規出店に係る設備投資資金として2024年10月期に120,000千円、2025年10月期に336,000千円、②ホームページの拡充、基幹システムの更新、アプリ開発に係る設備投資資金として2024年10月期に80,000千円、2025年10月期に170,000千円、③新規採用に係る人材投資資金として2024年10月期に20,000千円、2025年10月期に117,000千円を充当し、残額は借入金の返済資金の一部として2026年10月期までに充当する予定であります。

(フィットイージーのIPO目論見書より一部抜粋)

フィットイージー(212A)のIPO初値予想主観及びIPO参加スタンス

フィットイージー(212A)の市場からの吸収金額はIPO想定価格950円としてオーバーアロットメント含め46.9億円と規模的に東証スタンダード市場及び名証メイン市場への上場としては中型サイズとなり、やや荷もたれ感のある水準となります。IPO募集株数は公募株及び売り出し株(OA含む)合わせて4,945,000株と比較的多めにあり、海外投資家への販売はありません。

上述の通りフィットイージー(212A)の事業内容はアミューズメントフィットネスクラブの運営、企画、FC展開事業ということで、AI顔認証による全店舗相互利用可能なシステムにより、ゴルフ、サウナ、エステ等多彩なサービスを提供し、フィットネストレーニング機器だけでなく、アミューズメント要素を取り入れた24時間年中無休のアミューズメント型フィットネスクラブを展開しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

フィットイージー(212A)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く、既存株主には解除価格無しで180日間のロックアップが掛かっています。IPO募集株式(公募株式及び売出株式)のうちの一部(16,000株を上限)は福利厚生を目的に従業員持株会に売付け(親引け)する予定となっています。

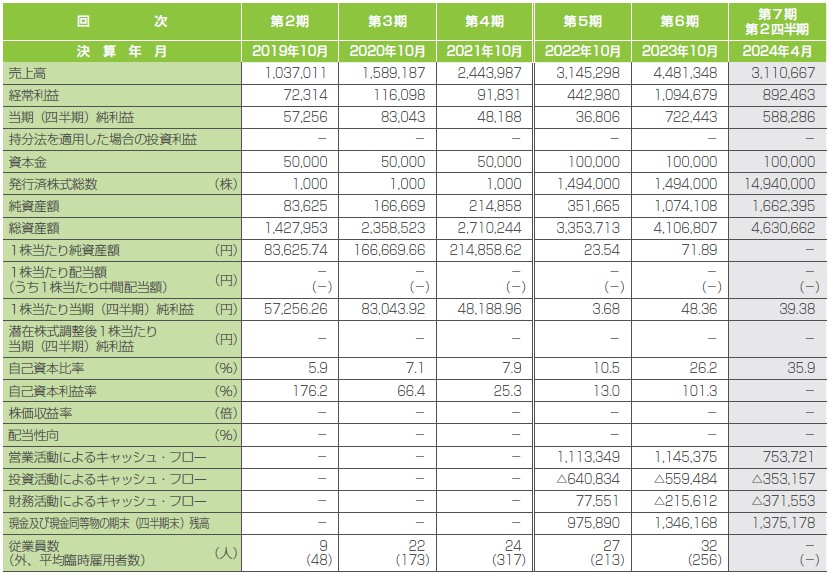

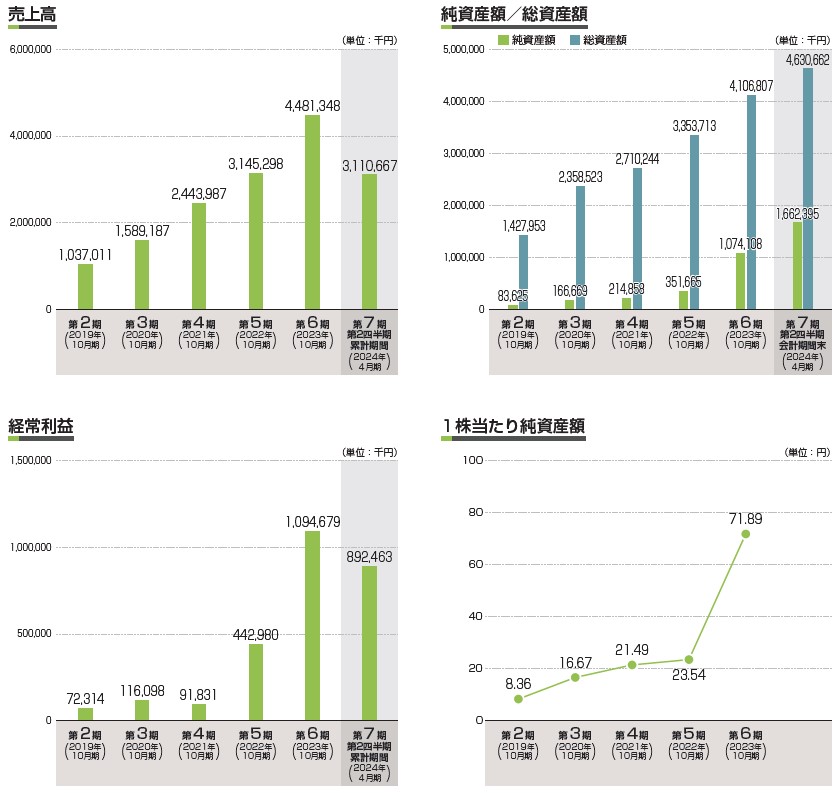

業態自体に新規性は無いものの、アフターコロナ以降、健康意識の高まりでフィットネスクラブ等は会員数及び店舗数とも全体的に増加傾向にあり、このフィットイージー(212A)もご多分に漏れず、創業からわずか6年で2024年5月31日現在で会員数123,393人、全国158店舗まで増やしており、業績も売上収益ともに右肩上がりでグロース企業並みの成長力が見られます。

今回のIPOでの上場市場は東証スタンダード市場及び名証メイン市場と地味市場となりますが、設立は2018年と比較的浅く業績は好調。ただ、公開規模は海外投資家への販売無く、IPO想定価格(950円)ベースで46.9億円とやや荷もたれ感のある水準となるため、需給面での不安は残ります。現状のIPO地合いも加味するとひとまずの初値評価はD級評価といったところになるでしょうか。

業績好調でも人気業態とは言い難い中規模案件となるため、とりあえず現時点での管理人の個人的なこのフィットイージー(212A)のIPO参加スタンスは中立で、IPO地合いはもちろんのこと、今後の仮条件設定や大口(機関投資家)の評価、そして大手初値予想会社の見解などを見てから本格的に判断をしたいと思います。

フィットイージー(212A)のIPO(新規上場)業績等

フィットイージー(212A)のIPO経営指標

フィットイージー(212A)のIPO売上高及び経常利益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。