フーディソン(7114)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(11月11日)もIPO新規上場承認発表が2社ありました。順調に12月のIPOが貯まって行ってますね。

当記事はひとまずフーディソン(7114)のIPO詳細記事となり、もう1社のRebase(5138)についてはまた後ほど別記事にてご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもリンクさせて頂きます。

フーディソン(7114)の上場日は2022年12月16日(金)でRebase(5138)と2社同日上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO愛好家人気の高いSMBC日興証券となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

フーディソン(7114)のIPO(新規上場)情報

設立:2013年4月1日

業種:卸売業

事業の内容:飲食店向け食品Eコマースサービス「魚ポチ」を主軸とした生鮮流通プラットフォーム提供事業

| 上場市場 | 東証グロース |

| コード | 7114 |

| 名称 | フーディソン |

| 公募株数 | 680,000株 |

| 売出し株数 | 386,800株 |

| オーバーアロットメント | 160,000株 |

| IPO主幹事証券 | SMBC日興証券 |

| IPO引受幹事証券 | SBI証券 みずほ証券 大和証券 楽天証券(100%完全抽選) 岡三証券 三菱UFJモルガン・スタンレー証券 松井証券(前受け金不要) 大和コネクト証券(委託幹事) 岡三オンライン(委託幹事) 三菱UFJ eスマート証券(委託幹事) |

| IPO発表日 | 11月11日(金) |

| 上場日 | 12月16日(金) |

| 仮条件決定日 | 11月30日(水) |

| ブック・ビルディング期間 | 12月1日(木)~12月7日(水) |

| 公開価格決定日 | 12月8日(木) |

| IPO申し込み期間 | 12月9日(金)~12月14日(水) |

| 上場時発行済株式総数 | 4,358,940株 |

| 時価総額 | 96.3億円 |

| 吸収金額 | 27.1億円 |

| 想定価格 | 2,210円(221,000円必要) |

そしてこのフーディソン(7114)のIPO幹事団(シンジケート)の中には大和証券、岡三証券、三菱UFJモルガン・スタンレー証券入っていることから、それぞれグループ会社となる大和コネクト証券、岡三オンライン、三菱UFJ eスマート証券がIPO委託幹事(裏幹事)となる可能性が高いです。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

フーディソン(7114)のIPO(新規上場)事業内容等

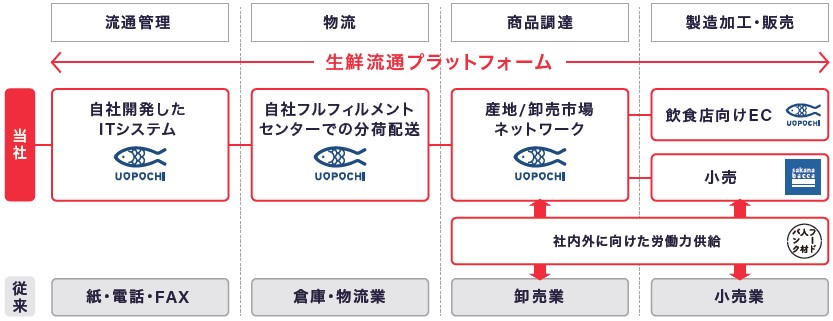

フーディソン(7114)はグループ会社で、株式会社フーディソン及び連結子会社(株式会社フーディソン大田)で構成されており、食産業にて「魚ポチ」を中心としたBtoBコマースサービス、「sakana bacca」を中心としたBtoCコマースサービス、「フード人材バンク」を中心としたHRサービスを展開しており、これら3つのサービスを合わせた生鮮流通プラットフォーム事業を展開しています。

BtoBコマースサービスでは、生産者・卸業者・メーカー等から仕入れた食品を自社ウェブサイトの「魚ポチ」上のウェブカタログに掲載し、主に飲食店等のユーザーに直接販売しております。魚ポチはユーザーが午後3時30分以降にウェブサイトにアクセスし、日々掲載されている約3,000種類の商品の中から必要な分量をオーダーすると地域に応じて翌日から3日後までに店頭に配送されるサービスです。

BtoCコマースサービスでは、一般のスーパーマーケットではあまり販売していない魚種や産地仕入れにこだわった水産品等を中心に販売する鮮魚セレクトショップの「sakana bacca」を展開しております。BtoCコマースサービスとBtoBコマースサービスは、それぞれ販売先は異なるものの調達を共同で行うことで効率化を図っております。

HRサービスでは、食品事業者向けに人材を紹介する「フード人材バンク」を運営しており、中食需要の高まりや食産業全般の労働者不足を背景として、食品を取り扱う技術を持った人材の需要は高まっており、主に飲食店やスーパーマーケットに正社員候補者を紹介しております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

差引手取概算額1,369百万円は、①新物流センターの開設費用として120百万円(2024年3月期:70百万円、2025年3月期:50百万円)、②sakana baccaの新規出店費用として60百万円(2024年3月期:20百万円、2025年3月期:40百万円)、③広告宣伝費として120百万円(2023年3月期:5百万円、2024年3月期:55百万円、2025年3月期:60百万円)、④採用費及び人件費として604百万円(2023年3月期:10百万円、2024年3月期:290百万円、2025年3月期:304百万円)、⑤借入金の返済資金として330百万円(2023年3月期:80百万円、2024年3月期:30百万円、2025年3月期:220百万円)、⑥売上拡大に伴う増加運転資金として135百万円(2023年3月期:50百万円、2024年3月期:45百万円、2025年3月期:40百万円)に充当する予定であります。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(フーディソンのIPO目論見書より一部抜粋)

フーディソン(7114)のIPO初値予想主観及びIPO参加スタンス

フーディソン(7114)の市場からの吸収金額はIPO想定価格2,210円としてオーバーアロットメント含め27.1億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感を感じる水準となります。IPO株数は公募株及び売り出し株合わせて10,668枚と万枚超えで比較的多く、海外投資家への販売はありません。

上述の通りフーディソン(7114)の事業内容は飲食店向け食品Eコマースサービス「魚ポチ」を主軸とした生鮮流通プラットフォーム提供事業ということで、飲食店向け生鮮品仕入サイト「魚ポチ(うおぽち)」や鮮魚専門店「sakana bacca(さかなばっか)」、スーパー・小売店・飲食店などフード業界に特化した人材紹介サービス「フード人材バンク」などのプラットフォームを提供しています。

フーディソン(7114)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株が7社1,451,645株あり、今回のIPO(新規上場)に際する売り出しで356,800株放出するものの、まだ1,094,845株が残ります。そのうち680,000株には解除価格無しで180日間のロックアップが掛かっていますが、414,845株は90日間のロックアップで公開価格の1.5倍となれば解除され売却可能となります。

内容的には食品系Eコマースサービスと、情報・通信業とまでは行かないもののサービス業あたりでも良さそうな業態ですが、卸売業と地味なセクターとなっており、公開規模もIPO想定価格(2,210円)ベースで27.1億円と東証グロース市場への上場としては荷もたれ感のある水準。

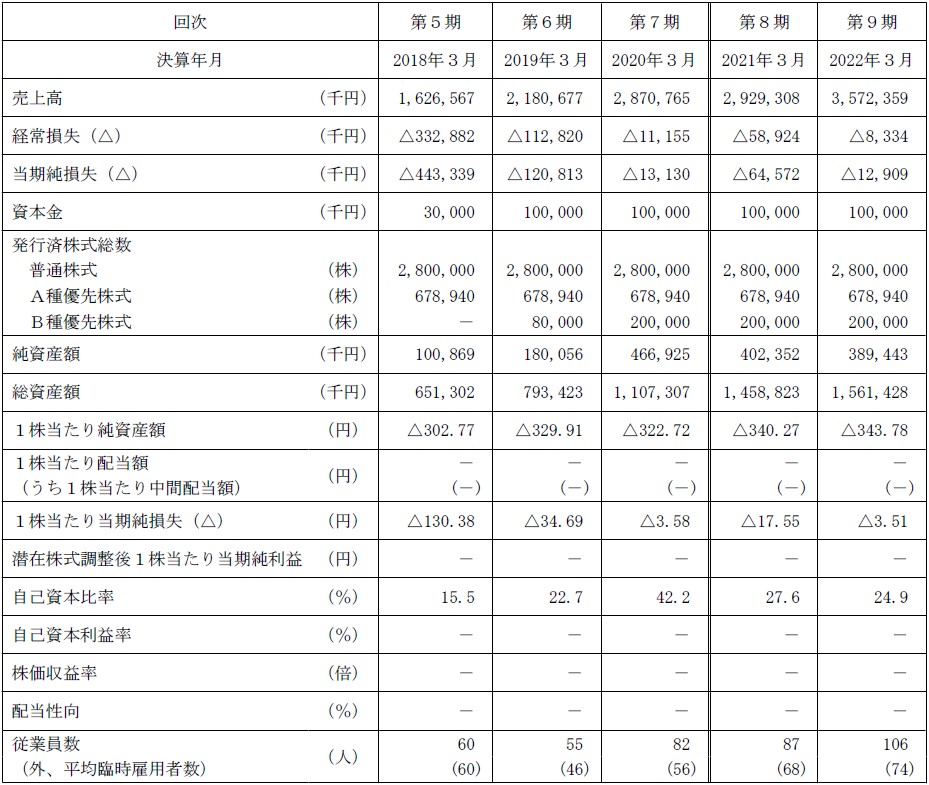

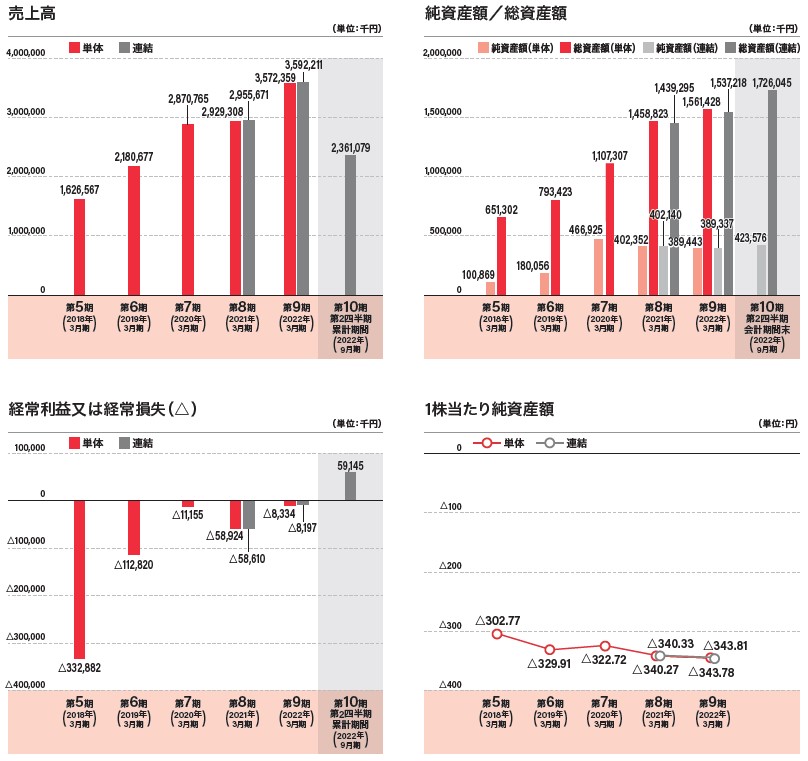

業績も売上は拡大しているものの収益は赤字からようやく黒字が見え始めたところ。IPO的にはパッとしないと言うのが個人的な第一印象です。上場日は12月16日(金)でRebase(5138)と2社同日上場となり、まだIPOラッシュ序盤戦ということを鑑みても、ひとまずの初値評価は公開価格を意識したD級評価と言ったところが妥当でしょうか。

よってとりあえず現時点での管理人の個人的なこのフーディソン(7114)のIPO参加スタンスは中立で、今後のスケジュール感や地合い、そしてやはり大手初値予想会社の見解を見てから本格的にIPO参加スタンスを決めたいと思います。どうもスッキリしない微妙案件が続きますね。

フーディソン(7114)のIPO(新規上場)業績等

フーディソン(7114)のIPO経営指標

フーディソン(7114)のIPO売上高及び経常損益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。