ハンモック(173A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(3月7日)も4月分のIPO新規上場承認発表が1社ありました。これで4月IPOは3社目となります。

ハンモック(173A)の上場日は2024年4月11日(木)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事もIPO愛好家人気の高いSMBC日興証券となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

ハンモック(173A)のIPO(新規上場)情報

設立:1994年4月1日

業種:情報・通信業

事業の内容:「IT資産管理・セキュリティ対策」「営業支援・名刺管理」「AIによる文字認識を活用したデータエントリー」に関する業務支援システム及びクラウドサービスの開発、提供

| 上場市場 | 東証グロース |

| コード | 173A |

| 名称 | ハンモック |

| 公募株数 | 50,000株 |

| 売出し株数 | 1,277,000株 |

| オーバーアロットメント | 199,000株 |

| IPO主幹事証券 | SMBC日興証券 |

| IPO引受幹事証券 | 野村證券 みずほ証券 SBI証券 岡三証券 東海東京証券 岩井コスモ証券 あかつき証券 丸三証券 松井証券(前受け金不要) 岡三オンライン(委託幹事決定) SBIネオトレード証券(委託幹事決定) |

| IPO発表日 | 3月7日(木) |

| 上場日 | 4月11日(木) |

| 仮条件決定日 | 3月26日(火) |

| ブック・ビルディング期間 | 3月27日(水)~4月2日(火) |

| 公開価格決定日 | 4月3日(水) |

| IPO申し込み期間 | 4月4日(木)~4月9日(火) |

| 上場時発行済株式総数 | 4,360,000株 |

| 時価総額 | 89.8億円 |

| 吸収金額 | 31.4億円 |

| 想定価格 | 2,060円(206,000円必要) |

そしてこのハンモック(173A)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

ハンモック(173A)のIPO(新規上場)事業内容等

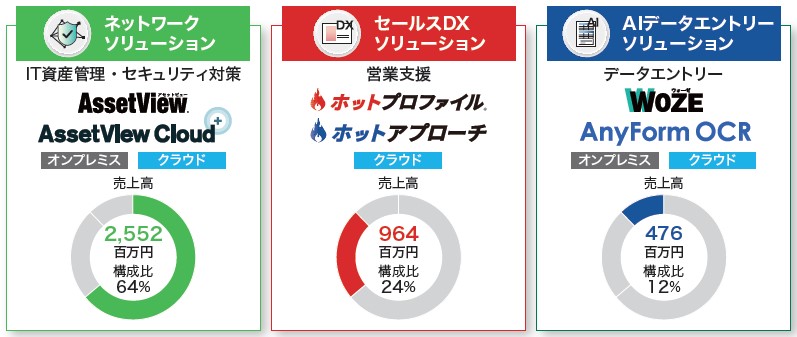

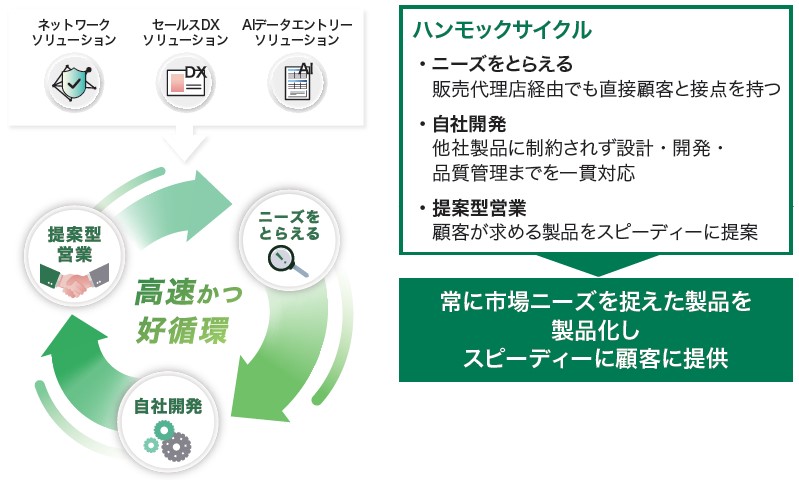

ハンモック(173A)はソリューション提供事業の単一セグメントで、顧客の課題、ニーズ、困りごとをITで解決するため、今まで世の中になかった機能をスピーディーに開発し、必要な機能を高品質で、適切な価格で提供することを目指し、「ネットワークソリューション」「セールスDXソリューション」「AIデータエントリーソリューション」の3つのソリューションを提供しています。

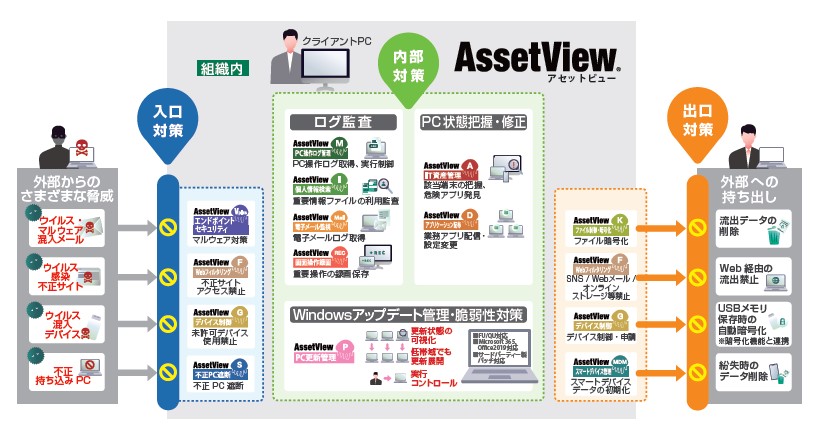

ネットワークソリューションでは、企業のPC及びPCネットワーク等のIT資産管理、セキュリティ対策の面から統合的に管理するソフトウェアを「AssetView」シリーズとして開発・販売しており、IT資産管理を取り巻く様々な課題を統合的に解決するためのログ分析レポート等のソリューションサービス、運用支援サービスを「AssetView」と合わせて提供しております。

セールスDXソリューションでは、「営業を強くし、売上を上げる」をコンセプトに、法人営業の生産性向上・業務効率化を図り、企業の売上拡大を支援する「ホットプロファイル」及び「ホットアプローチ」の開発・販売・運用支援サービスを行っております。

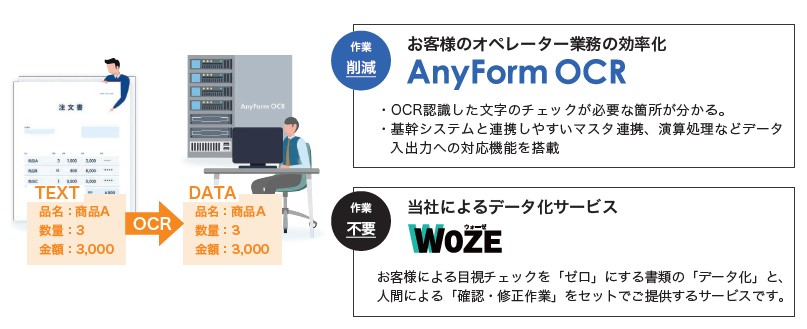

AIデータエントリーソリューションでは、AI OCR(OCRにAI技術を加えたもの)技術をベースとしたデータ入力業務効率化のソリューションを提供しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額89,760千円は、事業拡大のための①人材関連費用として61,000千円を2025年3月期、②製品開発費用として28,760千円を2025年3月期に充当する予定であります。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(ハンモックのIPO目論見書より一部抜粋)

ハンモック(173A)のIPO初値予想主観及びIPO参加スタンス

ハンモック(173A)の市場からの吸収金額はIPO想定価格2,060円としてオーバーアロットメント含め31.4億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感のある水準となります。IPO株数は公募株及び売り出し株合わせて13,270枚と万枚超えで比較的多めにあります。

上述の通りハンモック(173A)の事業内容は「IT資産管理・セキュリティ対策」「営業支援・名刺管理」「AIによる文字認識を活用したデータエントリー」に関する業務支援システム及びクラウドサービスの開発、提供ということで、顧客や市場のニーズを捉え、それまでになかった機能を備えたシステムを自社で開発し、製品を提供することで、顧客の経営課題を解決し、業務の生産性・信頼性を向上させ、企業価値の向上を図っています。

ハンモック(173A)の株主の中にはベンチャーキャピタルの保有株は無く、既存株主には解除価格無しで180日間のロックアップ及び継続保有の確約が行われています。売出株式のうちの一部(2,800万円に相当する株式数を上限)は福利厚生を目的に従業員持株会に売付け(親引け)する予定となっています。

今回のIPO(新規上場)に際する募集株の内訳は公募株50,000株に対して売り出し株は1,277,000株で売り出し比率はおよそ25.5倍、売り出し株の放出人は筆頭株主で代表取締役社長の若山大典氏など親族が売り出すこととなっており、やや換金色を感じます。

ハンモック(173A)の事業内容は法人向けソフトウェアの開発及び販売や自社開発ソフトウェアによるソリューションの提供と、特に新規性は無く、競合ひしめく業界ではありますが、製品形態はイマドキでオンプレミス型及びクラウド型のどちらにも対応しており、顧客ニーズにあった製品の提供が可能となっています。

社歴はちょうど30年と長く、業績もおおむね横ばいながらも堅調に推移しており、公開規模はIPO想定価格(2,060円)ベースで31.4億円と中規模サイズではあるものの、上場日は4月11日(木)で、今のところは単独上場となる上に、前後には適度な間隔も開いているため、スケジュール面での優位性はありそうです。

この規模になってくるとやはり地合いが大きな影響を及ぼすことになるため、3月のIPOラッシュを無事に通過できるかが焦点となりそうです。一定換金色はあるものの、余計な売り圧力もなく、人気業態となることから3月IPOラッシュを無事通過できたと仮定するとひとまずの初値評価はC級評価といったところが妥当でしょうか。

上記の通り3月IPOラッシュの結果次第とはなりますが、とりあえず現時点での管理人の個人的なこのハンモック(173A)のIPO参加スタンスは参加の方向で行く予定です。

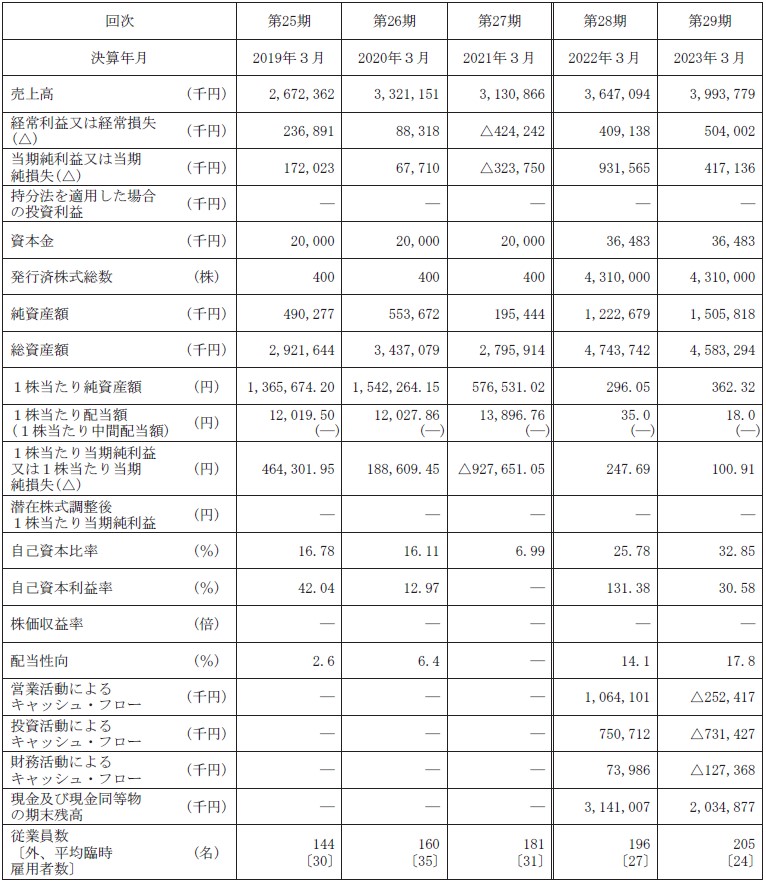

ハンモック(173A)のIPO(新規上場)業績等

ハンモック(173A)のIPO経営指標

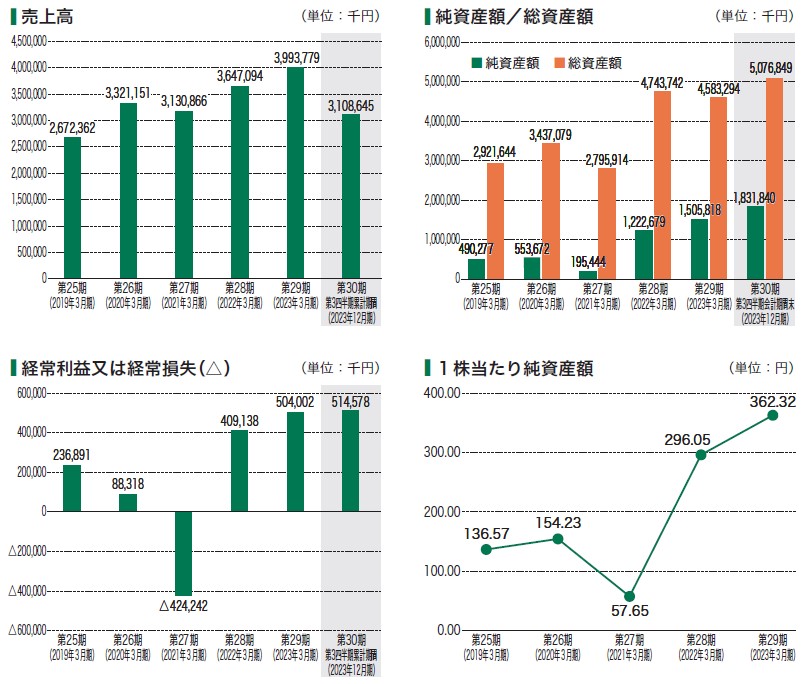

ハンモック(173A)のIPO売上高及び経常損益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。