HOUSEI(5035)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(6月24日)はIPO新規上場承認発表がまとめて3社ありました。うち2社は当然かのごとく大安の同日上場です。ちなみに読み方はそのままで「HOUSEI」と書いて「ホウセイ」と読みます。

当記事はひとまずHOUSEI(5035)のIPO詳細記事となりますが、残りのunerry(5034)とエアークローゼット(9557)のIPO詳細につきましてはまた後ほど1社づつ別記事にてご紹介させて頂きたいと思います。

HOUSEI(5035)の上場日は2022年7月28日(木)で、unerry(5034)と2社同日上場、上場市場は東証グロース市場(市場再編後の新興市場)への上場で、IPO主幹事は可もなく不可もなくのみずほ証券となっております。

残念ながらこの時期はまだ前受け金不要にはなっていませんが、このみずほ証券は2022年7月19日(火)からIPO申し込み時の前受け金が「不要」になります。

HOUSEI(5035)のIPO(新規上場)情報

設立:1996年3月15日

業種:情報・通信業

事業の内容:情報システム開発・運用・保守事業、及び自社開発の情報システム・ソフトウエア・クラウドサービスを提供する事業、並びに中国の消費者向けに日本製品を販売し、そのためのクラウドサービスを提供する事業

| 上場市場 | 東証グロース |

| コード | 5035 |

| 名称 | HOUSEI |

| 公募株数 | 850,000株 |

| 売出し株数 | 963,000株 |

| オーバーアロットメント | 271,900株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | SBI証券 楽天証券(100%完全抽選) あかつき証券 いちよし証券 松井証券(前受け金不要) マネックス証券(100%完全抽選) |

| IPO発表日 | 6月24日(金) |

| 上場日 | 7月28日(木) |

| 仮条件決定日 | 7月7日(木) |

| ブック・ビルディング期間 | 7月11日(月)~7月15日(金) |

| 公開価格決定日 | 7月19日(火) |

| IPO申し込み期間 | 7月20日(水)~7月25日(月) |

| 時価総額 | 28.3億円 |

| 吸収金額 | 8.7億円 |

| 想定価格 | 420円(42,000円必要) |

上記幹事構成ではIPO委託幹事(裏幹事)は無さそうです。

HOUSEI(5035)のIPO(新規上場)事業内容等

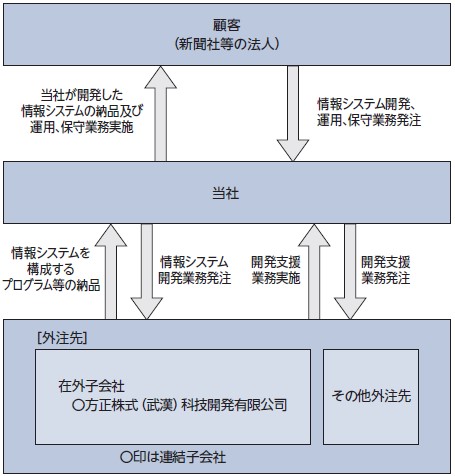

HOUSEI(5035)はグループ会社で、HOUSEI株式会社及び受託したシステム開発案件等のオフショア開発を担う連結子会社1社(方正株式(武漢)科技開発有限公司)並びに越境EC事業を行う連結子会社1社(24ABC株式会社)の計3社で構成されており、新聞社や出版社をはじめとするメディア業界向け情報システム開発・運用・保守事業(メディア事業)、製造業・金融業等の各種事業者向けの情報システム開発・運用・保守事業(プロフェッショナルサービス事業)及び自社開発の情報システム・ソフトウエア・クラウドサービスを提供する事業(プロダクト推進事業)、並びに中国の消費者向けに日本製品を販売し、そのためのクラウドサービスを提供する事業(越境EC事業)を展開しております。

主に新聞社や出版社といった紙媒体のメディア事業者に対して、紙面構成を決める組版システムをはじめ、紙面管理システム、制作システム、広告管理システム、営業管理システム等の受託開発並びに保守を行っております。

金融業、製造業、小売業等のメディア業界以外の業界向けのシステム開発並びに保守を手掛けております。

自社開発のシステムやソフトウエア及びクラウドサービス並びに保守を提供しており、具体的な開発実績として、顔認証システムやクラウド型CRMシステム等を取り扱っております。

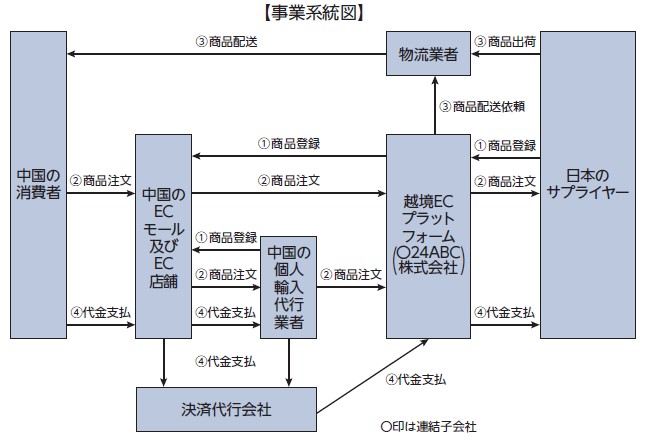

国内子会社の24ABC株式会社が「越境ECプラットフォーム24ABC」を運営し、中国の消費者向け日本の製品を販売する越境ECショップが開設できるECプラットフォームを提供、及び中国の個人輸入代行業者向け越境ECサービスとして日本の消費財の販売を行っております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額308,440千円に第三者割当増資の手取概算額上限105,062千円を合わせた手取概算額合計上限413,502千円については、①研究開発費用及び②増加人件費にそれぞれ充当する予定であります。

なお、上記調達資金は、具体的な充当時期までは安全性の高い金融商品等で運用していく方針であります。

(HOUSEIのIPO目論見書より一部抜粋)

HOUSEI(5035)のIPO初値予想主観及びIPO参加スタンス

HOUSEI(5035)の市場からの吸収金額はIPO想定価格420円としてオーバーアロットメント含め8.7億円と規模的に東証グロース市場への上場としては小型サイズとなり、荷もたれ感はありません。IPO株数は公募株及び売り出し株合わせて18,130枚と比較的多めにありますが、海外投資家への販売はありません。

上述の通りHOUSEI(5035)の事業内容は情報システム開発・運用・保守事業、及び自社開発の情報システム・ソフトウエア・クラウドサービスを提供する事業、並びに中国の消費者向けに日本製品を販売し、そのためのクラウドサービスを提供する事業ということで、各種クラウドサービスを行っているSIer(システムインテグレーター)となります。

越境ECプラットフォームや複数のウォレットをマルチに利用できる決済サービスの提供などのクラウドサービスを始め、大手企業の業務基盤構築を手掛ける受託システム開発事業、ソフトウェアプロダクト販売、IT技術者派遣など様々な事業展開を行っており、特に大手新聞社・通信社の新聞製作に関わる業務システムの分野では、国内トップレベルのシェアを誇っています。

HOUSEI(5035)の沿革を見ると1986年に北京大学の100%出資により設立された北京北大方正集団のグループ企業となる蘇州方正璞華信息技術有限公司の出資により設立されていますが、現在は資本関係も無く、業務上及び資金上も北京北大方正集団に依存しているものはありません。

HOUSEI(5035)の売上高の48%は新聞社・通信社となっておりますが、新聞業界はネット専業メディアとの競争により販売部数、広告収入とも減少傾向で、中長期的には縮小している業界です。受託した重要部分を中国(武漢)にあるシステム開発子会社に開発委託しているという点も十分なリスクとなりそうで、偏見かもしれませんが「武漢」というのもなんとなく響きが悪く聞こえます。

各種クラウドサービスを行うSIer(システムインテグレーター)と人気化しやすい業態、業績は堅調で公開規模もIPO想定価格(420円)ベースで8.7億円と荷もたれ感の無い水準となる上に個人投資家が手を付けやすい価格帯となることから需給主導で買い優勢になるとは思いますが、初値評価はB級評価寄りのC級評価が無難なところでしょうか。

とりあえず現時点での管理人の個人的なこのHOUSEI(5035)のIPO参加スタンスは全力申し込みで行く方向で考えていますが、単価も安く、仮に当選したとしても薄利となりそうな気がします。とはいえ、IPO主幹事は難攻不落のみずほ証券なので、IPO当選は簡単ではないかと思います。

HOUSEI(5035)のIPO想定価格は420円となっており、単価が1,000円以下のみずほ証券主幹事IPO案件ということで「200株1セット配分」かと思いましたが、今回もまた「通常配分(100株1セット)」となっています。もしかするとリニューアルを機にセット配分は止めるのかもしれませんね。

HOUSEI(5035)のIPO(新規上場)業績等

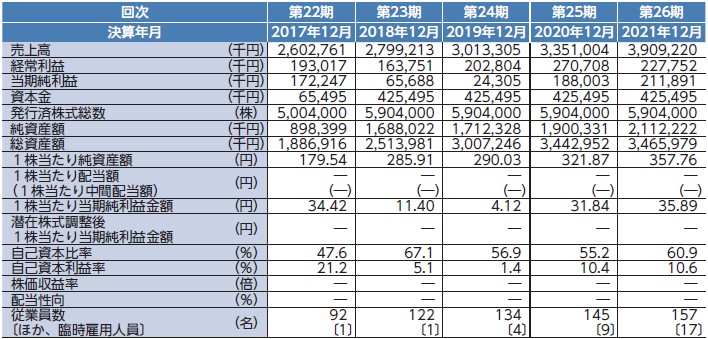

HOUSEI(5035)のIPO経営指標

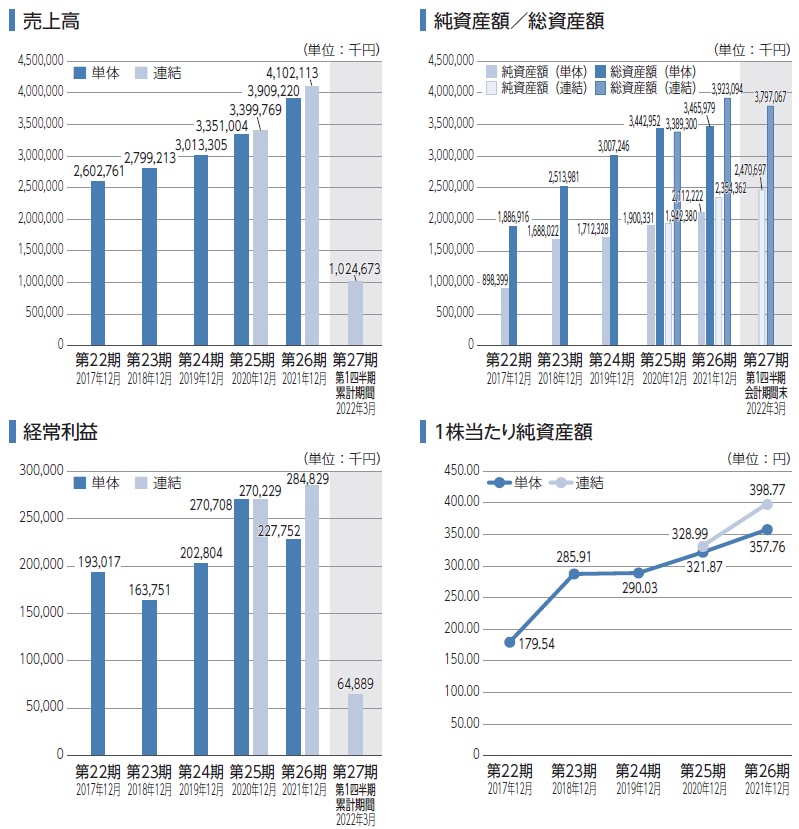

HOUSEI(5035)のIPO売上高及び経常利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。