IACEトラベル(343A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(2月28日)はIPO新規上場承認発表が1社ありました。4月分のIPO案件となるため3月IPOは12社で確定となります。

IACEトラベル(343A)の上場日は2025年4月7日(月)で、今のところは単独上場、上場市場はIPO市場ではやや人気の劣る東証スタンダード市場への上場で、IPO主幹事は東海東京証券となっております。

IACEトラベル(343A)のIPO(新規上場)情報

設立:1982年2月24日

業種:サービス業

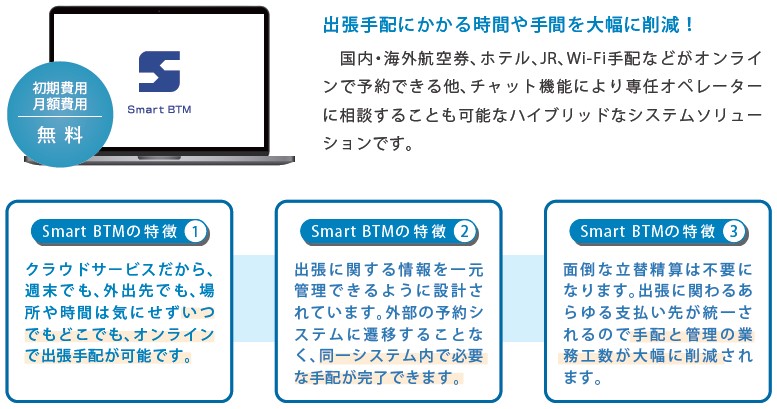

事業の内容:クラウド出張手配システム「Smart BTM」の運営及び出張マネジメントサービスの提供を中心とする旅行事業

| 上場市場 | 東証スタンダード |

| コード | 343A |

| 名称 | IACEトラベル |

| 公募株数 | 960,000株 |

| 売出し株数 | 214,700株 |

| オーバーアロットメント | 176,200株 |

| IPO主幹事証券 | 東海東京証券 |

| IPO引受幹事証券 | SBI証券 松井証券 マネックス証券 岡三証券 岩井コスモ証券 東洋証券 あかつき証券 極東証券 丸三証券 岡三オンライン(委託幹事決定) |

| IPO発表日 | 2月28日(金) |

| 上場日 | 4月7日(月) |

| 仮条件決定日 | 3月17日(月) |

| ブック・ビルディング期間 | 3月19日(水)~3月26日(水) |

| 公開価格決定日 | 3月27日(木) |

| IPO申し込み期間 | 3月28日(金)~4月2日(水) |

| 上場時発行済株式総数 | 4,760,000株 |

| 時価総額 | 49.0億円 |

| 吸収金額 | 13.9億円 |

| 想定価格 | 1,030円(103,000円必要) |

そしてこのIACEトラベル(343A)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

IACEトラベル(343A)のIPO(新規上場)事業内容等

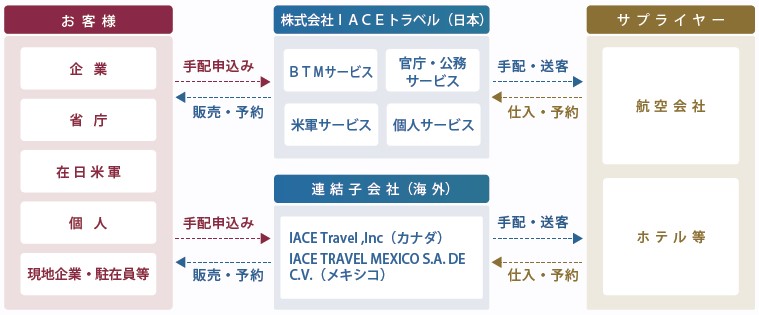

IACEトラベル(343A)は株式会社IACEトラベル及び連結子会社2社(IACE Travel,Inc、IACE TRAVEL MEXICO S.A. DE C.V.)の計3社によって構成されており、旅行業の単一セグメントで、主に法人顧客をターゲットに、国内・海外出張に係る航空券・宿泊等の手配、出入国情報の提供、査証代行申請、精算代行、危機管理及び出張データの提供など、業務出張における包括的なマネジメントサービス「BTM(Business Travel Management)サービス」を提供しています。

BTMサービスは、国内外の出張手配をサポートするため、オンライン予約システムとオフライン対応を組み合わせたサービスを提供しており、出張業務の効率化と経費削減を実現するため、航空券、ホテル、地上移動の手配から経費精算まで一括管理し、24時間365日のオンライン予約に加え、電話、メール、チャットでのサポートも行っています。

近年では同社独自のクラウド出張手配システム「Smart BTM」を開発し、オンライン予約を軸とした顧客企業の業務出張全体の最適化を図るサービスを提供しています。法人顧客向け以外にも、個人顧客向けのパッケージツアーの企画・販売、官公庁や在日米軍向けの旅行サービスの提供も行っています。

【手取金の使途】

手取概算額898,696千円については第三者割当増資の手取概算額上限166,967千円と合わせた手取概算額合計上限1,065,663千円を、設備資金として①システム開発費、運転資金として619,863千円(2026年3月期230,000千円、2027年3月期210,000千円、2028年3月期179,863千円)、②広告宣伝費として242,250千円(2026年3月期31,550千円、2027年3月期95,850千円、2028年3月期114,850千円)、③人件費として203,550千円(2026年3月期27,250千円、2027年3月期72,800千円、2028年3月期103,500千円)に充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等にて運用する予定であります。

(IACEトラベルのIPO目論見書より一部抜粋)

IACEトラベル(343A)のIPO初値予想主観及びIPO参加スタンス

IACEトラベル(343A)の市場からの吸収金額はIPO想定価格1,030円としてオーバーアロットメント含め13.9億円と規模的に東証スタンダード市場への上場としては10億円超えではあるものの、まだ小型サイズの範囲となり、荷もたれ感を感じるほどのサイズではありません。IPO募集株数は公募株及び売出株(OA含む)合わせて1,350,900株とやや多めにあります。

上述の通りIACEトラベル(343A)の事業内容はクラウド出張手配システム「Smart BTM」の運営及び出張マネジメントサービスの提供を中心とする旅行事業ということで、業務渡航手配を中心に海外航空券や国内航空券、パッケージツアー等の販売の他、査証手配等の渡航関連の対応を行っています。

※上記動画再生時は音が出ますので音量にご注意下さい。

IACEトラベル(343A)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株はなく、上位株主には解除価格無しで180日間のロックアップが掛かっています。公募株式960,000株のうち9,300株を上限として福利厚生を目的にIACEトラベル従業員持株会に売付け(親引け)される予定となっています。

東証スタンダード市場上場案件ということで地味な印象を受けましたが、コロナ禍をキッカケに40年以上の歴史で培った出張業務のノウハウから新しいデジタルサービスとなるクラウド出張手配システム「Smart BTM」を開発し、法人向け出張手配サービスを手掛ける旅行会社からデジタルサービス企業へと時流に乗ったビジネス転換を果たしています。

このクラスのIPO案件を準大手証券(東海東京証券)が主幹事で引き受けるという点は気になるところではありますが、公開規模もIPO想定価格(1,030円)ベースで13.9億円と荷もたれ感ない水準で業績も堅調に推移しているため、初値への不安は無さそうな雰囲気を感じます。ひとまずの初値評価はC級評価といったところになるでしょうか。

よってとりあえず現時点での管理人の個人的なこのIACEトラベル(343A)のIPO参加スタンスは参加の方向で行く予定で考えていますが、IPO主幹事の東海東京証券はIPO当選後にキャンセルをすると最大で1年6カ月間IPOに申し込んでも抽選対象外になるという強烈なペナルティが課せられるため申し込む際は注意が必要です。

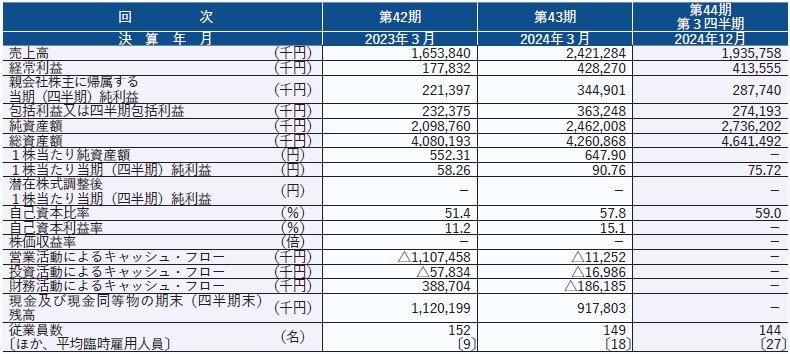

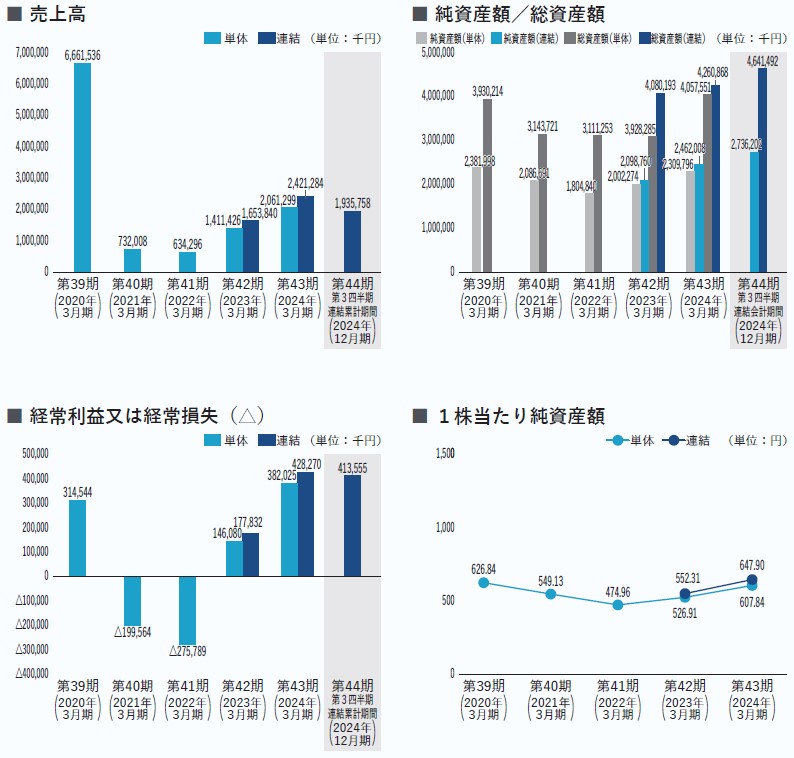

IACEトラベル(343A)のIPO(新規上場)業績等

IACEトラベル(343A)のIPO経営指標(連結)

IACEトラベル(343A)のIPO売上高及び経常損益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。