インターメスティック(262A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日は東証1社と札証1社と合わせて2社のIPO新規上場承認発表がありました。

![]()

当記事はひとまずインターメスティック(262A)のIPO詳細記事となりますが、もう1社の伸和ホールディングス(7118)のIPO詳細についてはまた後ほど別記事にてご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもリンク致します。

インターメスティック(262A)の上場日は2024年10月18日(金)で、今のところは単独上場、上場市場はIPO市場では最上位市場となる東証プライム市場への直接上場で、IPO主幹事はSMBC日興証券と野村證券の2社共同主幹事となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

東証プライム市場への直接上場は今年(2024年)初となり、さかのぼること2023年10月上場のKOKUSAI ELECTRIC(6525)以来となるため、実に約1年ぶりとなります。

インターメスティック(262A)のIPO(新規上場)情報

設立:1993年5月20日

業種:小売業

事業の内容:眼鏡レンズ、眼鏡フレーム、サングラス等の製造販売及び輸出入、眼鏡・コンタクトレンズのケース、クリーナーその他の眼鏡・コンタクトレンズ付属品の製造販売及び輸出入

| 上場市場 | 東証プライム |

| コード | 262A |

| 名称 | インターメスティック |

| 公募株数 | 7,880,000株(自己株式の処分) |

| 売出し株数 | 2,842,000株 |

| オーバーアロットメント | 1,608,200株 |

| IPO主幹事証券 | SMBC日興証券 野村證券 |

| IPO引受幹事証券 | みずほ証券 あかつき証券 岩井コスモ証券 岡三証券 東洋証券 松井証券(前受け金不要) マネックス証券(100%完全抽選) 丸三証券 水戸証券 楽天証券(100%完全抽選) SBI証券 岡三オンライン(委託幹事決定) |

| IPO発表日 | 9月12日(木) |

| 上場日 | 10月18日(金) |

| 仮条件決定日 | 9月30日(月) |

| ブック・ビルディング期間 | 9月30日(月)~10月4日(金) |

| 公開価格決定日 | 10月7日(月) |

| IPO申し込み期間 | 10月8日(火)~10月11日(金) |

| 上場時発行済株式総数 | 30,600,000株 |

| 時価総額 | 452.8億円 |

| 吸収金額 | 182.4億円 |

| 想定価格 | 1,480円(148,000円必要) |

今回の募集は簡易型のグローバルオファリングとなっているため、公募株式7,880,000株及び売出株式2,842,000株のうちの一部は欧州及びアジアを中心とする海外市場(米国及びカナダ除く)の海外投資家にも販売される予定となっています。国内販売株数及び海外販売株数の最終的な内訳は本募集の需要状況等を勘案した上で、公開価格決定日10月7日(月)に決定されます。

そしてこのインターメスティック(262A)のIPO幹事団(シンジケート)はIPO主幹事含め13社と多く、さらに平幹事の中には岡三証券が入っていることから、グループ会社となる岡三オンラインもIPO委託幹事(裏幹事)に入る可能性が高いため、最終的には14社まで増えることになりそうです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

インターメスティック(262A)のIPO(新規上場)事業内容等

インターメスティック(262A)はグループ会社で国内及び海外で事業を展開し、国内は株式会社インターメスティック及び連結子会社1社(株式会社ゾフ)で構成され、海外は株式会社インターメスティック及び子会社4社(INTERMESTIC HONG KONG LIMITED、ZOFF MALAYSIA SDN.BHD.、佐芙(上海)商貿有限公司、INTERMESTIC SINGAPORE PTE. LTD.)で構成されています。

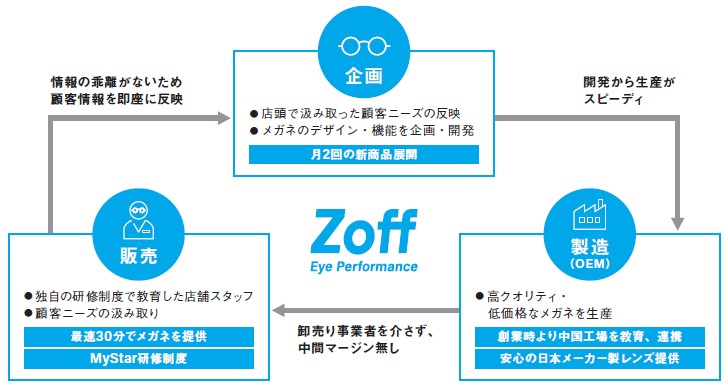

国内事業に関してはSPA(製造小売業)方式にてメガネ及びメガネ小物の企画から販売までを一貫して行っており、海外事業に関してはフランチャイズ本部としてオリジナルブランドによるメガネの企画販売を行い、各海外子会社が加盟店として小売を行っています。

インターメスティック(262A)は企画、製造、マーケティング、販売までの機能を一気通貫して行うSPA(製造小売業)方式のビジネスモデルをメガネ業界でいち早く取り入れており、サプライチェーン(製品の原材料・部品の調達から販売に至るまでの一連の流れ)を一括で管理することが可能なため、中間コストを省いた低価格なメガネを提供することが可能となっています。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額10,937百万円については、海外販売の手取概算額(未定)と合わせて、①長期借入金の返済資金として2024年12月期3,975百万円、②広告宣伝費として2,000百万円(2025年12月期1,000百万円、2026年12月期1,000百万円)、③設備資金として2,300百万円(2024年12月期700百万円、2025年12月期800百万円、2026年12月期800百万円)、④人材採用費として500百万円(2024年12月期100百万円、2025年12月期200百万円、2026年12月期200百万円)及び2,162百万円(2024年12月期200百万円、2025年12月期1,000百万円、2026年12月期962百万円)に充当する予定です。

なお、上記の調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(インターメスティックのIPO目論見書より一部抜粋)

インターメスティック(262A)のIPO初値予想主観及びIPO参加スタンス

インターメスティック(262A)の市場からの吸収金額はIPO想定価格1,480円としてオーバーアロットメント含め182.4億円と規模的に東証プライム市場への直接上場と考えると特に大型ではなく、荷もたれ感のある水準ではありません。

IPO募集株数は公募株及び売り出し株(OA含む)合わせて12,330,200株と多めにありますが、今回の募集は簡易型のグローバルオファリングで海外投資家への販売(未定)もあるため、国内分の募集株は減少します。

上述の通りインターメスティック(262A)の事業内容は眼鏡レンズ、眼鏡フレーム、サングラス等の製造販売及び輸出入、眼鏡・コンタクトレンズのケース、クリーナーその他の眼鏡・コンタクトレンズ付属品の製造販売及び輸出入ということで、メガネ業界で国内初のSPA(製造小売業)方式を導入し、リーズナブルなメガネブランド「Zoff」を展開しています。

インターメスティック(262A)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く、既存の上位株主(新株予約権者含む)には解除価格無しで180日間の任意ロックアップ及び継続所有確約の制度ロックアップが掛かっているため、上場時の大きな売り圧力はありません。

ちなみにこのインターメスティック(262A)は2007年8月に今は無き大証ヘラクレス市場に上場予定でしたが業績悪化で上場を中止した懐かしの企業です。株数も今のような100株単位では無く、1株単位で、当時の公募価格は470,000円とそこそこ値ガサでした。

当時は管理人もまだIPO投資歴1年ぐらいで、当たらないと言われていたイー・トレード証券(現:SBI証券)で奇跡のIPO当選(ポイント未使用)を頂いたのを覚えています。いまだにイオンなど大型ショッピングモールに行くとたいてい「Zoff」が入っているので、見るたびに思い出します。結局、IPO当選分はIPO地合いも悪く、そこそこの値ガサ株だったため、上場中止発表前に怖くてキャンセルしましたが^^;

基本的に自身のIPO当選銘柄はキャプチャして残していますが、さすがに17年前は無いかと思いながらも念のためIPO当選画像フォルダを確認してみるとありました。これを見ていると当時の公開価格は仮条件470,000円~520,000円の最下限で決定したっぽいですね。ここまでは記憶にありませんでした。

上記の通りおよそ17年ぶりのIPO再登場となりますが、上場市場も新興市場(大証ヘラクレス)ではなく、本則市場(プライム)となっており、成長度合いがわかりやすいですね。配当性向は30%~35%を目途に通期実績に応じて期末配当を実施する予定となっていますが、株主優待の実施予定は今のところ無さそうです。

セクターは小売業で事業内容に派手さは無いものの、知名度は高く、業績規模も大きく堅調に推移しています。公開規模はIPO想定価格(1,480円)ベースで182.4億円と、新興市場ではなく東証プライム市場への直接上場となると軽量サイズ寄りかもしれません。規模的に初値高騰は無さそうですが、堅調スタートは見込めそうな内容です。ひとまずの初値評価はD級評価といったところが妥当でしょうか。

とりあえず現時点での管理人の個人的なこのインターメスティック(262A)のIPO参加スタンスは参加の方向で考えようと思いますが、今後の仮条件設定や大口(機関投資家、海外投資家)の評価、そして大手初値予想会社の見解なども見てから決めたいと思います。

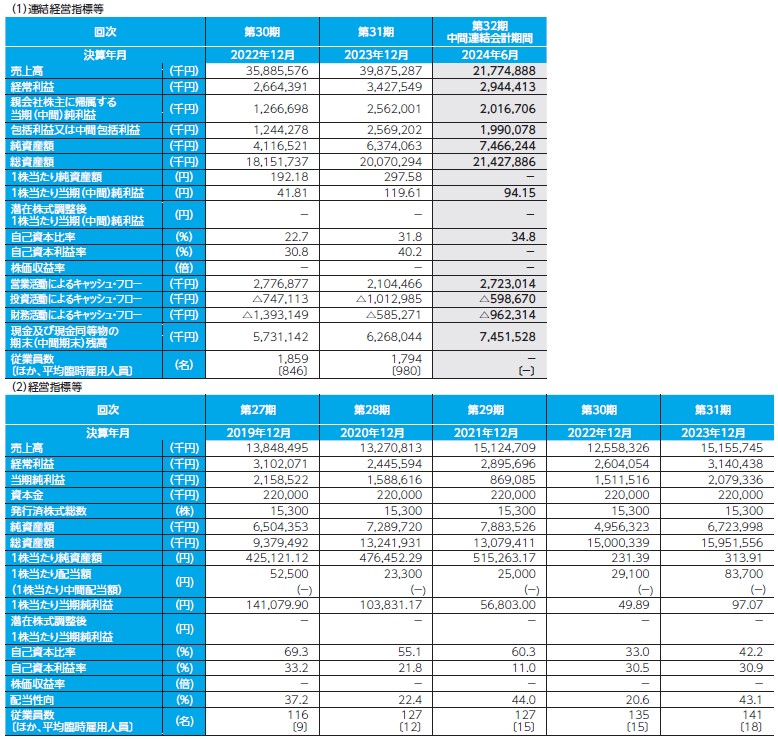

インターメスティック(262A)のIPO(新規上場)業績等

インターメスティック(262A)のIPO経営指標

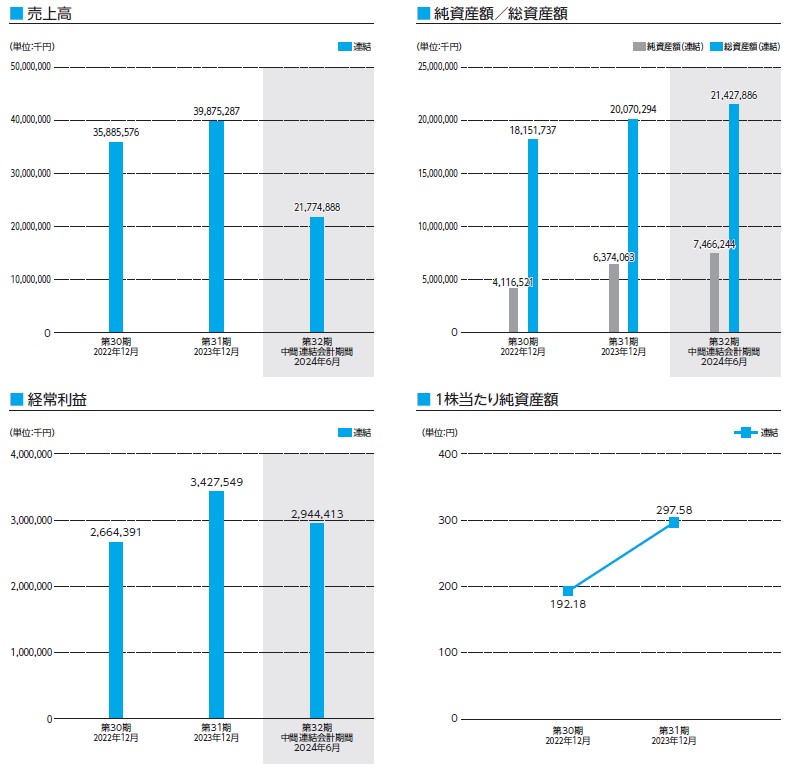

インターメスティック(262A)のIPO売上高及び経常利益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。