ジャパンM&Aソリューション(9236)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日もまたIPO新規上場承認発表が1社あり、10月IPOは9社まで増えましたが、Earth Technology Group(9333)が上場中止を発表したので、8社に元通りです^^;

ジャパンM&Aソリューション(9236)の上場日は2023年10月24日(火)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事もIPO愛好家人気の高いSBI証券となっております。さすがに今回は銘柄的にIPOチャレンジポイントの話題で盛り上がりそうですね。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

ジャパンM&Aソリューション(9236)のIPO(新規上場)情報

設立:2019年11月1日

業種:サービス業

事業の内容:M&Aアドバイザリーサービス

| 上場市場 | 東証グロース |

| コード | 9236 |

| 名称 | ジャパンM&Aソリューション |

| 公募株数 | 180,000株 |

| 売出し株数 | 202,400株 |

| オーバーアロットメント | 57,300株 |

| IPO主幹事証券 | SBI証券 |

| IPO引受幹事証券 | 岡三証券 水戸証券 丸三証券 アイザワ証券 むさし証券 SBIネオトレード証券(委託幹事決定) 岡三オンライン(委託幹事決定) |

| IPO発表日 | 9月20日(水) |

| 上場日 | 10月24日(火) |

| 仮条件決定日 | 10月4日(水) |

| ブック・ビルディング期間 | 10月6日(金)~10月13日(金) |

| 公開価格決定日 | 10月16日(月) |

| IPO申し込み期間 | 10月17日(火)~10月20日(金) |

| 上場時発行済株式総数 | 1,378,000株 |

| 時価総額 | 17.3億円 |

| 吸収金額 | 5.5億円 |

| 想定価格 | 1,260円(126,000円必要) |

そしてこのジャパンM&Aソリューション(9236)のIPO主幹事はSBI証券となっており、平幹事の中には岡三証券が入っていることから、それぞれグループ会社となるSBIネオトレード証券と岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ SBIネオトレード証券公式サイト

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

ジャパンM&Aソリューション(9236)のIPO(新規上場)事業内容等

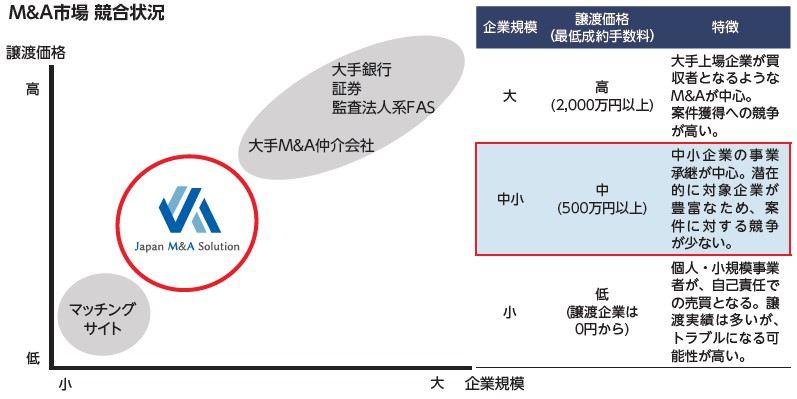

ジャパンM&Aソリューション(9236)はM&Aアドバイザリー事業の単一セグメントで、日本における経営者の後継者不足の解決や中長期的な事業発展のためにM&Aを実施したいすべての企業に対してM&Aアドバイザリーサービスを提供しています。

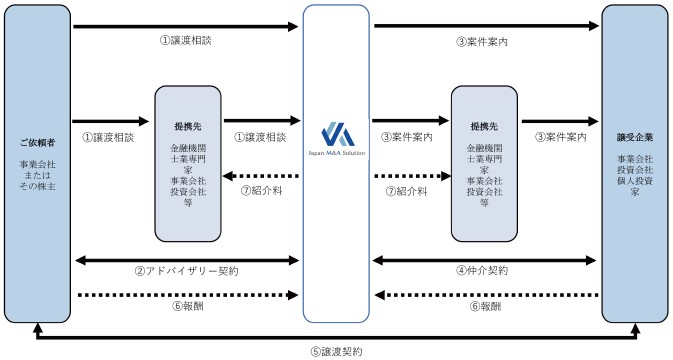

M&Aアドバイザリーサービスとは依頼者の相談に乗って適切なM&Aの提案をし、譲受企業を探したり、提携条件等に関する必要なアドバイスや契約書類の起案を行い、依頼者のM&Aを支援することを言います。

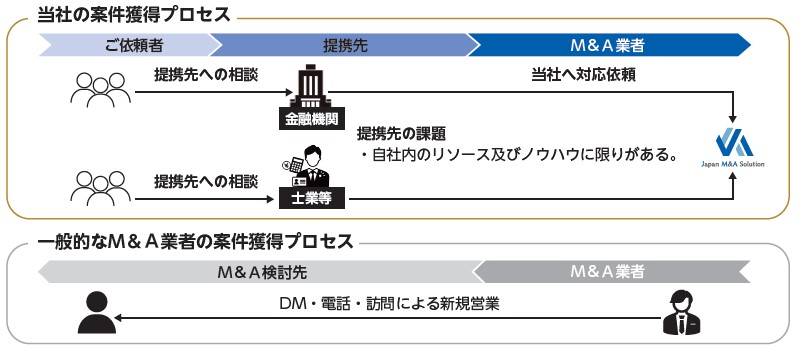

多くのM&Aアドバイザリーサービスを提供するため、金融機関や税理士・会計事務所等からアドバイザリー契約の契約者の紹介を受けることを目的に提携関係を構築しており、会社規模や利益にとらわれず、主に中小企業を対象としたM&Aアドバイザリーサービスを提供しています。

一般的にM&A仲介事業では譲渡企業とは一度の取引で終了するため、将来的に継続した取引が期待できる譲受希望企業の意向を中心に条件交渉が進んでいく傾向がありますが、当社では依頼者にとって最善の譲受希望企業を見つけるために、依頼者に合わせた譲受企業を、その特性や地域に合わせ探索を行っています。

【手取金の使途】

手取概算額203,656千円については第三者割当増資の手取概算額上限66,422千円とあわせて、当社のM&Aアドバイザリーサービス事業を拡大させるため主に、①新規拠点の設立費用として99,078千円(2024年10月期に30,000千円、2025年10月期に30,000千円、2026年10月期以降に39,078千円)、②人材の採用費及び人件費として126,000千円(2024年10月期に34,000千円、2025年10月期に34,000千円、2026年10月期以降に58,000千円)、③システム等の投資に伴う費用として45,000千円(2024年10月期に2,000千円、2025年10月期に3,000千円、2026年10月期以降に40,000千円)に充当する予定となります。

上記以外の残額は、事業拡大のための運転資金に充当する予定でありますが、具体化している事項はありません。なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

(ジャパンM&AソリューションのIPO目論見書より一部抜粋)

📢 【期間限定】公開から72時間以内の最新IPO情報

- 現在、公開から72時間以内の新しい記事はありません。

※投稿から72時間経過すると閲覧制限がかかる場合があります。

ジャパンM&Aソリューション(9236)のIPO初値予想主観及びIPO参加スタンス

ジャパンM&Aソリューション(9236)の市場からの吸収金額はIPO想定価格1,260円としてオーバーアロットメント含め5.5億円と規模的に東証グロース市場への上場としては小型サイズとなり荷もたれ感はありません。IPO株数は公募株及び売り出し株合わせて3,824枚と少なく希少性があります。

上述の通りジャパンM&Aソリューション(9236)の事業内容はM&Aアドバイザリーサービスということで、依頼主の希望に沿った提案をしており、提案からクロージングまで独自のノウハウ、金融機関、士業、事業所等の豊富なネットワークによりスピーディーに実行しています。事業承継にあたっては、依頼主の希望、親族内承継の可否、従業員の雇用維持、事業の商流への影響等を検討した上で提案しています。

M&Aソリューション(9236)は代表取締役社長の三橋透氏が、東証スタンダード上場企業のフィンテック グローバル(8789)の100%子会社となるフィンテックM&Aソリューション株式会社の役員就任期間中にM&A事業や投資事業に従事しており、中小企業を主な対象先としたM&A事業を推進するため独立し、設立された会社となります。各企業との資本関係はありません。

M&Aソリューション(9236)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く、既存の上位株主には90日間及び180日間のロックアップが掛かっていますが、一部株式(366,000株)は公開価格の1.5倍となれば解除され売却可能となります。

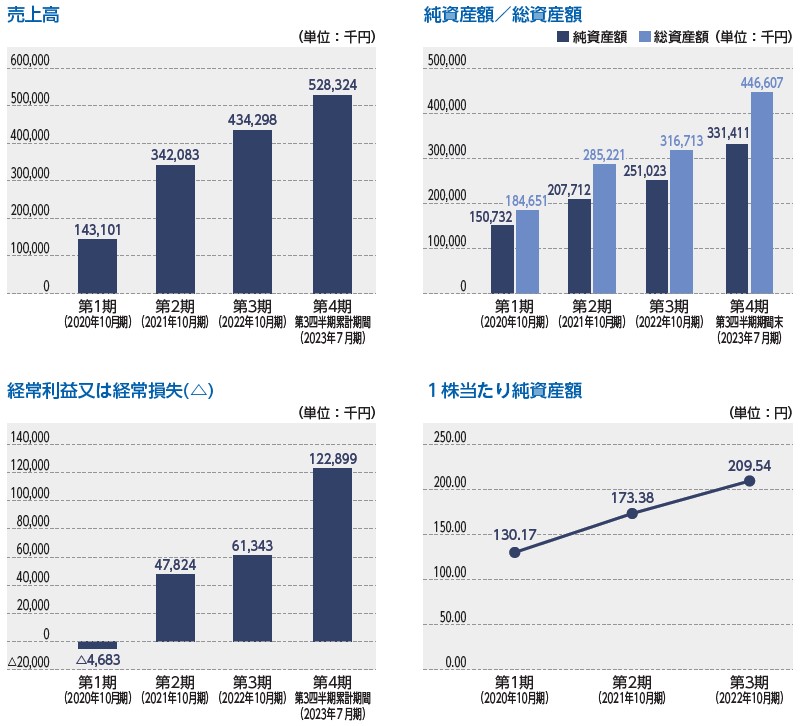

M&Aソリューション(9236)の事業内容はM&A支援と後継者不足による事業継承という課題は深刻で、今や国策にもなっており、IPO市場でも人気業態となります。業績も規模は小さいものの売上収益ともに右肩上がりで順調に伸びており成長速度も速く今後の期待値も高そうです。

公開規模もIPO想定価格(1,260円)ベースで5.5億円と軽量感もあり、地合いが回復していれば需給ひっ迫で初値は高騰となりそうです。初値評価はA級評価で問題無いと考えられることから、現時点での管理人の個人的なこのM&Aソリューション(9236)のIPO参加スタンスは積極参加で行く予定です。

とは言うものの、IPO主幹事(SBI証券)以外はすべて店頭系証券で占められており、元々の募集株数も少ないことから各社持ち分は極少となるため、SBI証券一択となりそうです。そしてこのM&Aソリューション(9236)は人気化しそうなIPO案件となるため、次回の初値予想記事でIPOチャレンジポイントの考察もする予定です。

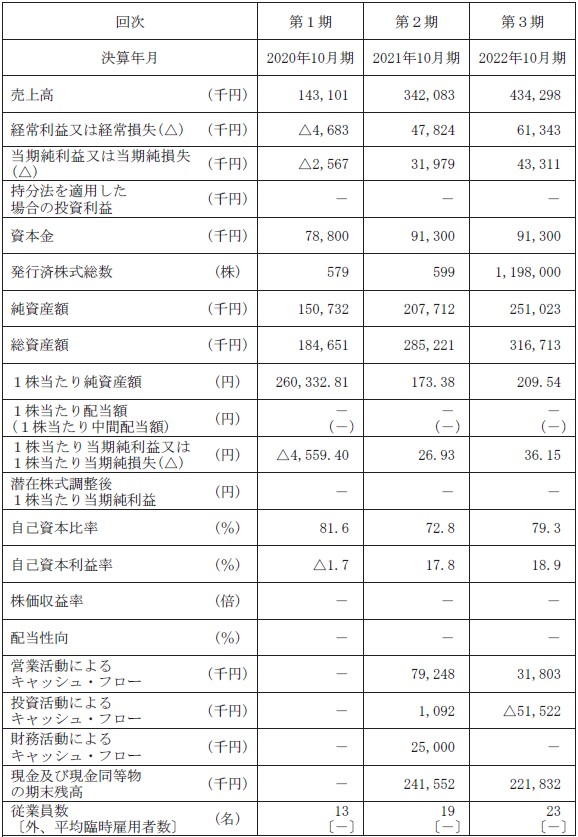

ジャパンM&Aソリューション(9236)のIPO(新規上場)業績等

ジャパンM&Aソリューション(9236)のIPO経営指標

ジャパンM&Aソリューション(9236)のIPO売上高及び経常損益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。