キオクシアホールディングス(285A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。またしても本日はIPO新規上場承認発表が4社ありました。年末IPOは当然かのように一気に出す悪い習慣そろそろ何かしらのルールで拘束してほしいと切に願います。

このキオクシアホールディングス(285A)は2020年10月のIPO(新規上場)中止からのリベンジ組となりますが、証券コードは数字4桁「6600」から英文字入りの証券コード「285A」に変更されています。

当記事はひとまずキオクシアホールディングス(285A)のIPO紹介記事となりますが、残りの3社のフォルシア(304A)とvisumo(303A)とビースタイルホールディングス(302A)のIPO詳細についてはまた後ほど別記事にてご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもそれぞれリンク致します。

キオクシアホールディングス(285A)の上場日は2024年12月18日(水)で単独上場、上場市場は株式市場では最上位市場となる東証プライム市場への直接上場で、IPO主幹事は三菱UFJモルガン・スタンレー証券、モルガン・スタンレーMUFG証券、野村證券、BofA証券、SMBC日興証券、みずほ証券、大和証券の7社共同主幹事となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

※口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

キオクシアホールディングス(285A)のIPO(新規上場)情報

設立:2019年3月1日

業種:電気機器

事業の内容:メモリ及びSSD等関連製品の開発・製造・販売事業等を営むグループ会社の経営戦略策定及び管理

| 上場市場 | 東証プライム |

| コード | 285A |

| 名称 | キオクシアホールディングス |

| 公募株数 | 21,562,500株 |

| 売出し株数 | 50,380,100株 (国内売出株式数:17,286,500株) (海外売出株式数:33,093,600株) |

| オーバーアロットメント | 10,791,300株 |

| IPO主幹事証券 | 三菱UFJモルガン・スタンレー証券 モルガン・スタンレーMUFG証券 野村證券 BofA証券 SMBC日興証券 みずほ証券 大和証券 |

| IPO引受幹事証券 | SBI証券 楽天証券(100%完全抽選) 松井証券(前受け金不要) マネックス証券(100%完全抽選) 三菱UFJ eスマート証券(委託幹事決定) 大和コネクト証券(委託幹事決定) |

| IPO発表日 | 11月22日(金) |

| 上場日 | 12月18日(水) |

| 仮条件決定日 | 12月2日(月) |

| ブック・ビルディング期間 | 12月2日(月)~12月6日(金) |

| 公開価格決定日 | 12月9日(月) |

| IPO申し込み期間 | 12月10日(火)~12月13日(金) |

| 上場時発行済株式総数 | 539,062,500株 |

| 時価総額 | 7,492.9億円 |

| 吸収金額 | 1,150.0億円(国内:690.0億円) |

| 想定価格 | 1,390円(139,000円必要) |

今回のIPO募集は正式なグローバルオファリングで、売出株50,380,100株については国内及び海外で販売される予定となっており、国内売出株式数17,286,500株及び海外売出株式数33,093,600株を目処に行われる予定ですが、最終的な内訳は需要状況等を勘案の上、公開価格決定日12月9日(月)に決定される予定となっております。

そしてこのキオクシアホールディングス(285A)のIPO共同主幹事の中には三菱UFJモルガン・スタンレー証券と大和証券が入っているため、グループ会社となる三菱UFJ eスマート証券と大和コネクト証券がそれぞれIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

キオクシアホールディングス(285A)のIPO(新規上場)事業内容等

キオクシアホールディングス(285A)はグループ会社で、キオクシアホールディングス株式会社、連結子会社22社(国内7社、海外15社)及び関連会社等6社(国内4社、海外2社)により構成されており、メモリ及び関連製品の製造、販売、研究開発、その他サービスを行っています。

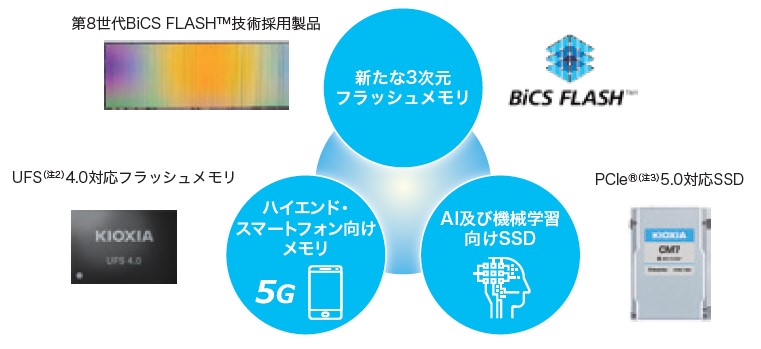

キオクシアホールディングス(285A)の報告セグメントはメモリ事業の単一セグメントでありますが、売上収益を製品の用途に応じたアプリケーション別に「SSD&ストレージ」「スマートデバイス」及び「その他」に区分されています。

「SSD&ストレージ」には主にPC、データセンター、エンタープライズ向けSSD製品及びメモリ製品が含まれており、「スマートデバイス」にはスマートフォン、タブレット、テレビ等の民生機器、車載、産業機器等の用途で使用される制御機能付きの組み込み式メモリ製品が含まれており、「その他」にはSDメモリカード、USBメモリ等のリテール向け製品及び製造合弁会社3社経由で計上されるWestern Digitalグループ向けの売上収益等が含まれています。

【手取金の使途】

国内募集における差引手取概算額については、全額を当社の連結子会社であるキオクシア株式会社への投融資資金に充当する予定です。なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針です。

(キオクシアホールディングスのIPO目論見書より一部抜粋)

キオクシアホールディングス(285A)の前回IPO時と今回IPO時の主な変更点

冒頭の通りキオクシアホールディングス(285A)は本来であれば2020年10月のIPO(新規上場)予定でしたが、米中貿易摩擦の悪化を受け上場中止となったため、今回はIPO再チャレンジで、前回から今回の主な変更点を簡単にまとめさせて頂きます。

| 前回 | 今回 | |

| 公募株数 | 21,562,500株 | 21,562,500株 |

| 売出株数(国内) | 9,108,500株 | 17,286,500株 |

| 売出株数(海外) | 56,960,400株 | 33,093,600株 |

| OA売出(国内) | 2,760,400株 | 10,791,300株 |

| OA売出(海外) | 5,126,500株 | 0株 |

| 時価総額 | 2兆1,346.9億円 | 7,492.9億円 |

| 吸収金額 | 3,782.5億円 | 1,150.0億円 |

| 想定価格 | 3,960円 | 1,390円 |

| 幹事 | 三菱UFJモルガン・スタンレー証券 野村證券 ゴールドマン・サックス証券 JPモルガン証券 SMBC日興証券 大和証券 みずほ証券 クレディ・スイス証券 松井証券 マネックス証券 楽天証券 SBI証券 | 三菱UFJモルガン・スタンレー証券 モルガン・スタンレーMUFG証券 野村證券 BofA証券 SMBC日興証券 みずほ証券 大和証券 SBI証券 楽天証券 松井証券 マネックス証券 |

単価(IPO想定価格)は2,590円もディスカウントされており、時価総額も前回上場時は頑なに2兆円超えを目指していましたが、今回はおよそ7,000億円と1兆円にすら満たない数字となっています。IPO幹事団(シンジケート)は外資系証券が総入れ替えとなっています。

キオクシアホールディングス(285A)のIPO初値予想主観及びIPO参加スタンス

キオクシアホールディングス(285A)の市場からの吸収金額はIPO想定価格1,390円としてオーバーアロットメント含め1,150.0億円と規模的に東証プライム市場への直接上場となりますが、大型サイズとなり荷もたれ感のある水準となります。

IPO募集株数は公募株及び売出株(OA含む)合わせて82,733,900株と多めにありますが、今回のIPO募集は正式なグローバルオファリングとなるため、海外募集分(33,093,600株)を除いた国内の募集分はOA含め49,640,300株まで減少される見込みです。

上述の通りキオクシアホールディングス(285A)の事業内容はメモリ及びSSD等関連製品の開発・製造・販売事業等を営むグループ会社の経営戦略策定及び管理ということで、メモリ及び関連製品の製造、販売、研究開発、その他サービスを行う、世界最大のフラッシュメモリ専業プレイヤーとなります。

※上記動画再生時は音が出ますので音量にご注意下さい。

2017年に株式会社東芝の半導体メモリ事業を分社化して設立され、2018年にグループから離脱して持分法適用会社へ。その後2018年8月に社名を東芝メモリ株式会社よりキオクシア株式会社へ変更、2019年10月にキオクシアホールディングス株式会社へと社名変更。ちなみに2015年には粉飾決算という黒歴史や株式会社東芝の米原発事業の損失の穴埋めに2018年米ベインキャピタル主導の「日米韓連合」に2兆円で売却された経緯などもあります。

キオクシアホールディングス(285A)の株主構成は株式会社東芝が39.68%、ベインキャピタルグループの投資ファンド4社「パンゲア(BCPE Pangea Cayman)」が54.91%をそれぞれ保有し、今回のIPO(新規上場)で各社が保有分の一部を売り出します。

今日は様々なニュースで取り上げられており、キオクシアホールディングス(285A)の注目度の高さが伺えますが、IPO投資という視点で見ると「???」というのが個人的に思うところです。大幅なディスカウントをしてきましたが、ここまで大型になるともはや素人ではIPO投資としての判断が難しく大手初値予想会社の見解頼りとなります。

それでも初値評価は?と聞かれますとやはりD級評価といったところになってくるでしょうか。個人的なキオクシアホールディングス(285A)のIPO参加スタンスも現時点は中立で、今後の仮条件設定や大口(機関投資家、海外投資家)の評価、そして大手初値予想会社の見解などを見てから本格的に決めたいと思います。

キオクシアホールディングス(285A)のIPO(新規上場)業績等

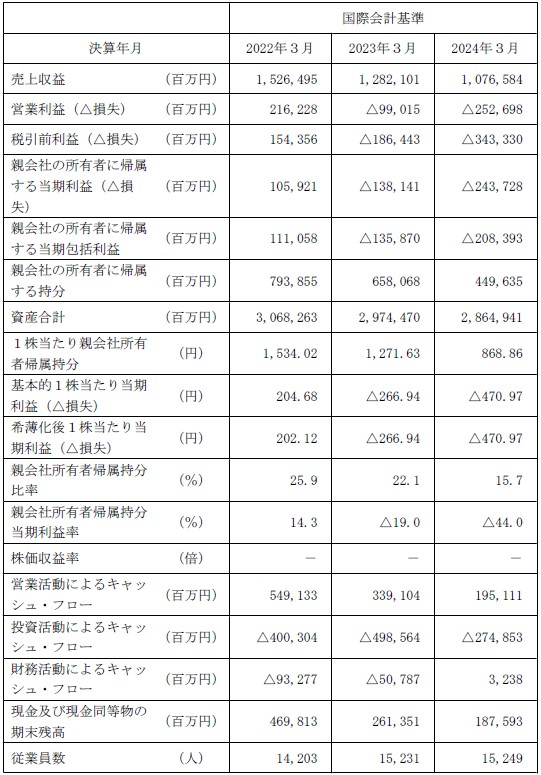

キオクシアホールディングス(285A)のIPO経営指標(国際会計基準)

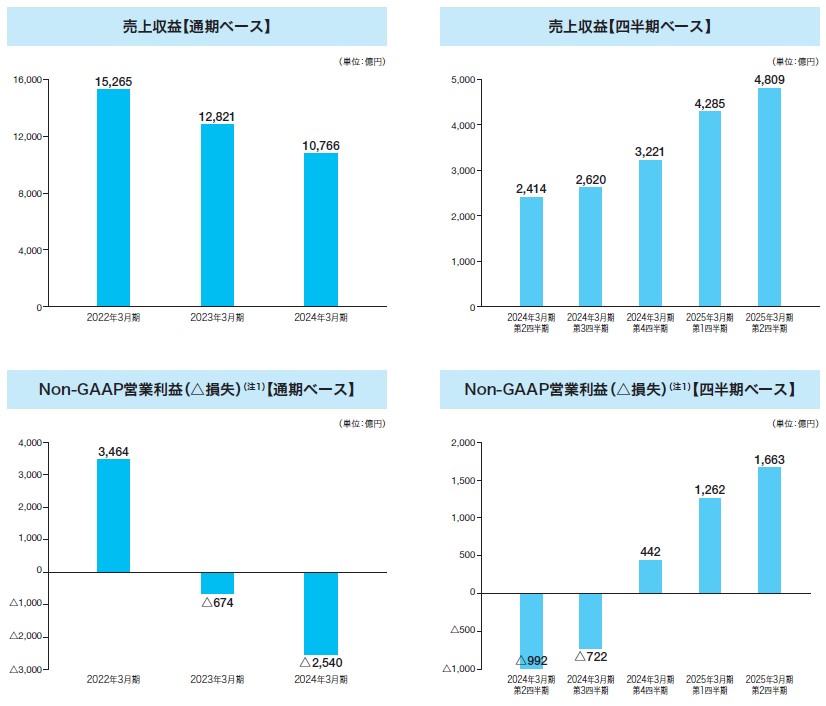

キオクシアホールディングス(285A)のIPO売上収益及び営業損益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。