住信SBIネット銀行(7163)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(2月15日)も1社のみのIPO新規上場承認発表で3月はようやく6社目となりましたが、上場日はもう3月後半となります。恒例の月末固めなのか環境悪化で上場先伸ばし案件が増えているのかは残念ながら不明です。

かねてから上場観測のあったインターネット専業銀行の住信SBIネット銀行株式会社です。昨年(2021年)10月に上場申請しており、この悪地合いというタイミングの中で満を持しての登場となります。

住信SBIネット銀行(7163)の上場日は2022年3月24日(木)で、今のところは単独上場、上場市場は最上位クラスとなる東証一部市場への上場で、IPO主幹事は野村證券、SMBC日興証券、SBI証券、大和証券の4社共同主幹事となっております。

詳細や口座開設はコチラ ⇒ 野村證券公式サイト

※IPO申し込み時の前受け金が不要!

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

※口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

住信SBIネット銀行(7163)のIPO(新規上場)情報

設立:1986年6月3日

業種:銀行業

事業の内容:インターネット専業銀行

| 上場市場 | 東証一部 |

| コード | 7163 |

| 名称 | 住信SBIネット銀行 |

| 公募株数 | 5,453,500株 (国内募集株式数:3,272,100株) (海外募集株式数:2,181,400株) |

| 売出し株数 | 54,702,000株 (国内売出株式数:32,821,200株) (海外売出株式数:21,880,800株) |

| オーバーアロットメント | 9,023,000株 (国内:5,413,800株) (海外:3,609,200株) |

| IPO主幹事証券 | 野村證券(前受け金不要) SMBC日興証券 SBI証券 大和証券 |

| IPO引受幹事証券 | アイザワ証券 岩井コスモ証券 岡三証券 極東証券 東洋証券 松井証券(前受け金不要) みずほ証券 LINE証券(委託幹事) SBIネオトレード証券(委託幹事) 大和コネクト証券(委託幹事) 岡三オンライン証券(委託幹事) |

| IPO発表日 | 2月15日(火) |

| 上場日 | 3月24日(木) |

| 仮条件決定日 | 3月7日(月) |

| ブック・ビルディング期間 | 3月8日(火)~3月11日(金) |

| 公開価格決定日 | 3月14日(月) |

| IPO申し込み期間 | 3月15日(火)~3月18日(金) |

| 時価総額 | 2,999.9億円 |

| 吸収金額 | 1,328.2億円 |

| 想定価格 | 1,920円(192,000円必要) |

公募株5,453,500株については国内海外で販売される予定となっており、国内募集株式数3,272,100株及び海外募集株式数2,181,400株を目処に行われる予定ですが、最終的な内訳は需要状況等を勘案の上、公開価格決定日2022年3月14日(月)に決定される予定となっております。

売出し株54,702,000株については国内海外で販売される予定となっており、国内売出株式数32,821,200株及び海外売出株式数21,880,800株を目処に行われる予定ですが、最終的な内訳は需要状況等を勘案の上、売出価格決定日2022年3月14日(月)に決定される予定となっております。

オーバーアロットメントによる売出し株9,023,000株についても国内5,413,800株及び海外3,609,200株を上限として行われる場合があります。

以下の通り東証の新規上場会社概要書には今年(2022年)4月4日の市場再編でこの住信SBIネット銀行(7163)はプライム市場に上場となる予定となっております。

そして住信SBIネット銀行(7163)のIPO幹事団(シンジケート)の中には、IPO主幹事として野村證券、SBI証券、大和証券、平幹事として岡三証券が入っていることから、それぞれグループ会社となるLINE証券、SBIネオトレード証券、大和コネクト証券、そして岡三オンライン証券のIPO委託幹事(裏幹事)入りもほぼ確定となりそうです。

詳細や口座開設はコチラ ⇒ LINE証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ SBIネオトレード証券公式サイト

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

詳細や口座開設はコチラ ⇒ 岡三オンライン証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

住信SBIネット銀行(7163)のIPO(新規上場)事業内容等

住信SBIネット銀行(7163)はグループ会社で、住信SBIネット銀行株式会社と連結子会社4社及び持分法適用関連会社1社で構成されており、主にインターネットをチャネルとした預金業務・貸出業務等の銀行業務、クレジットカード業務、BaaS(Banking as a Service)事業等の金融サービスを提供しています。

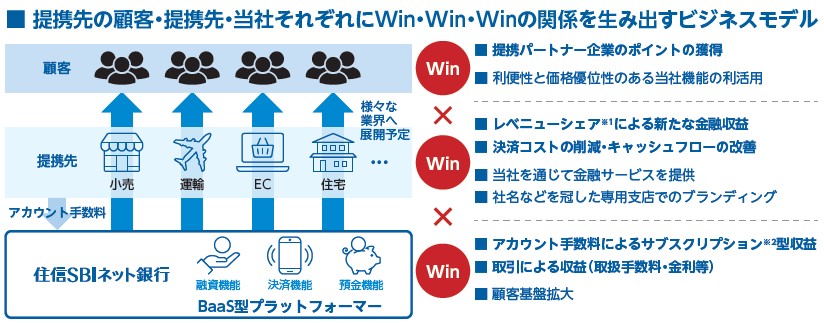

モバイルアプリ・インターネット経由で顧客に商品・サービスをご提供するほか、住宅ローンについては、子会社のほか提携業者や銀行代理業者といった外部の事業者を経由して提供する「デジタルバンク事業」と銀行代理業者としての提携先等を経由して、顧客にフルバンキングサービスを提供する「BaaS(Banking as a Service)事業」の2つのセグメントで事業を展開しています。

主にインターネットをチャネルとした預金業務・貸出業務等の銀行業務、クレジットカード業務等の金融サービスを提供しています。2007年に営業開始以降、モバイルアプリを用いて個人・法人顧客にフルバンキングサービス(融資、決済、預金など)を提供し、2021年8月に住宅ローン取扱高が7兆円を突破、2021年11月に預金口座数が500万口座を突破したほか、今年度も複数の外部評価機関から高い評価を得ています。

BaaS(Banking as a Service)とは、銀行が手掛ける預金、貸出、決済などの金融機能を銀行以外の事業者に提供するもので、住信SBIネット銀行グループが手掛けるBaaS事業は2020年にサービス提供を開始し、銀行(Bank)の持つサービス機能(Banking)の中から、パートナー企業の課題解決に必要なものを、APIなどのFinTechを活用してスムーズに提供しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

国内募集における差引手取概算額5,870百万円については、海外募集における手取概算額3,700百万円と併せて、勘定系システム基盤更改並びに情報セキュリティの向上及び顧客の利便性向上に資するシステム関連の投資(2023年3月期:7,500百万円、2024年3月期:2,070百万円)に充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

(住信SBIネット銀行のIPO目論見書より一部抜粋)

住信SBIネット銀行(7163)のIPO初値予想主観及びIPO参加スタンス

住信SBIネット銀行(7163)の市場からの吸収金額はIPO想定価格1,920円としてオーバーアロットメント含め1,328.2億円と規模的に東証一部市場への直接上場としても超大型サイズとなります。IPO株数も公募株及び売り出し株合わせて601,555枚と多くありますが、グローバルオファリングとなり、予定内訳は国内360,933枚、海外240,622枚と珍しく国内分の方が手厚くなっております。

上述の通り住信SBIネット銀行(7163)の事業内容は社名そのものインターネット専業銀行ということで、三井住友信託銀行株式会社(旧:住友信託銀行株式会社)とSBIホールディングス株式会社が共同出資で設立したインターネット専業銀行で、2007年より業務を行っています。

中でも銀行が手掛ける預金や融資などの金融サービスをAPI(Application Programming Interface)を介して銀行以外の事業会社などに提供する銀行インフラ「NEOBANK(ネオバンク)」と呼ばれるBaaS(Banking as a Service)事業に力を入れており、小売業、運輸業、Eコマース、住宅関連企業など様々な異業種との連携も進んでいます。

コロナ禍による巣ごもり需要でインターネットを介した金融取引への支持が広がっており、口座数や決済数など個人向けの取引が大幅に増加しているようで、住信SBIネット銀行(7163)の預金残高は国内インターネット銀行No.1レベルで、地方銀行に匹敵する規模となっているようです。

業績も堅調で最近の主要中央銀行の金融引き締めによる金利上昇も追い風となっており銀行株は全般的に底堅く、何よりインターネット専業銀行のIPO(新規上場)は初モノとなることから、投資家はもちろんのこと、メディアなどの注目度も高く、久しぶりの「お祭りIPO」の登場と言えそうですね。

一方で歯止めのかからない新型コロナウイルス(オミクロン株)の感染拡大や地政学リスクなど足元の環境はすこぶる悪く、株式市場はもちろんのことIPO市場も不安定な相場が続いています。公開規模はIPO想定価格(1,920円)ベースで1,328.2億円と東証一部直接上場となるものの超大型で、今の地合いでは需給面に不安が残ります。

住信SBIネット銀行(7163)のIPO(新規上場)までまだ1カ月以上あることから、もし相場環境が良好となっていればIPO委託幹事(裏幹事)も含め複数株狙いの総出で取りに行きたいIPO案件となりますが、いくら注目度が高いとは言っても、この悪環境が続いているようであれば、見送りも視野に入れる必要があるかもしれません。なんとか環境が改善されることを願います。

いずれにしてもひとまずの初値評価はD級評価で、現時点の管理人の個人的なこの住信SBIネット銀行(7163)のIPO参加スタンスは中立とし、今後のIPO地合いはもちろんのこと、全体的な株式相場や、大型IPO案件となることから、やはりプロ(大手初値予想会社)の見解も見てから本格的にIPO参加スタンスを決めたいと思います。

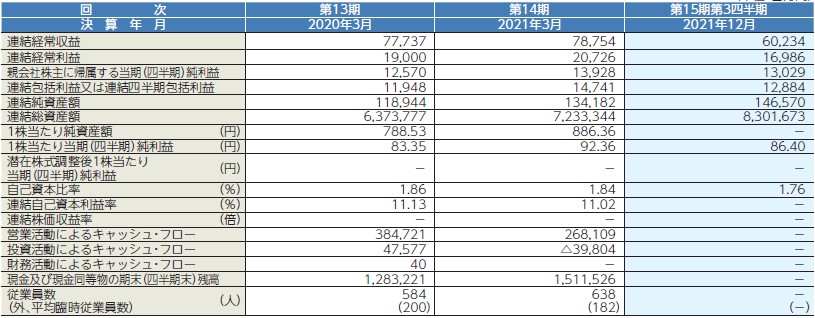

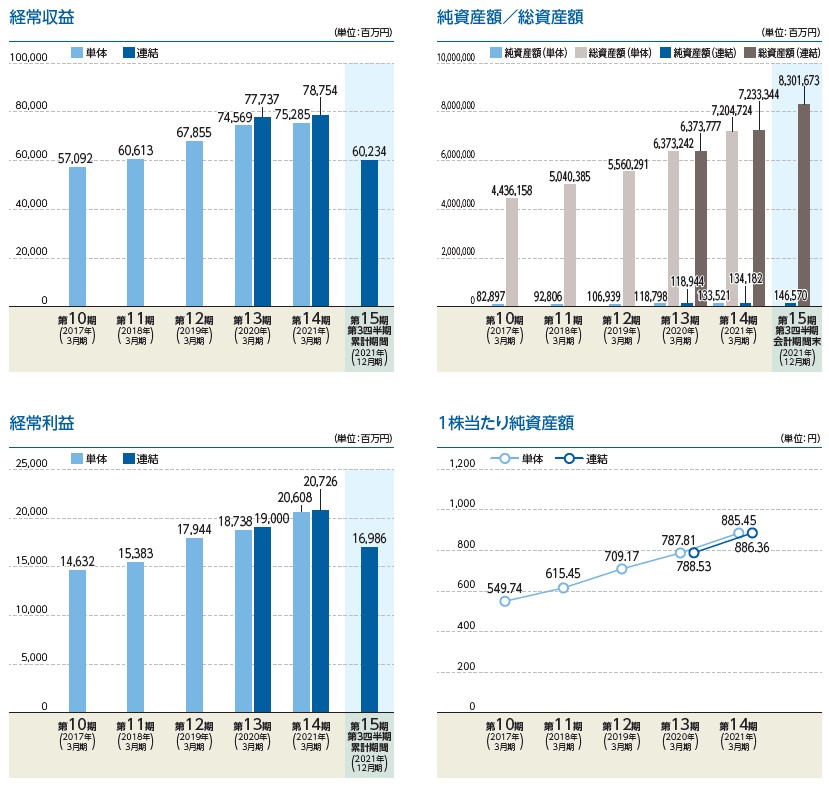

住信SBIネット銀行(7163)のIPO(新規上場)業績等

住信SBIネット銀行(7163)のIPO経営指標

住信SBIネット銀行(7163)のIPO売上高及び経常利益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。