技術承継機構(319A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(12月27日)IPO新規上場承認発表された2社のうちのもう1社です。

![]()

当記事は技術承継機構(319A)のIPO詳細記事となりますが、もう1社のバルコス(7790)のIPO詳細についてはすでに下記記事にてご紹介させて頂いておりますので、ご参考にして頂けますと幸いです。

バルコス(7790)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。年末ということで油断していましたが、昨日(12月27日)はまさかのIPO新規上場承認発表 …

技術承継機構(319A)の上場日は2025年2月5日(水)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO愛好家人気の高いSBI証券となっております。内容的にIPOチャレンジポイントはあまり話題にならないかもしれませんね。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

技術承継機構(319A)のIPO(新規上場)情報

設立:2018年7月9日

業種:金属製品

事業の内容:製造業の譲受、譲受企業の経営支援

| 上場市場 | 東証グロース |

| コード | 319A |

| 名称 | 技術承継機構 |

| 公募株数 | 745,000株 |

| 売出し株数 | 710,000株 |

| オーバーアロットメント | 218,200株 |

| IPO主幹事証券 | SBI証券 |

| IPO引受幹事証券 | Jトラストグローバル証券 アイザワ証券 岩井コスモ証券 松井証券(前受け金不要) むさし証券 SBIネオトレード証券(委託幹事決定) |

| IPO発表日 | 12月27日(金) |

| 上場日 | 2月5日(水) |

| 仮条件決定日 | 1月21日(火) |

| ブック・ビルディング期間 | 1月22日(水)~1月27日(月) |

| 公開価格決定日 | 1月28日(火) |

| IPO申し込み期間 | 1月29日(水)~2月3日(月) |

| 上場時発行済株式総数 | 8,627,778株 |

| 時価総額 | 169.9億円 |

| 吸収金額 | 32.9億円 |

| 想定価格 | 1,970円(197,000円必要) |

今回のIPO募集は簡易型のグローバルオファリングとなっているため、公募株式745,000株及び売出株式710,000株のうちの一部はそれぞれ欧州及びアジアを中心とする海外市場(米国及びカナダ除く)の海外投資家にも販売される予定となっています。国内販売株数及び海外販売株数の最終的な内訳は本募集の需要状況等を勘案した上で、公開価格決定日1月28日(火)に決定されます。

そしてこの技術承継機構(319A)のIPO主幹事はSBI証券となっているため、グループ会社となるSBIネオトレード証券がIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ SBIネオトレード証券公式サイト

技術承継機構(319A)のIPO(新規上場)事業内容等

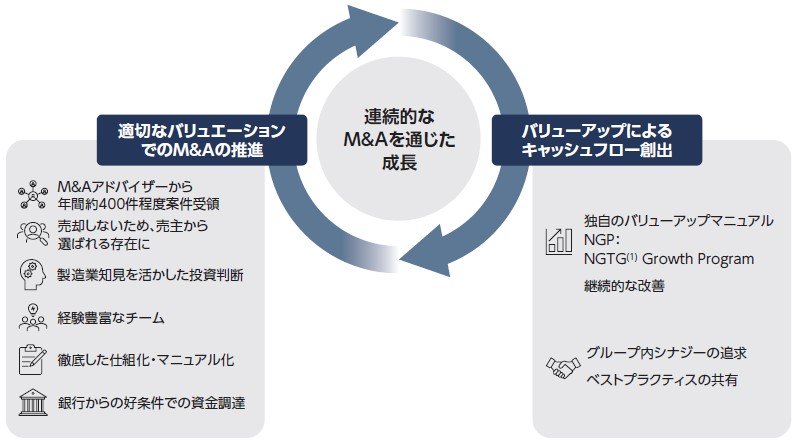

技術承継機構(319A)は製造業と製造業に関連する事業のM&A(譲受)及びM&A(譲受)企業の経営支援に取り組む連続買収M&A(譲受)企業で、各社の技術・技能が失われることを防ぎ、次世代に繋ぐことをミッションとし、技術を持つ中小製造業複数社が一緒になることで、強固な企業グループの構築となることを支援しています。

中小企業の主要な悩みである「人材不足」や「IT化」を改善・推進することで、中小製造業各社の事業強化を行い、グループ内において、開発から売上に至る全ての事業行程での相乗効果を追求し、製造業と製造業に関連する事業のM&A(譲受)と経営支援を行っています。

製造業の技術を次世代に繋ぐことをミッションとして設立され、製造業のM&A(譲受)を適切なバリュエーションで連続的に行うことで成長する連続買収企業であり、譲受した会社をバリューアップし、生まれたキャッシュフローでさらにM&A(譲受)を加速させることにより、非連続的な成長を目指しています。

【手取金の使途】

手取概算額1,338百万円については、海外販売の手取概算額(未定)及び第三者割当増資の手取概算額上限395百万円と合わせて、全額をM&A待機資金とし、2027年12月末日までに当社グループの事業拡大に資する譲受に充当する予定です。

現時点において、譲受の具体的な内容及び金額について決定しているものはありません。仮に2027年12月末日までに未充当額が生じた場合、借入金の返済に充当する予定であります。具体的な充当時期までは、当社名義の銀行口座にて適切に管理します。

(技術承継機構のIPO目論見書より一部抜粋)

技術承継機構(319A)のIPO初値予想主観及びIPO参加スタンス

技術承継機構(319A)の市場からの吸収金額はIPO想定価格1,970円としてオーバーアロットメント含め32.9億円と規模的に東証グロース市場への上場としてはで中型サイズとなり、やや荷もたれ感のある水準となります。IPO募集株数は公募株及び売出株(OA分)合わせて1,673,200株とやや多めにあります。

上述の通り技術承継機構(319A)の事業内容は製造業の譲受、譲受企業の経営支援ということで、多くの製造業を含む中小企業が事業承継の課題を抱えている中で、ユニークな技術・技能を持つ企業が廃業を余儀なくされる事態を防ぐことを目的としたM&A(譲受)と経営支援を行っています。譲受した会社を再譲渡せず、長期的な目線で事業の継続と成長を目指します。

※上記動画再生時は音が出ますので音量にご注意下さい。

技術承継機構(319A)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株はなく、既存の上位株主には解除価格無しで180日間のロックアップが掛かっているため、上場時の大きな売り圧力はありません。

技術承継機構(319A)は投資家にリターンを返すためにM&A(譲受)を行う買収ファンド(PEファンド)とは異なり、再譲渡せず譲渡企業各社の独立性を尊重し、マニュアルに沿った独自のバリューアップによる経営支援を行っています。製造業に特化している点など、ユニークな事業を展開しており、社会問題となっている後継者不足を解決すべく事業としては地味ではありながらも時流に乗ったビジネスモデルと言えそうです。

業績規模も大きく堅調に推移しており、公開規模はIPO想定価格(1,970円)ベースで32.9億円と中規模サイズとなりますが、簡易型のグローバルオファリングで公募株及び売出株ともに海外投資家への販売もあるため、国内に絞れば最近の傾向から20%~30%程度は軽くなり、25億円程度までは縮小されそうです。

東京証券取引所への上場という点では新年第一号IPOとなりますが、先に名古屋証券取引所にバルコス(7790)が上場するため、純粋な第一号IPO案件ではありません。そもそも「新年第一号IPOに公募割れなし」のアノマリーももう崩れているため、順番によるプレミアム感は薄れていますので、それほど気にする必要は無いかもしれません。

いずれにしてもセクターは金属製品と地味な業態の中規模案件で、逃げ足の早いネット証券(SBI証券)主幹事IPOとなるとIPOの参加不参加は熟考した方が良いかもしれませんね。さすがにこの内容と規模で初値高騰は無いかと思いますが、今のIPO地合いが継続しているのであれば堅調スタートぐらいにはなりそうな雰囲気です。ひとまずの初値評価はD級評価といったところでしょうか。

よってとりあえず現時点での管理人の個人的なこの技術承継機構(319A)のIPO参加スタンスは中立で、今後の仮条件設定や大口(機関投資家、海外投資家)の評価、そして大手初値予想会社の見解などを見てから本格的に決めたいと思います。

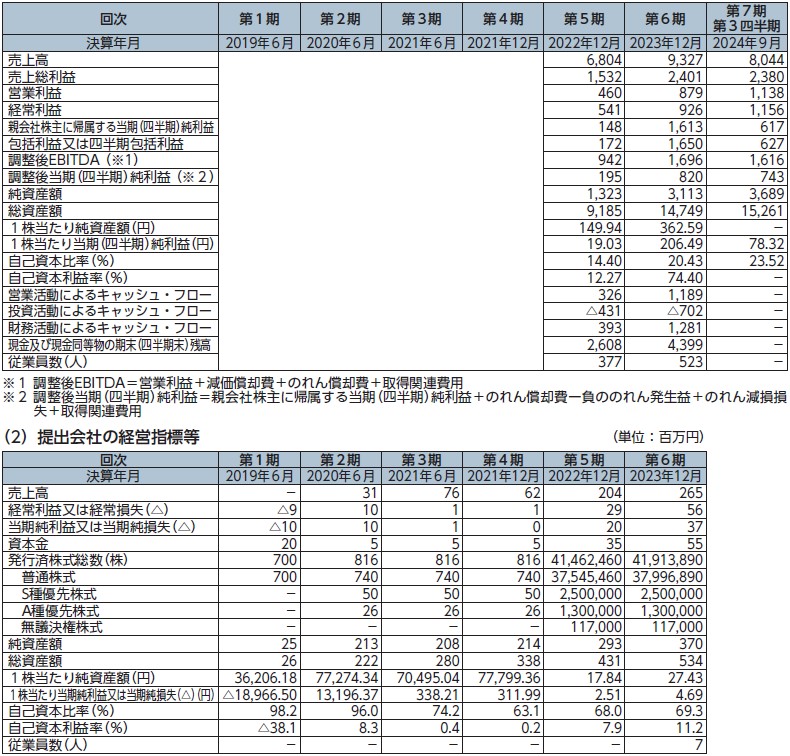

技術承継機構(319A)のIPO(新規上場)業績等

技術承継機構(319A)のIPO経営指標

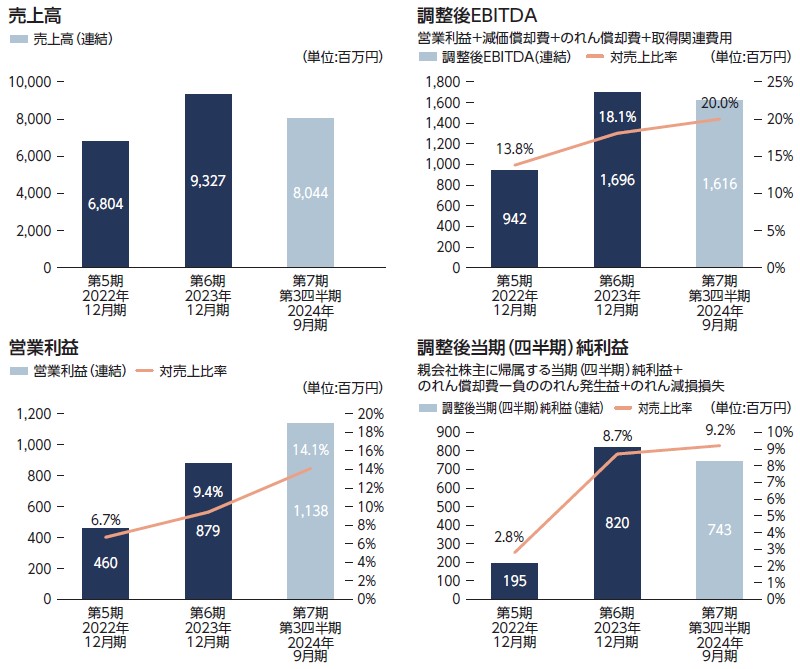

技術承継機構(319A)のIPO売上高及び営業利益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。