オープンワーク(5139)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月14日)もIPO新規上場承認発表が2社ありました。今のところ1日2社程度と多過ぎず少な過ぎずといったところで、ほど良いペースです。このまま続くとは思えませんが。

当記事はひとまずオープンワーク(5139)のIPO詳細記事となり、もう1社のトリドリ(9337)についてはまた後ほど別記事にてご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもリンクさせて頂きます。

オープンワーク(5139)の上場日は2022年12月16日(金)でRebase(5138)とフーディソン(7114)と3社同日上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要の野村證券となっています。

オープンワーク(5139)のIPO(新規上場)情報

設立:2007年6月18日

業種:情報・通信業

事業の内容:転職・就職のための情報プラットフォーム「OpenWork」の開発・運用業務を含むワーキングデータプラットフォーム事業

| 上場市場 | 東証グロース |

| コード | 5139 |

| 名称 | オープンワーク |

| 公募株数 | 500,000株 |

| 売出し株数 | 626,900株 |

| オーバーアロットメント | 169,000株 |

| IPO主幹事証券 | 野村證券 |

| IPO引受幹事証券 | SBI証券 マネックス証券(100%完全抽選) アイザワ証券 岩井コスモ証券 岡三証券 松井証券(前受け金不要) 丸三証券 LINE証券(委託幹事) 岡三オンライン(委託幹事) |

| IPO発表日 | 11月14日(月) |

| 上場日 | 12月16日(金) |

| 仮条件決定日 | 11月29日(火) |

| ブック・ビルディング期間 | 12月1日(木)~12月7日(水) |

| 公開価格決定日 | 12月8日(木) |

| IPO申し込み期間 | 12月9日(金)~12月14日(水) |

| 上場時発行済株式総数 | 5,140,000株 |

| 時価総額 | 150.0億円 |

| 吸収金額 | 37.8億円 |

| 想定価格 | 2,920円(292,000円必要) |

そしてこのオープンワーク(5139)のIPO主幹事は野村證券となっていることから、グループ会社となるLINE証券、平幹事の中には岡三証券が入っていることから、グループ会社となる岡三オンラインがそれぞれIPO委託幹事(裏幹事)となる可能性が高いです。

詳細や口座開設はコチラ ⇒ LINE証券公式サイト

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

オープンワーク(5139)のIPO(新規上場)事業内容等

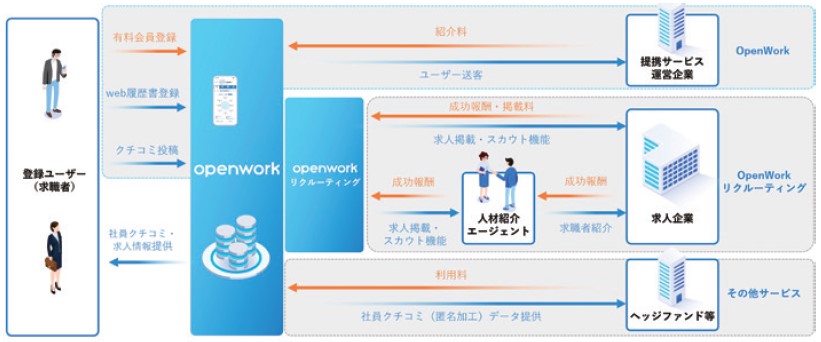

オープンワーク(5139)はワーキングデータプラットフォーム事業の単一セグメントで、個人が投稿した社員クチコミを基盤とするワーキングデータプラットフォーム事業を運営しており「OpenWork」「OpenWorkリクルーティング」及び「その他事業」などのサービスを展開しています。

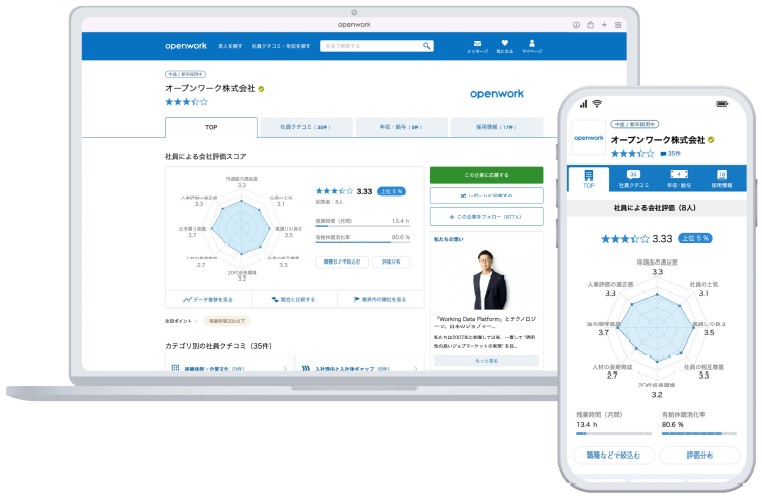

OpenWorkは社員クチコミデータを基盤とした転職・就職のための会社情報サイトです。他のユーザーによって投稿された8個のカテゴリーで整理されている社員クチコミなどの項目ごとにレーダーチャートで表示されている評価スコアなどの数値データから会社の評判を調べることができます。有価証券報告書などで報告されている売上高などのデータも掲載されており、ユーザーは様々な角度から会社の実態を知り転職・就職等に役立てることができます。

OpenWorkリクルーティングは自社の働きがいを採用力に変えることができる企業向け採用支援サービスです。サービス利用企業は自社の求人を「OpenWork」上に掲載し、「OpenWork」を利用している求職者に対して応募勧誘のためのスカウトメールを送信することができます。サービスの利用は求人企業だけでなく、採用代行会社及び人材紹介エージェントにも拡大しています。

その他事業として、オープンワークに蓄積された社員クチコミを活用したビジネスを開始しており、その一つとして社員クチコミデータを投資判断のためのオルタナティブデータとして提供するサービス「FIS(Financial Indicator Service)」を展開しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額1,332,200千円及び第三者割当増資の手取概算額上限419,078千円を合わせた手取概算額合計上限1,751,278千円については、運転資金として、①当社の事業拡大のための人件費及び採用費として785,000千円(2023年12月期:785,000千円)、②サービスの認知向上と収益拡大のための広告宣伝費として389,000千円(2023年12月期:389,000千円)に充当する予定です。

なお、残額については、運転資金として2024年12月期以降における業務拡大のための人件費及び採用費に充当する方針です。

具体的な充当時期までは、安全性の高い金融商品等で運用する方針です。

(オープンワークのIPO目論見書より一部抜粋)

オープンワーク(5139)のIPO初値予想主観及びIPO参加スタンス

オープンワーク(5139)の市場からの吸収金額はIPO想定価格2,920円としてオーバーアロットメント含め37.8億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感を感じる水準となります。IPO株数は公募株及び売り出し株合わせて11,269枚と万枚超えで比較的多く、海外投資家への販売はありません。

上述の通りオープンワーク(5139)の事業内容は転職・就職のための情報プラットフォーム「OpenWork」の開発・運用業務を含むワーキングデータプラットフォーム事業ということで、国内最大級の社員クチコミ・年収データを有する転職・就職のための情報プラットフォーム「OpenWork」、自社の社員の働きがいを採用力に変えることができる、企業向け採用支援サービス「OpenWorkリクルーティング」、働きがいの向上のために、個人・企業・社会などの視点から働きがいについて調査・リサーチ、発信を行うためのプロジェクト「働きがい研究所」などのWEBサービスを展開しています。

オープンワーク(5139)はすでに東証プライム市場に上場しているリンクアンドモチベーション(2170)の連結子会社で、今回のIPO(新規上場)に際する売出しでの放出はありません。新株式発行によりリンクアンドモチベーション(2170)の株式所有割合は58.8%から53.1%まで低下するものの、引き続き連結子会社として株式保有比率を維持していく方針となっていることから、投資家から毛嫌いされやすい親子上場という位置付けとなります。株主の中にベンチャーキャピタル(投資ファンド)の保有株はありません。

セクターは情報・通信業で人材関連プラットフォームの運営事業とIPO市場では人気化しやすい業態、業績も売上収益とも堅調に推移しています。ただ公開規模はIPO想定価格(2,920円)ベースで37.8億円と東証グロース市場への上場としては荷もたれ感のある水準となり、上場日も12月16日(金)でRebase(5138)とフーディソン(7114)と早くも3社同日上場となることから資金分散の影響も出る可能性があります。

オープンワーク(5139)は業績堅調で人気化しやすいセクターとなる点は評価されそうですが、投資家から毛嫌いされやすい親子上場でIPOラッシュ期の中規模案件の重複上場、単価も2,920円とそこそこの値段になっているため、慎重にIPO参加スタンスを決める必要がありそうです。ひとまずの初値評価はネガティブ材料の方に重きを置いたとして公開価格を意識したD級評価と言ったところが妥当でしょうか。

よって管理人の個人的なこのオープンワーク(5139)のIPO参加スタンスは中立で、まずは大手初値予想会社の見解を見てからIPO参加スタンスを本格的に決めたいと思います。12月初の野村證券主幹事案件と安心感はありますが、IPO参加スタンスは慎重に決めた方が良さそうなIPO案件かと思います。

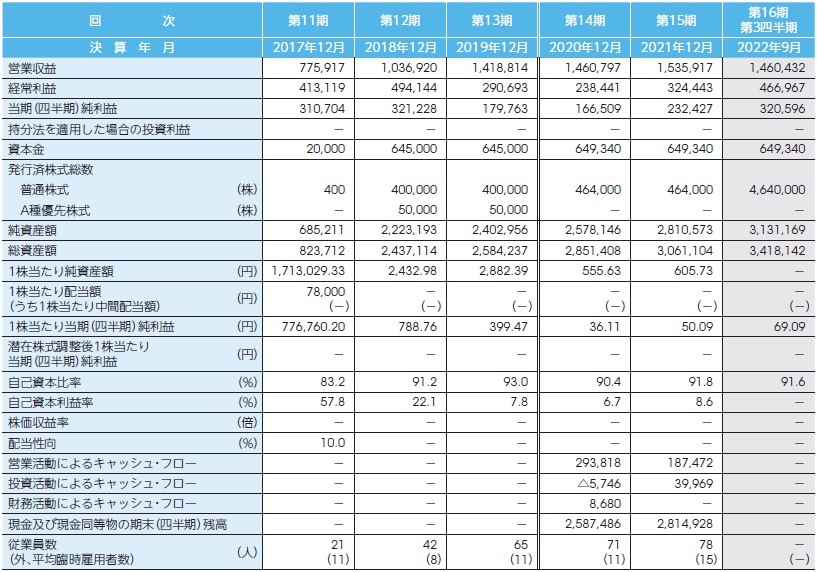

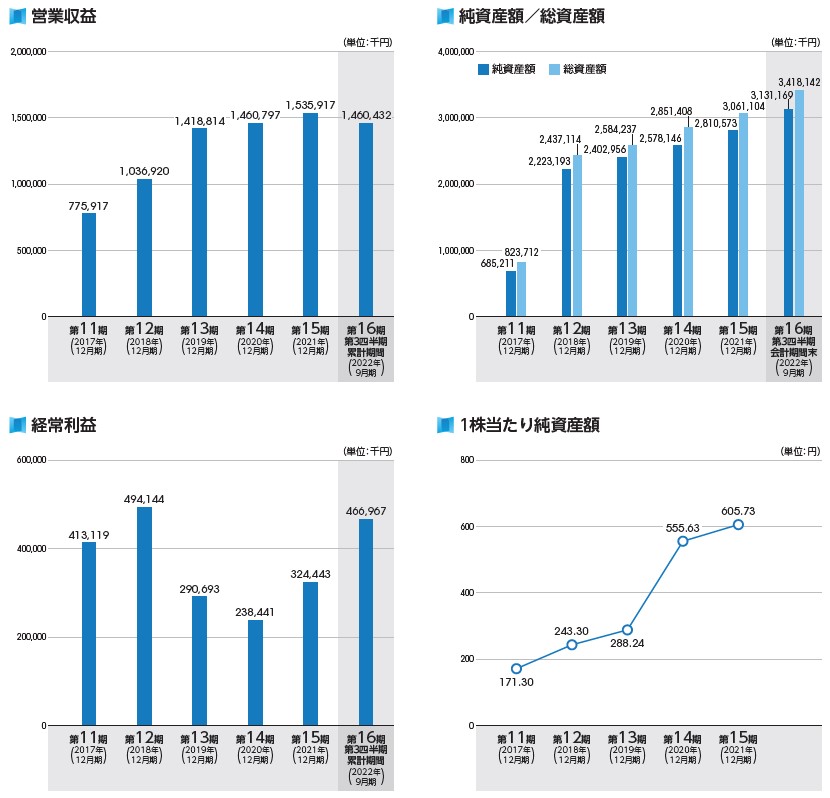

オープンワーク(5139)のIPO(新規上場)業績等

オープンワーク(5139)のIPO経営指標

オープンワーク(5139)のIPO売上高及び経常利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。