ソシオネクスト(6526)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(9月6日)もまたIPO新規上場承認発表が1社あり10月は早くも3社目となりました。

10月にしては珍しくハイペースで今のところ重複上場もありません。これぐらいきっちりIPO発表日も上場日も分散させてくれると色々な面で助かりますね。

ソシオネクスト(6526)の上場日は2022年10月12日(水)で、今のところは単独上場、上場市場は東証の最上位クラスとなる東証プライム市場(2022年4月の市場再編後初)への直接上場で、IPO主幹事はSMBC日興証券と野村證券の2社共同主幹事となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

ソシオネクスト(6526)のIPO(新規上場)情報

設立:2014年9月11日

業種:電気機器

事業の内容:ファブレス形態によるSoC(System on Chip)の設計・開発および販売

| 上場市場 | 東証プライム |

| コード | 6562 |

| 名称 | ソシオネクスト |

| 公募株数 | 0株 |

| 売出し株数 | 11,816,200株 (国内売出株式数:8,271,400株) (海外売出株式数:3,544,800株) |

| オーバーアロットメント | 1,772,400株 (国内:1,240,700株) (海外:531,700株) |

| IPO主幹事証券 | SMBC日興証券 野村證券 |

| IPO引受幹事証券 | 大和証券 みずほ証券 SBI証券 楽天証券(100%完全抽選) マネックス証券(100%完全抽選) 大和コネクト証券(委託幹事) |

| IPO発表日 | 9月6日(火) |

| 上場日 | 10月12日(水) |

| 仮条件決定日 | 9月26日(月) |

| ブック・ビルディング期間 | 9月27日(火)~9月30日(金) |

| 売出価格決定日 | 10月3日(月) |

| IPO申し込み期間 | 10月4日(火)~10月7日(金) |

| 上場時発行済株式総数 | 33,666,666株 |

| 時価総額 | 1,171.6億円 |

| 吸収金額 | 472.8億円 |

| 想定価格 | 3,480円(348,000円必要) |

売出し株11,816,200株については国内海外で販売される予定となっており、国内売出株式数8,271,400株及び海外売出株式数3,544,800株を目処に行われる予定ですが、最終的な内訳は需要状況等を勘案の上、売出価格決定日2022年10月3日(月)に決定される予定となっております。

オーバーアロットメントによる売出し株1,772,400株についても国内1,240,700株及び海外531,700株を上限として行われる場合があります。

そしてこのソシオネクスト(6526)の2社共同主幹事のうちの1社に野村證券が入っていることから、グループ会社となるLINE証券のIPO委託幹事(裏幹事)入りはほぼ確定で、平幹事の中には大和証券が入っているため、グループ会社となる大和コネクト証券もIPO委託幹事(裏幹事)入りとなる可能性が高いです。

詳細や口座開設はコチラ ⇒ LINE証券公式サイト

当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

ソシオネクスト(6526)のIPO(新規上場)事業内容等

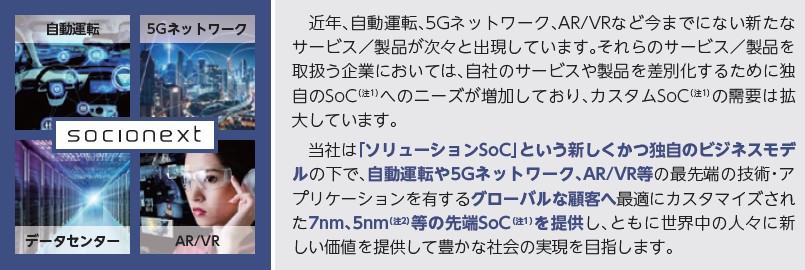

ソシオネクスト(6526)はロジック半導体市場の中で「ソリューションSoC」という新しくかつ独自のビジネスモデルのもとで顧客にカスタムSoCを開発・提供しているファブレスの半導体ベンダーです。

SoCは「System on chip」の略語で、装置やシステムの動作に必要な機能を1つのチップ(半導体)に実装したもので、ソシオネクストグループは、このSoCのうち、特定の顧客固有に設計される「カスタムSoC」を中心に事業を行っています。

ソシオネクスト(6526)は富士通株式会社及びパナソニック株式会社の両社のSoC事業を統合し、株式会社日本政策投資銀行の出資を受け、2015年3月に事業を開始しています。2018年度以降、ビジネスモデルや事業領域等の改革を進め、現在は主にグローバルな顧客に向けて7nmや5nmといった最先端のプロセスを使用した半導体の設計開発及び販売を行っています。

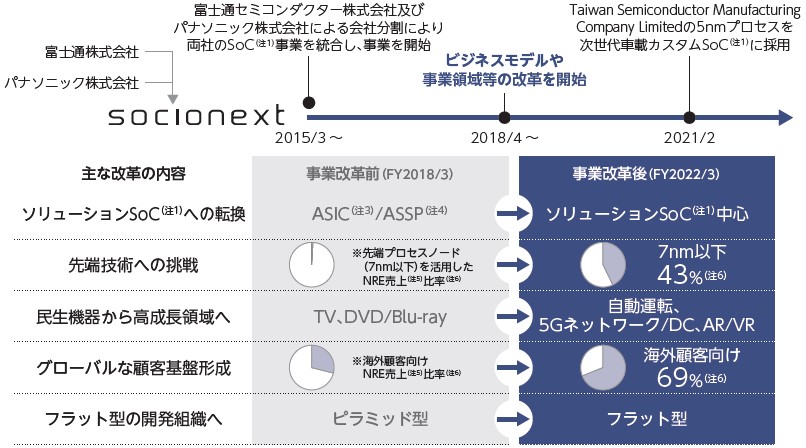

従来型ASIC(Application Specific Integrated Circuit)では、アーキテクチャ設計、企画・仕様設計及び論理設計等SoC設計における上流設計を顧客自身が行い、それ以降の工程を外部のカスタムSoCベンダーが担当しているため、上流設計を自ら行う能力を有する顧客に利用が限定されますが、ソシオネクストグループのソリューションSoCでは、ソシオネクストグループが顧客とともに上流設計を行うため、上流設計を行う能力を保有していない顧客にも製品を提供することが可能となります。

ソシオネクスト(6526)のIPO初値予想主観及びIPO参加スタンス

ソシオネクスト(6526)の市場からの吸収金額はIPO想定価格3,480円としてオーバーアロットメント含め472.8億円と規模的に東証プライム市場への直接上場としても中型サイズから大型サイズとなり、荷もたれ感のある水準となります。IPO株数は公募株無しの売り出し株のみで118,162枚とやや多めにありますが、グローバルオファリングとなり、予定内訳は国内82,714枚、海外35,448枚と国内分の方が手厚くなっております。

上述の通りソシオネクスト(6526)の事業内容はファブレス形態によるSoC(System on Chip)の設計・開発および販売ということで、富士通株式会社の子会社となる富士通セミコンダクター株式会社とパナソニック株式会社のシステムLSI事業部門の事業統合によって設立されたSoC(System on Chip)の設計・開発及び販売を行う企業となります。

管理人も含め業界に携わっていない方はSoC(System on Chip)の設計・開発と言われても、なかなか理解に苦しむ業態かと思いますが、ザックリ言うと「SoC(System on Chip)という半導体」を取り扱っている企業となります。このソシオネクスト(6526)の「カスタムSoCソリューション」についての詳細は下記の公式動画(2分40秒)が参考になるかと思います。

※上記動画再生時は音が出ますので音量にご注意下さい。

ソシオネクスト(6526)の株主の中にはベンチャーキャピタルの保有株は無く、株主は実質3社で富士通株式会社が14,400,000株、株式会社日本政策投資銀行が13,466,666株、パナソニックホールディングス株式会社が5,800,000株保有しており、今回のIPO(新規上場)に際する売り出しで富士通株式会社は5,659,800株、株式会社日本政策投資銀行は4,726,400株、パナソニックホールディングス株式会社は1,430,000株と、計11,816,200株放出します。放出後に残る株式21,850,466株には解除価格無しで180日間のロックアップが掛かっています。

半導体不足が嘆かれる中で半導体企業となると良い悪い含めてテーマ性のある業態となりますが、公開規模はIPO想定価格(3,480円)ベースで472.8億円と東証の最上位クラスとなる東証プライム市場への上場とはいえ、今や荷もたれ感のあるサイズです。加えて公募株無しの売り出し株のみとなるため、ベンチャーキャピタルや投資ファンドの出口(イグジット)案件ではないものの、このあたりが投資家からどう評価されるでしょうか。

いずれにしても個人投資家だけで持ち上げるには無理なサイズで、大口(機関投資家、海外投資家)の参戦が必須となります。ひとまずの初値評価はD級評価で、現時点の管理人の個人的なこのソシオネクスト(6526)のIPO参加スタンスも中立とさせて頂きます。今後のIPO地合いはもちろんのこと、大型IPO案件となることから、やはりプロ(大手初値予想会社)の見解を見てから本格的にIPO参加スタンスを決めたいところです。特にそこそこの値ガサ株となるため、しっかり見極めたいですね。

ソシオネクスト(6526)のIPO(新規上場)業績等

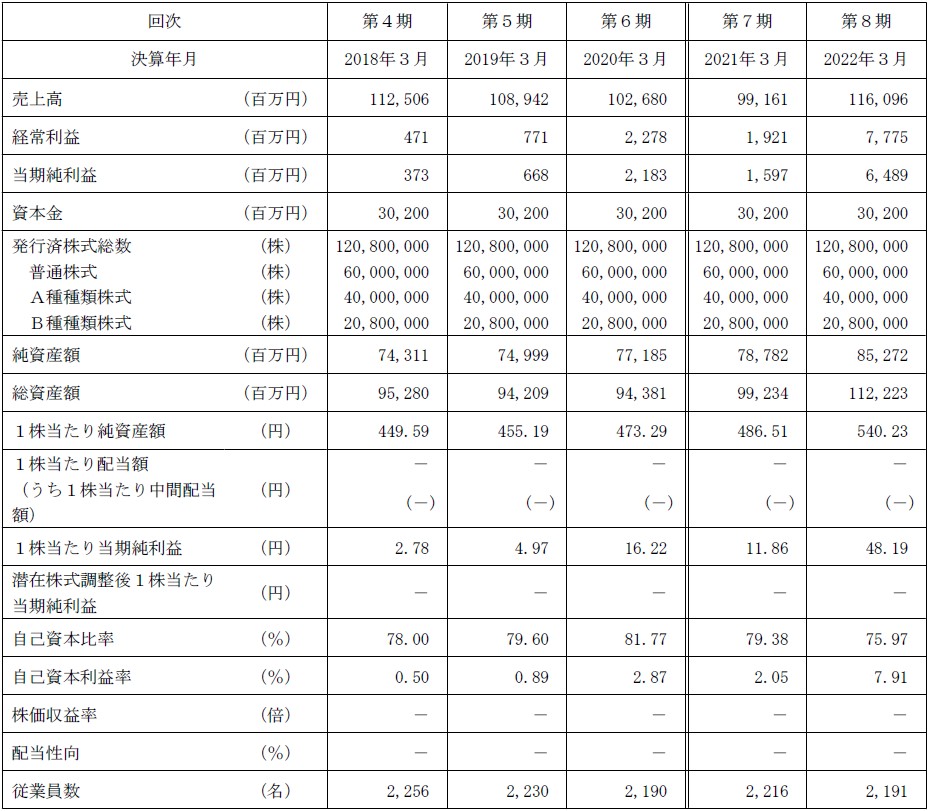

ソシオネクスト(6526)のIPO経営指標

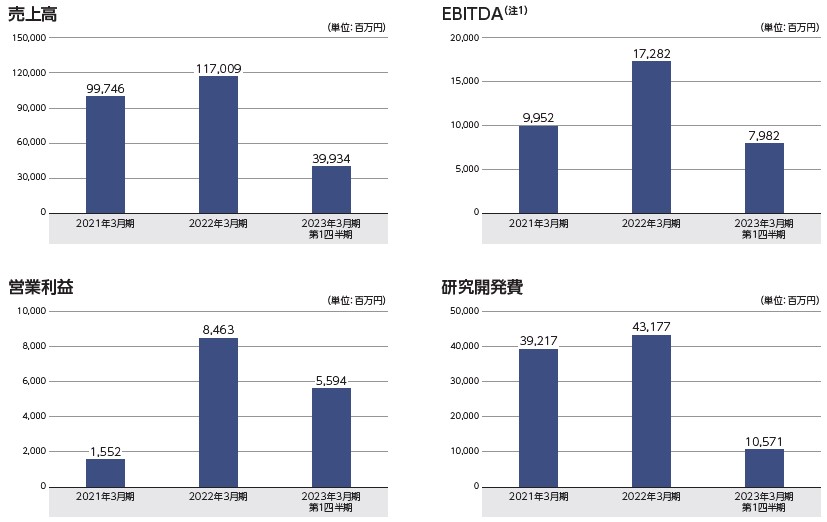

ソシオネクスト(6526)のIPO売上高及び営業利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。