TalentX(330A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日はようやく3月分のIPO新規上場承認発表が1社ありました。「TalentX」と書いて「タレントエックス」と読みます。

決算発表ラッシュが落ち着くまでIPO新規上場承認発表はお預けかもしれないと思っていましたが、どうやら杞憂に終わったようでホッとしています。

TalentX(330A)の上場日は2025年3月18日(火)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要のみずほ証券となっております。

TalentX(330A)のIPO(新規上場)情報

設立:2018年5月28日

業種:情報・通信業

事業の内容:クラウドベースのタレント・アクイジション(人材獲得)ソフトウェア・プラットフォーム「My Series」の開発及び提供、その他関連事業

| 上場市場 | 東証グロース |

| コード | 330A |

| 名称 | TalentX(タレントエックス) |

| 公募株数 | 50,000株 |

| 売出し株数 | 1,655,100株 |

| オーバーアロットメント | 255,700株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | SBI証券 楽天証券 岡三証券 丸三証券 マネックス証券 松井証券 岩井コスモ証券 水戸証券 東洋証券 極東証券 あかつき証券 むさし証券 岡三オンライン(委託幹事決定) |

| IPO発表日 | 2月10日(月) |

| 上場日 | 3月18日(火) |

| 仮条件決定日 | 2月26日(水) |

| ブック・ビルディング期間 | 2月28日(金)~3月6日(木) |

| 公開価格決定日 | 3月7日(金) |

| IPO申し込み期間 | 3月10日(月)~3月13日(木) |

| 上場時発行済株式総数 | 5,508,500株 |

| 時価総額 | 41.3億円 |

| 吸収金額 | 14.7億円 |

| 想定価格 | 750円(75,000円必要) |

そしてこのTalentX(330A)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

TalentX(330A)のIPO(新規上場)事業内容等

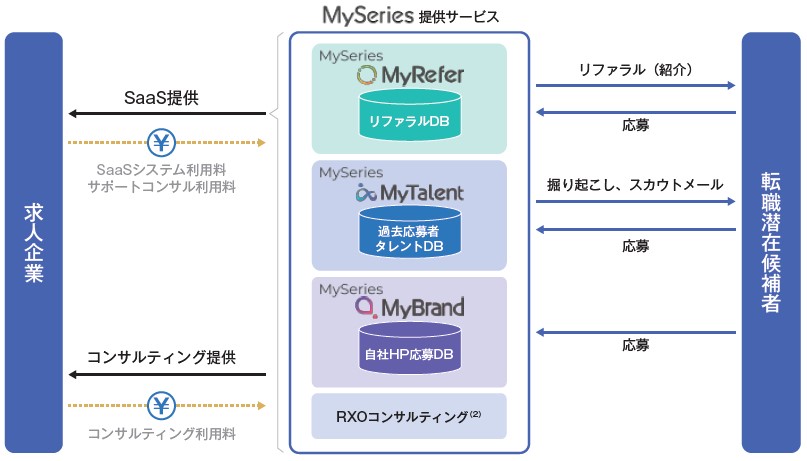

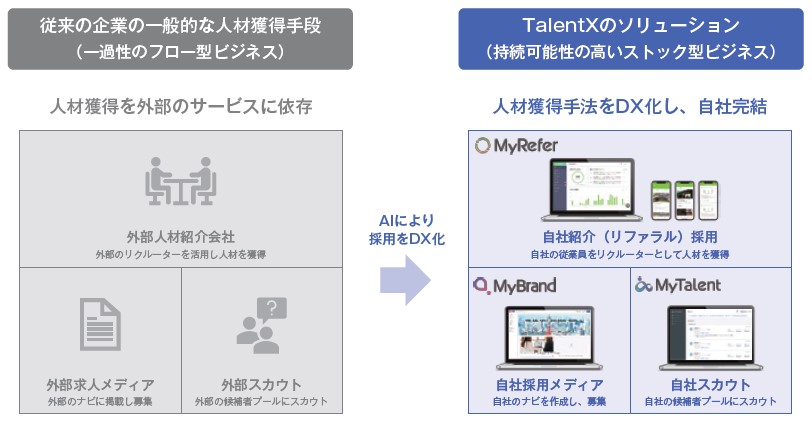

TalentX(330A)は「採用マーケティング事業」の単一セグメントで、大企業や成長企業を中心に高コストかつ非効率な外部の採用サービスをリプレイスするSaaS(Software as a Service)を開発、企業の人材獲得をDX化し、効率を上げるための採用DXプラットフォーム「My Series」などのソリューションを提供しています。

求人を募集している企業から、原則として1年以上の月額課金(MRR:Monthly Recurring Revenue)を収受するビジネスモデルであり、売上全体の95%がストック収益で成り立っています。

従来の採用手法である有料職業紹介(人材エージェント)や求人メディアは成功報酬をベースとするフロー型のビジネス構造で、求職者を獲得するためのマーケティング全般に関する投資や広告費といった仕入コストが発生していましたが、同社の「Myシリーズ」は利用企業の従業員ネットワークや応募者データを活用して採用を促進するストック型サービス(SaaS)となるため求職者の仕入コストが不要となります。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額24,500千円に第三者割当増資の手取概算額上限176,433千円と合わせた、手取概算額合計上限200,933千円については、運転資金として、①人材採用費として100,000千円(2026年3月期:50,000千円、2027年3月期:50,000千円、②システム開発関連費として100,933千円(2026年3月期:50,000千円、2027年3月期:50,933千円)に充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

(TalentXのIPO目論見書より一部抜粋)

TalentX(330A)のIPO初値予想主観及びIPO参加スタンス

TalentX(330A)の市場からの吸収金額はIPO想定価格750円としてオーバーアロットメント含め14.7億円と規模的に10億円超えではあるものの、東証グロース市場への上場としてはまだ小型サイズの範囲となり荷もたれ感を感じるほどのサイズではありません。IPO募集株数は公募株及び売出株(OA分)合わせて1,960,800株とやや多めにあり、海外投資家への販売もありません。

上述の通りTalentX(330A)の事業内容はクラウドベースのタレント・アクイジション(人材獲得)ソフトウェア・プラットフォーム「My Series」の開発及び提供、その他関連事業ということで、クラウドを利用したSaaS型サービスで、効率を上げるための採用DXプラットフォーム「My Series」を中心としたソリューションを提供しています。

TalentX(330A)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株が4社2,406,600株ありますが、今回のIPO(新規上場)に際する売出しで1,405,100株放出します。残る1,001,500株には90日間及び180日間のロックアップが掛かっており、公開価格の1.5倍となればロックアップ解除されるものの、初値形成後でないと売却できないタイプのロックアップとなっているため、上場時の大きな売り圧力にはなりません。

今回のIPO募集株の内訳は公募株50,000株に対して売出株1,655,100株と売出比率は33.1倍で、売出し中心のIPOとなっています。複数のベンチャーキャピタル(投資ファンド)が売出しで株式を放出し、OA含めたオファリング・レシオが35.5%となっていることも含めると、やや出口(イグジット)感があります。

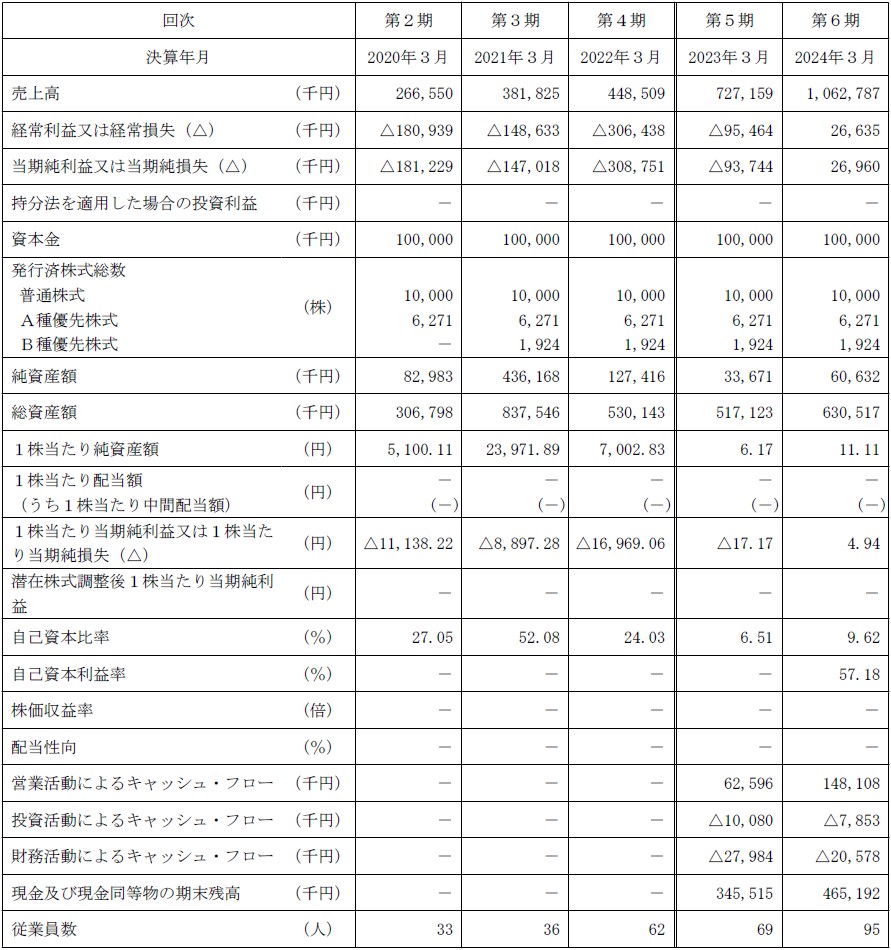

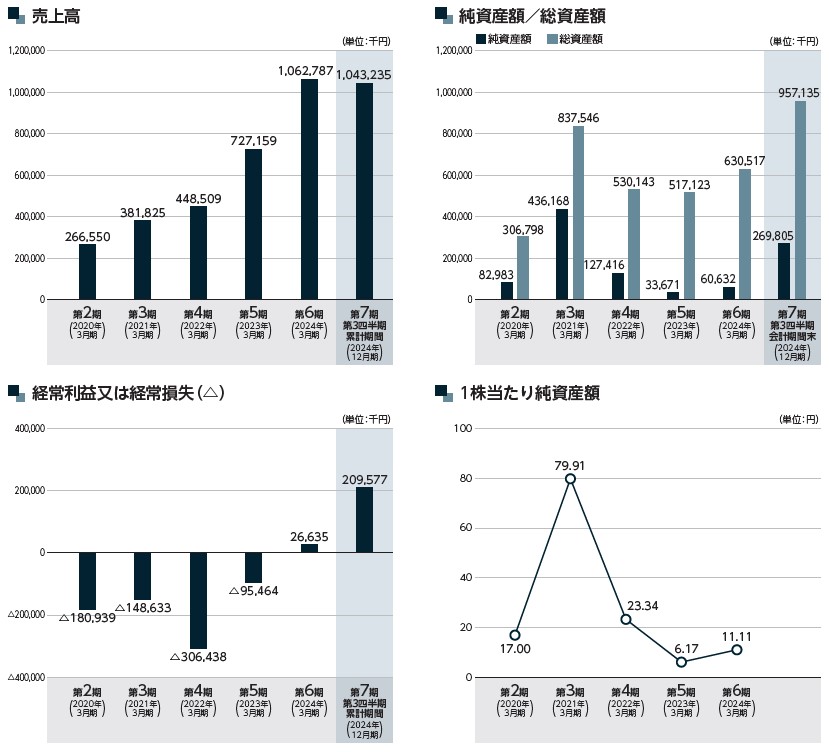

人材関連事業は競合他社が多いものの、働き方改革などの影響を受けた国策として注目されており、時流に乗ったビジネスモデルであるため、IPO市場においても人気化しやすい業態となります。業績も売上はグロース企業らしく右肩上がりで成長を続けており、収益面でも前期(第6期)に黒字化を達成し、今期(第7期)は大幅な増益が見込まれています。

売出し中心で出口(イグジット)感強めのIPOではありますが、時流に乗ったビジネスを展開しており、公開規模に荷もたれ感なく業績も堅調に推移していることから、初値は堅調スタートとなる可能性が高そうです。とはいえ最近の傾向から大幅な上昇は期待できないと思われるため、ひとまずの初値評価はD級評価といったところになるでしょうか。

よってとりあえず現時点での管理人の個人的なこのTalentX(330A)のIPO参加スタンスは参加の方向で考えようと思いますが、IPO主幹事はみずほ証券で単価が1,000円未満となるため、200株1セットでの配分となる可能性が高く、IPO株の当選確率も高くはなさそうです。

TalentX(330A)のIPO(新規上場)業績等

TalentX(330A)のIPO経営指標

TalentX(330A)のIPO売上高及び経常損益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。