TMH(280A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(10月31日)はIPO新規上場承認発表が1社ありました。「Technology Makes Happiness」の頭文字で社名「TMH」が構成されています。

12月IPO第一号となることから日程的に11月IPOは4社(3社)で打ち止めとなります。時期的に年末IPOラッシュにはまだ早いですが、例年のように中旬から下旬に固めるよりも初旬も利用しながら適度に分散してくれると嬉しいのですけどね。

TMH(280A)の上場日は2024年12月4日(水)で今のところは単独上場、上場市場は東証グロース市場と福岡証券取引所の新興市場となるQ-Board市場への同時上場で、IPO主幹事はIPO愛好家人気の高いSBI証券となっております。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

TMH(280A)のIPO(新規上場)情報

設立:2012年3月9日

業種:卸売業

事業の内容:半導体製造装置部品の販売・修理サービス及び半導体製造装置の買取・売却支援

| 上場市場 | 東証グロース 福証Q-Board |

| コード | 280A |

| 名称 | TMH |

| 公募株数 | 190,000株 |

| 売出し株数 | 415,000株 |

| オーバーアロットメント | 90,700株 |

| IPO主幹事証券 | SBI証券 |

| IPO引受幹事証券 | 野村證券 岡三証券 アイザワ証券 東洋証券 岩井コスモ証券 極東証券 西日本シティTT証券 広田証券 松井証券(前受け金不要) マネックス証券(100%完全抽選) 水戸証券 むさし証券 SBIネオトレード証券(委託幹事決定) 岡三オンライン(委託幹事決定) |

| IPO発表日 | 10月31日(木) |

| 上場日 | 12月4日(水) |

| 仮条件決定日 | 11月15日(金) |

| ブック・ビルディング期間 | 11月19日(火)~11月25日(月) |

| 公開価格決定日 | 11月26日(火) |

| IPO申し込み期間 | 11月27日(水)~12月2日(月) |

| 上場時発行済株式総数 | 3,556,250株 |

| 時価総額 | 53.3億円 |

| 吸収金額 | 10.4億円 |

| 想定価格 | 1,500円(150,000円必要) |

そしてこのTMH(280A)のIPO主幹事はSBI証券となっていることから、グループ会社となるSBIネオトレード証券、平幹事の中には岡三証券も入っているため、こちらもグループ会社となる岡三オンラインがそれぞれIPO委託幹事(裏幹事)に加わる可能性が高いです。

詳細や口座開設はコチラ ⇒ SBIネオトレード証券公式サイト

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

TMH(280A)のIPO(新規上場)事業内容等

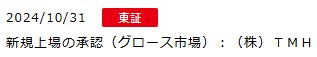

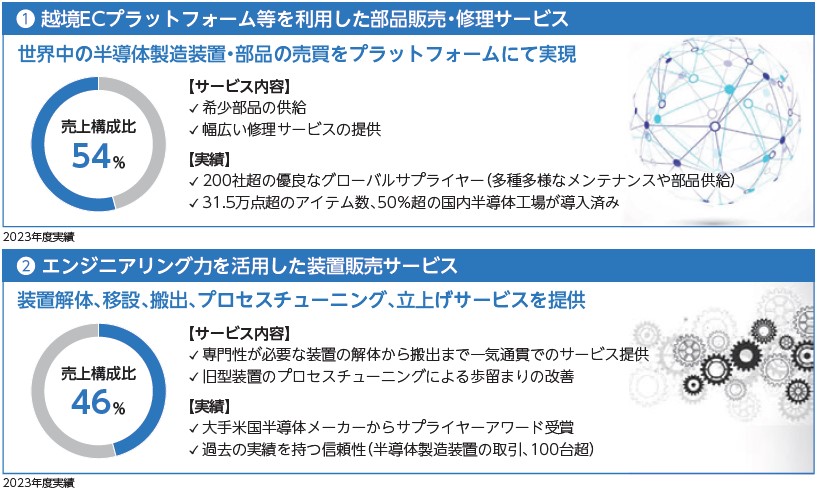

TMH(280A)は日本の半導体産業の復活に貢献し、顧客の最良のパートナーとなることで豊かな社会の構築に貢献することを目指し、半導体製造装置や部品の販売および修理サービスを主たる事業としています。

主に半導体工場向けに半導体製造トータルソリューション事業を展開しており、サービスとしては、越境ECサイト「LAYLA-EC」等を活用した半導体製造装置部品の販売および修理サービスを提供しています。

「LAYLA-EC」を通じて全世界に在庫として存在する部品の情報を可視化することで、安定的な調達経路を確立しています。また、国内外の幅広いサプライヤーとの連携をすることで部品および修理サービスを提供することが可能となっています。

20年以上のエンジニアリング経験を持つ技術営業人員が国内外のエンジニアリング会社やサプライヤーと協業することで、前工程を中心とした半導体製造装置に関して様々なソリューションを提供することが可能となっています。

【手取金の使途】

手取概算額251,200千円に第三者割当増資の手取概算額上限125,166千円を合わせた、手取概算額合計上限376,366千円については、①広告宣伝費として4,000千円(2025年11月期に4,000千円)、②製造設備資金として20,000千円(2025年11月期に20,000千円)、③システム開発費用として81,000千円(2025年11月期に31,000千円、2026年11月期以降に50,000千円)、④採用費用および人件費として271,366千円(2025年11月期に100,000千円、2026年11月期以降に171,366千円)に充当する予定であります。

なお、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(TMHのIPO目論見書より一部抜粋)

TMH(280A)のIPO初値予想主観及びIPO参加スタンス

TMH(280A)の市場からの吸収金額はIPO想定価格1,500円としてオーバーアロットメント含め10.4億円と規模的に10億円超えではあるものの東証グロース市場及び福証Q-Board市場への上場としてはまだ小型サイズの範囲となり荷もたれ感はありません。IPO募集株数は公募株及び売り出し株(OA含む)合わせて695,700株と多くはありません。

上述の通りTMH(280A)の事業内容は半導体製造装置部品の販売・修理サービス及び半導体製造装置の買取・売却支援ということで、半導体製造部品の調達物流製造のサプライチェーンにおける様々なソリューションをデジタルとエンジニアリングの両面からサポートし、企業の収益向上と価値創出をトータルに支援しています。

TMH(280A)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株が9社669,250株あり、今回のIPO(新規上場)に際する売り出しで2社が30,000株を放出しますが639,250株残ります。残るVC保有株には90日間のロックアップが掛かっていますが、公開価格の1.5倍となれば解除され売却可能となります。

TMH(280A)の事業内容は半導体製造装置や部品の販売及び修理サービスとなりますが、自社で半導体製造装置や当該装置のメンテナンス部品などの製造は行っておらず、サプライヤーから調達したものを顧客に販売していることから、半導体メーカーではなく半導体仲介業という立ち位置に近く、半導体関連とはいえ業績も不安定でテーマ性という点では物足りなさはあるかもしれません。

ただ、200社を超える世界中のサプライヤーと関係を構築しているため、希少部品の供給や幅広いサービスの提供が可能で、31.5万点超のアイテムを「LAYLA-EC」に掲載し、国内の半導体工場の50%以上がこの「LAYLA-EC」を利用しているなど安定感はあります。

TMH(280A)の公開規模はIPO想定価格(1,500円)ベースで10.4億円と小型で荷もたれ感も無いため、公開価格の1.5倍解除のVC保有株はあるものの、1.5倍までは需給面での大きな不安はありません。これらを加味すると初値評価はC級評価といったところが無難でしょうか。

よってとりあえず現時点での管理人の個人的なこのTMH(280A)のIPO参加スタンスは参加の方向で考えようと思います。IPO主幹事はSBI証券ということで、IPOチャレンジポイントの話題も出るかもしれませんが、個人的にはIPOチャレンジポイントを使用する予定はありません。

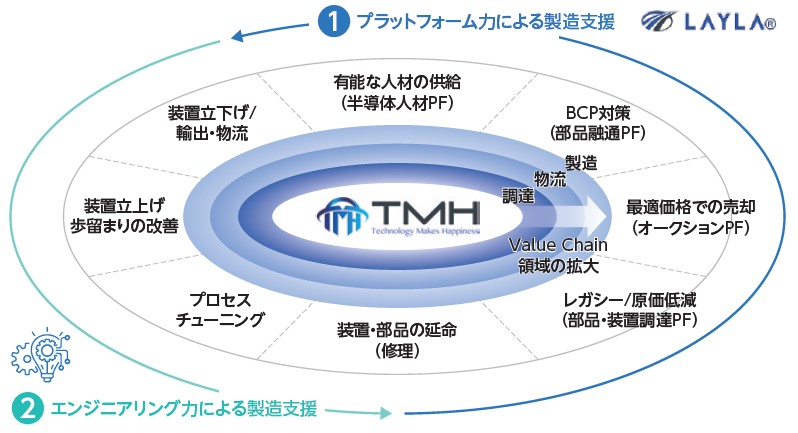

TMH(280A)のIPO(新規上場)業績等

TMH(280A)のIPO経営指標

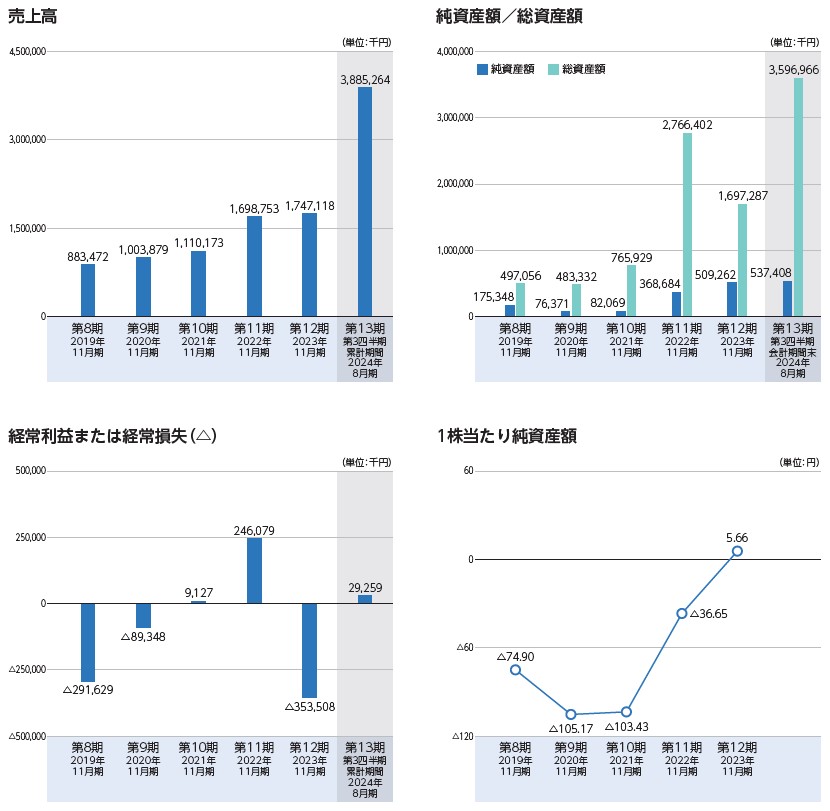

TMH(280A)のIPO売上高及び経常損益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。