売れるネット広告社(9235)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日はIPO新規上場承認発表が1社あり、10月IPOは8社目となりました。

売れるネット広告社(9235)の上場日は2023年10月23日(月)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事は東海東京証券となっております。

売れるネット広告社(9235)のIPO(新規上場)情報

設立:2010年1月20日

業種:サービス業

事業の内容:D2C(ネット通販)事業者のインターネット広告の費用対効果を改善することを目的とした、クラウドサービスおよびマーケティング支援サービスの提供

| 上場市場 | 東証グロース |

| コード | 9235 |

| 名称 | 売れるネット広告社 |

| 公募株数 | 450,000株 |

| 売出し株数 | 450,000株 |

| オーバーアロットメント | 135,000株 |

| IPO主幹事証券 | 東海東京証券 |

| IPO引受幹事証券 | SBI証券 岡三証券 野村證券 西日本シティTT証券 楽天証券(100%完全抽選) 松井証券(前受け金不要) 岩井コスモ証券 FFG証券 丸三証券 東洋証券 あかつき証券 岡三オンライン(委託幹事決定) |

| IPO発表日 | 9月19日(火) |

| 上場日 | 10月23日(月) |

| 仮条件決定日 | 10月3日(火) |

| ブック・ビルディング期間 | 10月4日(水)~10月11日(水) |

| 公開価格決定日 | 10月12日(木) |

| IPO申し込み期間 | 10月13日(金)~10月18日(水) |

| 上場時発行済株式総数 | 3,450,000株 |

| 時価総額 | 35.8億円 |

| 吸収金額 | 10.7億円 |

| 想定価格 | 1,040円(104,000円必要) |

そしてこの売れるネット広告社(9235)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

売れるネット広告社(9235)のIPO(新規上場)事業内容等

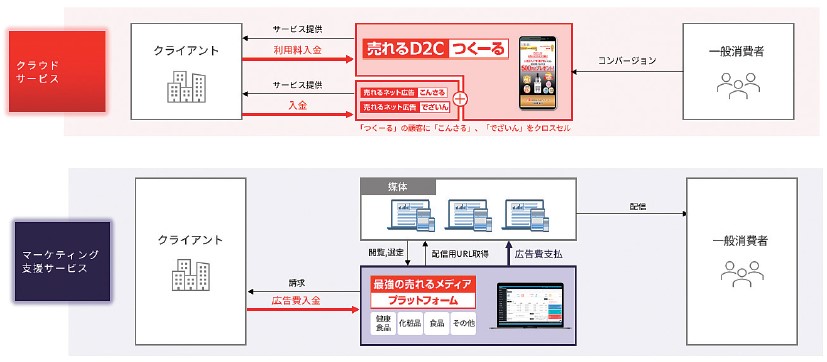

売れるネット広告社(9235)はD2C(ネット通販)向けデジタルマーケティング支援事業の単一セグメントで、主要なサービスはネット広告/ランディングページ特化型クラウドサービス「売れるD2Cつくーる」及び最強の売れるメディアプラットフォーム「マーケティング支援サービス」を提供しております。

売れるD2Cつくーるは「ランディングページ制作」「申し込みフォーム」「スマホとPCサーバー」「フォローメール配信/フォローLINE配信/フォローSMS配信」まで、D2C(ネット通販)の広告に必要な機能をワンストップで提供しており、レスポンス獲得から引上施策までのフローを作成することができるクラウドサービスとなっております。

マーケティング支援サービスは、売れるD2Cつくーるクライアントにのみ提供をしているサービスであり、クラウドサービスで制作された「ランディングページ」に一般消費者を集客することを目的として、インターネット上に広告を配信するサービスです。最大の特徴は成果報酬型で広告を出稿することが可能なサービス「最強の売れるメディアプラットフォーム」を提供している点です。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額424,260千円については、①販売促進費として125,000千円(2024年7月期:10,000千円、2025年7月期:70,000千円、2026年7月期:45,000千円)、②人件費・採用活動費として24,260千円(2024年7月期:24,260千円)、③開発費用として275,000千円(2024年7月期:50,000千円、2025年7月期:141,000千円、2026年7月期:84,000円)に充当する予定であります。

なお、上記使途以外の残額は、将来における当社サービスの成長に寄与するための支出、投資に充当する方針でありますが、現時点で具体化している事項はありません。具体的な充当時期までは、安全性の高い金融商品等にて運用する予定であります。

(売れるネット広告社のIPO目論見書より一部抜粋)

売れるネット広告社(9235)のIPO初値予想主観及びIPO参加スタンス

売れるネット広告社(9235)の市場からの吸収金額はIPO想定価格1,040円としてオーバーアロットメント含め10.7億円と規模的に10億円超えではあるものの東証グロース市場への上場としてはまだ小型サイズの範囲となり、荷もたれ感のある水準ではありません。IPO株数は公募株及び売り出し株合わせて9,000枚と多くもなく少なくもなくといったところです。

上述の通り売れるネット広告社(9235)の事業内容はD2C(ネット通販)事業者のインターネット広告の費用対効果を改善することを目的とした、クラウドサービスおよびマーケティング支援サービスの提供ということで、D2C(ネット通販)事業者が当社サービスを活用し、インターネット広告の費用対効果を改善し、業績を拡大することを目的として事業を展開しています。

売れるネット広告社(9235)の主要サービス「売れるD2Cつくーる」は広告の費用対効果を改善する様々な機能が搭載されており「ランディングページ制作」「申込フォーム」「スマホとPCサーバー」「フォローメール配信/フォローLINE配信/フォローSMS配信」など、D2C(ネット通販)のネット広告に関する主要な機能をワンストップで提供しています。

売れるネット広告社(9235)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く、既存の上位株主には解除価格無しで180日間のロックアップが掛かっているため、上場時の余計な売り圧力はありません。

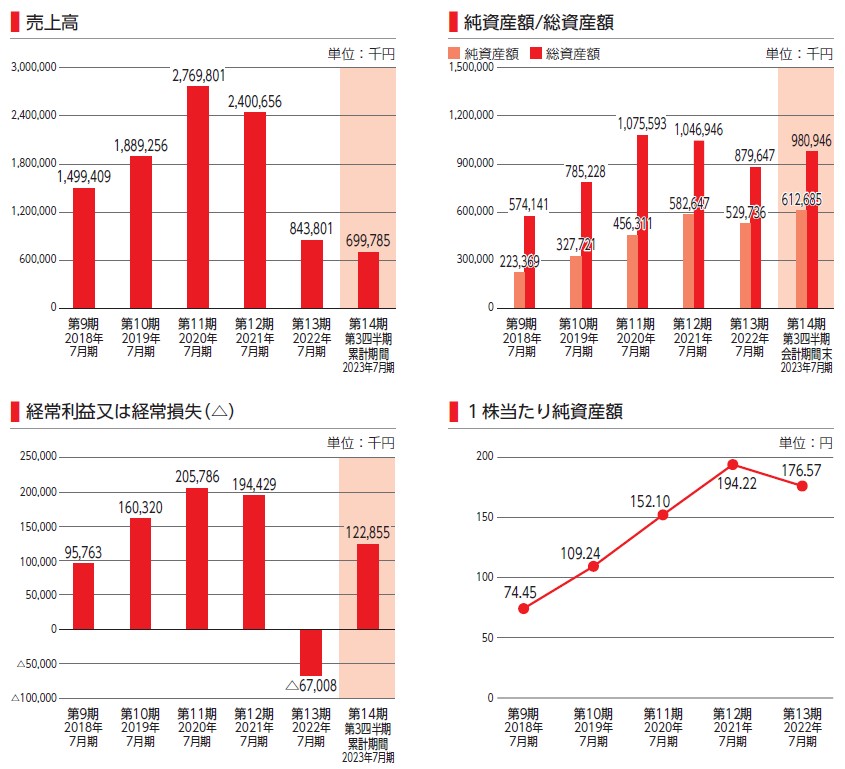

目論見書によると第13期(2022年7月期)より「収益認識に関する会計基準」が適用されているため、第13期からの業績は大きく減少しているとの説明があり、なんとなく誤魔化されている感がありますが、解約率は正直で主要サービス「売れるD2Cつくーる」の解約率は第11期(2020年7月期)は23%だったものの、第12期(2021年7月期)は62%、第13期(2022年7月期)は58%と課金形式のストック型ビジネスとして解約率の増加傾向は致命的なように感じます。

公式サイトはひと昔前の「情報商材」のような1ページで完結するペラサイトで構成されており、社名は「売れるネット広告社」、上場企業という後ろ盾が無いとすぐに閉じてしまいたくなるようなサイト構成となっています。景表法や薬事法、来月(10月)から始まるステマ規制など、ネット広告に関する規制が厳格化されメディア閉鎖が相次いでいる状況の中で、新規顧客が増えるのかどうか、業界的な不安もあります。

売れるネット広告社(9235)の公開規模はIPO想定価格(1,040円)ベースで10.7億円と荷もたれ感の無い水準で上場時に大きな売り圧力も無いことから需給面は良好と言えます。東証グロース市場上場のネット関連と人気セクターではありますが、事業内容は「???」と言うのが第一印象です。ひとまずの初値評価は需給良好でC級評価といったところが無難でしょうか。

現時点での管理人の個人的なこの売れるネット広告社(9235)のIPO参加スタンスは中立で、今後の仮条件設定や特に大手初値予想会社の深掘りした見解を見てから決めたいと思います。ちなみにIPO主幹事の東海東京証券はIPO当選後にキャンセルすると最大1年6カ月間は抽選対象外になるという強烈なペナルティがあるため、申し込む際は注意が必要です。

売れるネット広告社(9235)のIPO(新規上場)業績等

売れるネット広告社(9235)のIPO経営指標

売れるネット広告社(9235)のIPO売上高及び経常損益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。