ビザスク(4490)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日IPO新規上場承認発表のあった2社のうちのもう1社です。もう1社のウイルテック(7087)についてはすでに下記記事でご紹介させて頂いております。ようやく連番の証券コード(7081~7087)及びサービス業から抜け出せたようです。

ウイルテック(7087)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日は2社のIPO新規上場承認発表がありましたが、もう1社のビザスク(4490)につ …

ビザスク(4490)の上場日は3月10日(火)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はみずほ証券となっております。

ビザスク(4490)のIPO(新規上場)情報

設立:2012年3月19日

業種:情報・通信業

事業の内容: ビジネス分野に特化したナレッジシェアリングプラットフォームの運営

| 上場市場 | 東証マザーズ |

| コード | 4490 |

| 名称 | ビザスク |

| 公募株数 | 500,000株 |

| 売出し株数 | |

| オーバーアロットメント | |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | 大和証券 SMBC日興証券 野村證券(前受け金不要) 東海東京証券 SBI証券 マネックス証券(100%完全抽選) |

| 上場日 | 3月10日 |

| 仮条件決定日 | 2月19日 |

| ブック・ビルディング期間 | 2月20日~2月27日 |

| 公開価格決定日 | 2月28日 |

| IPO申し込み期間 | 3月2日~3月5日 |

| 吸収金額 | 68.6億円 |

| 想定価格 | 2,100円(210,000円必要) |

売り出し株2,343,200株のうちの一部は欧州及びアジアを中心とする海外市場の海外投資家に対しても販売される予定となっています。現時点での海外への販売数量は未定(半数未満)で最終的な内訳は売り出し価格決定日となる2月28日(火)に決定する予定となっております。

ビザスク(4490)のIPO(新規上場)事業内容等

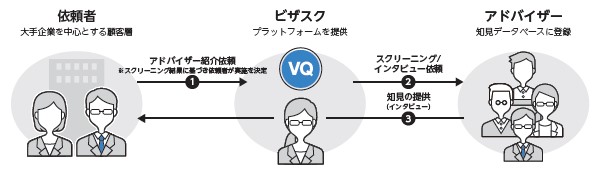

ビザスク(4490)は従来なら暗黙知とされ、共有が難しかったひとりひとりの貴重なビジネス知見をデータベース化し、テクノロジーの力と高度なオペレーション・ノウハウを組み合わせることで、各業界・業務の実務経験を有し、現役世代からフリーランス・企業OB等多様なバックグラウンドを持つアドバイザーを顧客にマッチングする、日本最大級のナレッジシェアプラットフォーム(知見プラットフォーム)を提供しております。

メインサービスとなるフルサポート形式のスポットコンサル設営サービス「ビザスクinterview」では専任の担当者が顧客からの依頼事項(対象業界・アドバイザーの属性・想定される質問・期限等)を確認、ビザスクサービスの登録者や外部ネットワークを含めた適任者をリサーチし、顧客の要望にマッチするかを必要に応じてアドバイザーにも直接確認した上で、顧客に対してアドバイザーを提案し、インタビュー実施のアレンジまでを全面的にサポートしています。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額956,450千円については第三者割当増資の手取概算額上限414,141千円と合わせた、手取概算額合計上限1,370,591千円については、借入金返済及び運転資金(広告宣伝費、採用費及び人件費)に充当する予定であり、その具体的な内容は1.財務体質の強化を目的とした金融機関からの借入金の返済資金として201,108千円(2021年2月期:11,108千円、2022年2月期:190,000千円)、2.当社及び当社サービスの知名度向上、並びにアドバイザーや依頼者の獲得に要する広告宣伝費の一部として105,000千円(2021年2月期:35,000千円、2022年2月期:35,000千円、2023年2月期:35,000千円)、3.採用費及び人件費の一部として1,064,483千円(2021年2月期:265,000千円、2022年2月期:415,000千円、2023年2月期:384,483千円)を充当する予定です。なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(ビザスクのIPO目論見書より一部抜粋)

ビザスク(4490)のIPO初値予想主観及びIPO参加スタンス

ビザスク(4490)の市場からの吸収金額はIPO想定価格2,100円としてオーバーアロットメント含め68.6億円と規模的に東証マザーズ市場への上場としては大型で荷もたれ感を感じるサイズとなります。

セクターは人気化しやすい情報・通信業で事業内容もナレッジシェアプラットフォーム(知見プラットフォーム)の運営と成長期待もありそうで、かつ面白味も感じます。利用企業も大手有名企業が多く、ニーズは高そうです。業績も黒字化しており、直近は大きく伸ばしております。あらゆる側面で注目度は高そうです。

ビザスク(4490)のIPO株の内訳は公募株500,000株に対して売り出し株2,343,200株とおよそ4.6倍ほどあり、売り出し株2,343,200株のうちおよそ94%となる2,200,600株はベンチャーキャピタル保有分となることから、やや出口(イグジット)案件の匂いがする点はネガティブ材料となり得ます。

今回のIPO(新規上場)で上記ベンチャーキャピタルが2,200,600株放出するもまだ734,400株残ります。その他既存の上位株主と共に90日間のロックアップが掛かってはいるものの公開価格の1.5倍以上で初値形成後であれば解除され売却可能となります。

公開規模が大きく、IPO株数も多い点やベンチャーキャピタルからの放出が多い点は気になりますが、海外投資家への販売もあるため、海外配分比率によっては株数や規模は気にならないサイズとなる可能性もありそうです。

大型IPOとなるため、個人だけで持ち上げるにはサイズが大きく、海外投資家や機関投資家のチカラが必要となる規模となることから参加不参加の判断は難しくなります。よって現時点での個人的なIPO参加スタンスは全力参加を踏まえた上での中立とし、まずは大手初値予想会社の第一弾初値予想の見解やIPO地合いを見てから決めたいと思います。

このビザスク(4490)で3月は早くも5社目となり、例年と比べてもややハイペースのような感じがします。まだIPOラッシュ突入には少し早い気がしますが、ギュウギュウではなく、コンスタントに出てくれると嬉しいですね。

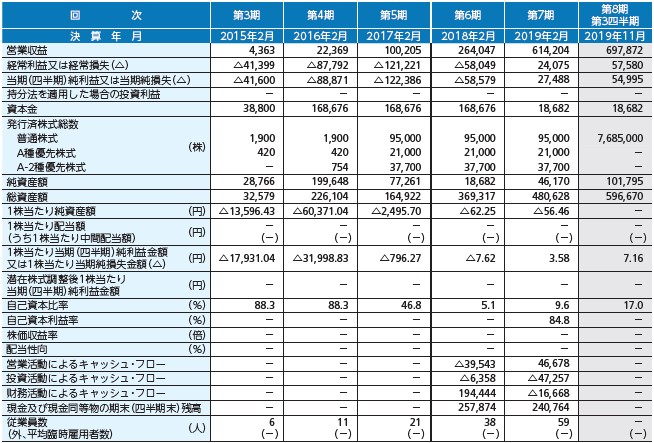

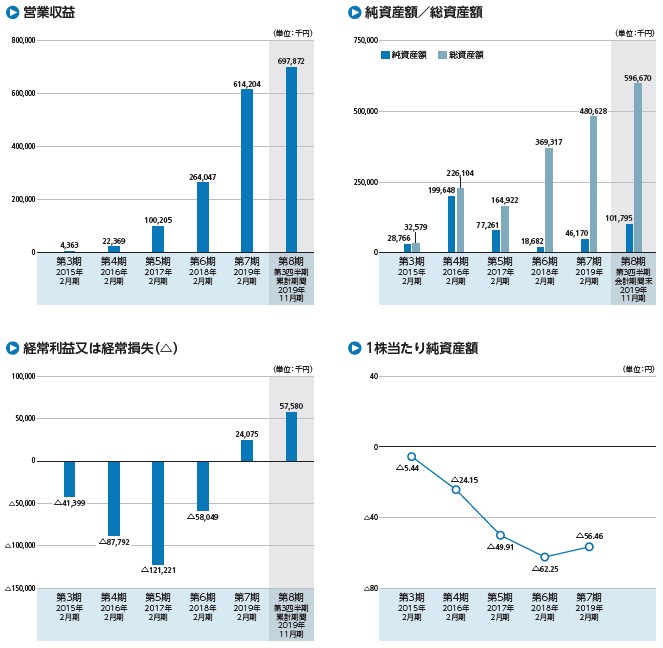

ビザスク(4490)のIPO(新規上場)業績等

ビザスク(4490)のIPO経営指標

ビザスク(4490)のIPO営業収益及び経常損益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()