全研本社(7371)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(5月14日)IPO新規上場承認発表された3社のうちの1社です。

もう1社のEnjin(7370)のIPO詳細についてはすでに下記記事でご紹介させて頂いておりますので、よろしければご覧下さいませ。

Enjin(7370)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。予想通り本日(5月14日)は金曜日ということで一気に3社のIPO新規上場承認発表が登場 …

残り1社の東海道リート投資法人(2989)のIPO詳細記事についてはまた後ほど別記事にてご紹介させて頂きます。

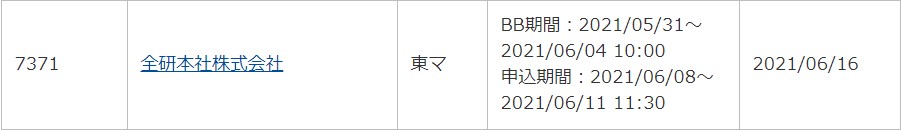

全研本社(7371)の上場日は6月16日(水)で今のところは単独上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はまたもや当たりにくいイメージが先行してしまうみずほ証券となっておりますが、今回もまたEnjin(7370)同様にIPO株数が多めにあるので少しは期待しても良いかもしれませんね。

全研本社(7371)のIPO(新規上場)情報

設立:1978年7月14日

業種:サービス業

事業の内容:インターネットを利用する各種デジタルメディアの企画・開発・制作・運営管理・コンサルティング業、語学教室・研修等の企画・開催・運営、不動産賃貸業、これら附帯関連する一切の業務

| 上場市場 | 東証マザーズ |

| コード | 7371 |

| 名称 | 全研本社 |

| 公募株数 | 600,000株 |

| 売出し株数 | 2,680,200株 |

| オーバーアロットメント | 492,000株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | SMBC日興証券 SBI証券 楽天証券(100%完全抽選) 三菱UFJモルガン・スタンレー証券 岡三証券 マネックス証券(100%完全抽選) 三菱UFJ eスマート証券(委託幹事) 岡三オンライン証券(委託幹事) |

| IPO発表日 | 5月14日(金) |

| 上場日 | 6月16日(水) |

| 仮条件決定日 | 5月28日(金) |

| ブック・ビルディング期間 | 5月31(月)~6月4日(金) |

| 公開価格決定日 | 6月7日(月) |

| IPO申し込み期間 | 6月8日(火)~6月11日(金) |

| 時価総額 | 152.3億円 |

| 吸収金額 | 48.6億円 |

| 想定価格 | 1,290円(129,000円必要) |

そして上記をご覧の通りこの全研本社(7371)のIPO幹事団(シンジケート)の中には三菱UFJモルガン・スタンレー証券と岡三証券が入っているため、それぞれグループ会社となる三菱UFJ eスマート証券と岡三オンライン証券のIPO幹事入りも期待できそうです。

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ 岡三オンライン証券公式サイト

全研本社(7371)のIPO(新規上場)事業内容等

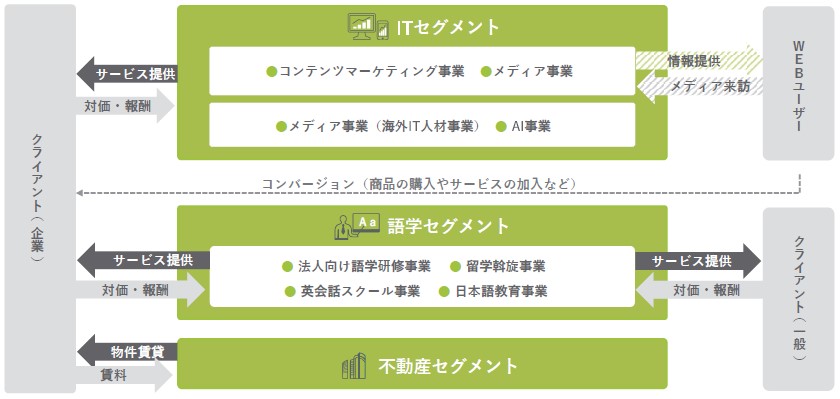

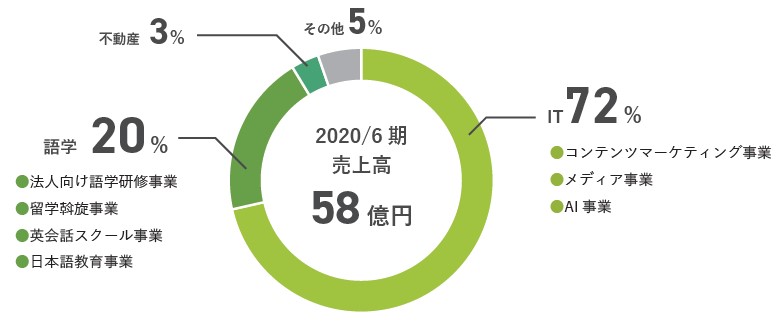

全研本社(7371)はグループ会社となっており、全研本社株式会社、連結子会社2社、非連結子会社4社の計7社で構成されており、IT、語学、不動産を事業セグメントとしております。

このITセグメントでは、コンテンツマーケティング事業、メディア事業、AI事業を展開しており、語学セグメントでは、法人向け語学研修事業、英会話スクール事業、留学斡旋事業、日本語教育事業を展開しております。

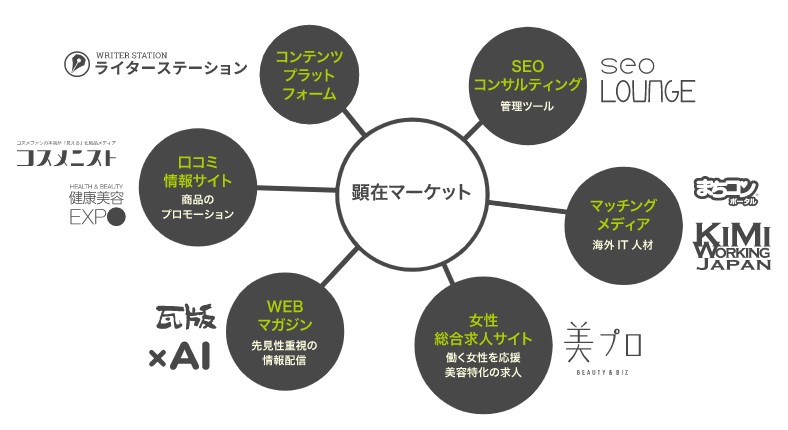

ITセグメントの主な事業コンテンツとしては以下の通りで、クライアントの生産性向上、グローバル・インバウンドへの対応を推進しております。

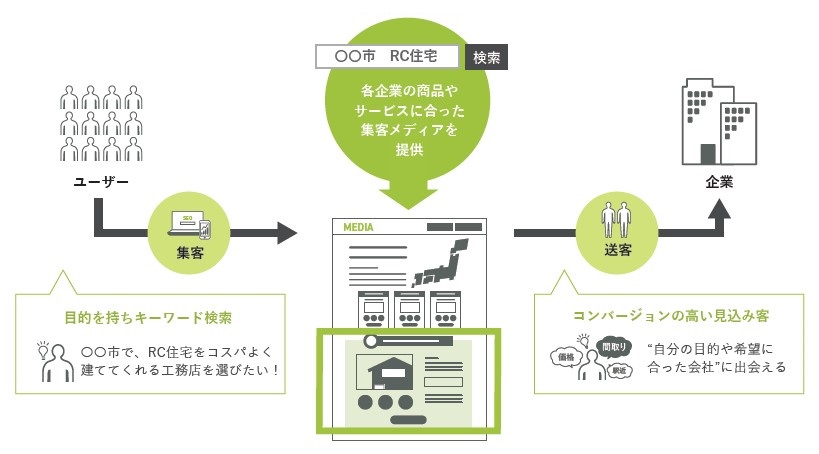

クライアントの特徴や強みを明らかにするWEBの集客メディアを制作・運用し、目的が明確な「意欲ある」ユーザーに訴求しており、メディア制作費及び運用費を主な収益としております。

美容業界に特化した求人を紹介する「美プロ」や商材の需要・供給を仲介する「健康美容EXPO」などのメディアを運営しており、当事業はクライアントからの各メディアへの広告料を主な収益としております。

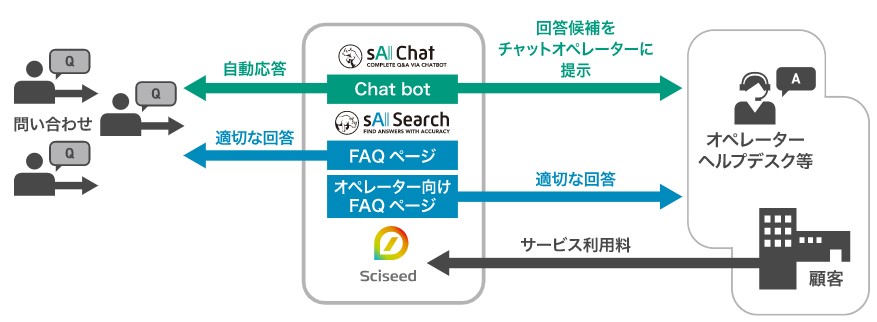

AIを活用しクライアントがユーザーとの1to1コミュニケーションを可能とするチャットボット「sAI Chat」、ユーザーの入力した自然文(話し言葉)を適切に捉え最適な回答を提示する「sAI Search」というサービスを主に提供しております。初期導入費用と月額運用費を主な収益としております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額702,080千円については、運転資金(①プラットフォーム開発費、②広告宣伝費、③人材採用費及び人件費)に充当する予定です。

なお、各々の具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(全研本社のIPO目論見書より一部抜粋)

📢 【期間限定】公開から72時間以内の最新IPO情報

- 現在、公開から72時間以内の新しい記事はありません。

※投稿から72時間経過すると閲覧制限がかかる場合があります。

全研本社(7371)のIPO初値予想主観及びIPO参加スタンス

全研本社(7371)の市場からの吸収金額はIPO想定価格1,290円としてオーバーアロットメント含め48.6億円と規模的に東証マザーズ市場への上場としては中型サイズとなり、やや荷もたれ感を感じるサイズとなります。IPO株数は公募株及び売り出し株合わせて32,802枚と比較的多く、海外への配分もありません。

上述の通り事業内容はインターネットを利用する各種デジタルメディアの企画・開発・制作・運営管理・コンサルティング業、語学教室・研修等の企画・開催・運営、不動産賃貸業、これら附帯関連する一切の業務と多岐にわたりますが、あくまでも主力はITセグメントのWEB集客メディアをコンサルティング・制作・編集・運用する「コンテンツマーケティング事業」となります。

IT事業が72%を占めることから、もはや前身となる子供英会話、学習塾、ビジネスパーソン教育といった語学事業や学習教材の出版はどこに行ったのかと言うほどIT化しています。やはり時代の流れでしょうかね。

株主の中にベンチャーキャピタルの保有株は無く、既存の上位大株主には解除価格無しで180日間のロックアップが掛かっているため、余計な売り圧力はありませんが、公開規模はIPO想定価格(1,290円)ベースで48.6億円と荷もたれ感は否めません。

ゴリゴリの漢字社名で設立からおよそ43年の老舗企業ということからさすがに業績は安定の横ばい、社歴が長いことから社会的信頼度は高い評価を受けそうです。老舗企業にしては上場市場がJASDAQスタンダードではなく東証マザーズとなっているということはまだ成長余力のあるIT案件と見て良いのでしょうか。

IPOという観点で見ると中規模サイズとなるため、もちろん地合い次第ではありますが、初値高騰までは無いものの、堅調にスタートしそうですね。ひとまずの初値評価はC級評価とさせて頂きます。

とりあえず現時点での管理人の個人的なこの全研本社(7371)のIPO参加スタンスはよほどの地合い悪化が無い限りは全力申し込みで行く予定です。冒頭部でも記載しておりますが、IPO主幹事は当選しにくいイメージのみずほ証券ですが、IPO株数が多くあるため、比較的当たりやすいIPO案件となるかもしれませんね。

<追記>

やはり三菱UFJ eスマート証券がこの全研本社(7371)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

全研本社(7371)のIPO取り扱い決定(三菱UFJ eスマート証券)

<追記>

やはり岡三オンライン証券がこの全研本社(7371)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

全研本社(7371)のIPO取り扱い決定(岡三オンライン証券)

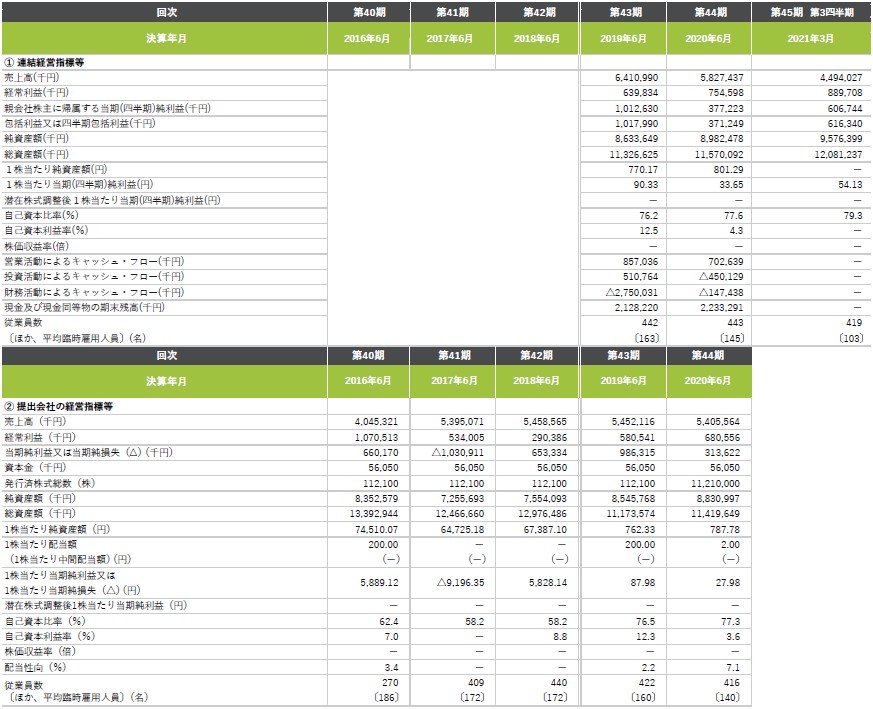

全研本社(7371)のIPO(新規上場)業績等

全研本社(7371)のIPO経営指標

全研本社(7371)のIPO売上高及び経常利益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。