エコム(6225)の第一弾初値予想がIPO想定価格ベース(1,680円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

エコム(6225)の上場日とIPO申込期間

エコム(6225)の上場日は2023年3月31日(金)で、ココルポート(9346)とFusic(5256)と3社同日上場、上場市場はIPO市場では不人気市場となる地方市場(名古屋証券取引所メイン市場)への上場で、IPO主幹事は東海東京証券となっております。

このエコム(6225)のIPO申し込み期間は3月15日(水)~3月22日(水)となっており、3月IPOラッシュもいよいよ終盤戦ですが、まだIPO申し込みラッシュは続いていることから、他IPO案件とのIPO申し込み期間も多数被っていますので、資金移動など資金管理にご注意下さい。

エコム(6225)のIPO(新規上場)初値予想 第1弾

エコム(6225)のIPO想定価格は1,680円となっているため、現時点では公募価格の0.9倍~1.0倍程度の初値形成になるのではないかと公募割れも視野に入った弱めD級評価レベルの第一弾初値予想となっており、個人的な初値予想についても弱めD級評価に設定させて頂いております。

なお、このエコム(6225)のIPO仮条件は本日3月13日(月)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

エコム(6225)の事業内容

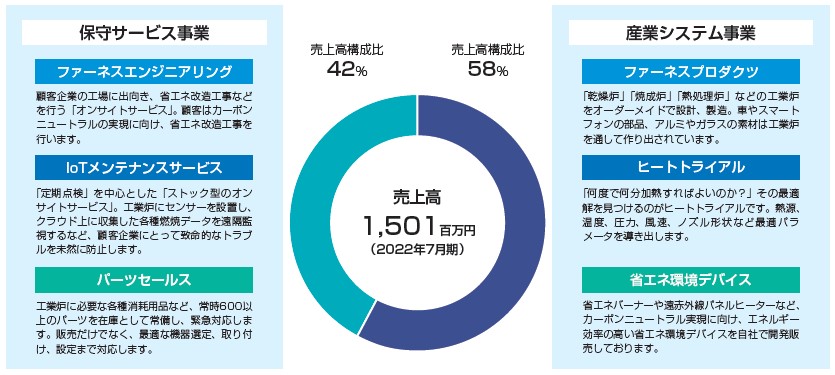

エコム(6225)の事業内容は工業炉の開発・設計・製造及び保守点検ということで「省エネ」と「環境保全」に特化したオーダーメイドの熱設備を自社工場で生産し、全国500社を超える加熱設備のメンテナンス事業を行う、加熱設備開発・設計・製造・メンテナンスの熱総合エンジニアリング企業となります。

このエコム(6225)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

エコム(6225)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(2月27日)IPO新規上場承認発表された3社のうちの1社です。これで3月IPOは14 …

エコム(6225)のブルベア要素とIPO参加スタンス

エコム(6225)の市場からの吸収金額はIPO想定価格1,680円としてオーバーアロットメント含め2.7億円と規模的に名証メイン市場への上場としては小型サイズとなり、荷もたれ感はありません。IPO株数も公募株及び売り出し株合わせて1,400枚と少なめですが、IPO主幹事は準大手証券となる東海東京証券となることや、不人気市場上場のIPO案件となることから、一定IPO当選の確率はやや高めとなりそうな気がします。

そして今回もこのエコム(6225)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して簡単に考察してみます。

まずブル要素(ポジティブ材料)としては事業内容が環境関連となることでテーマ性があり、株価設定に割高感も無く、公開規模もIPO想定価格(1,680円)ベースで2.7億円と地方市場(名証メイン市場)への上場としても荷もたれ感の無い水準となります。

一方、ベア要素(ネガティブ材料)としてはやはり流動性に不安のある地方市場(名証メイン市場)への上場となることや、上場日は3月31日(金)でIPOラッシュ終盤戦、ココルポート(9346)とFusic(5256)と3社同日上場と選択肢も多く、資金分散の影響を直撃しそうです。

| IPO銘柄 | 公開規模 | 上場市場 | 主幹事証券 |

| ココルポート | 33.2億円 | 東証グロース | みずほ証券 |

| Fusic | 6.3億円 | 東証G・福証Q | SBI証券 |

| エコム | 2.7億円 | 福証メイン | 東海東京証券 |

現時点で名証上場案件は区分問わず、公募価格を上回ったのは2019年12月上場の名南M&A(7076)までさかのぼります。それ以降は4社の上場があったものの、すべて公募割れとなっており、今回も厳しい結果になるのではないかと考えているため、管理人の個人的なこのエコム(6225)のIPO参加スタンスはIPOチャレンジポイント狙いでのSBI証券以外は当初の予定通りスルーとなりそうです。

エコム(6225)のIPO幹事配分数

そして推定となりますがこのエコム(6225)のIPO株(公募株及び売り出し株)1,400枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| 東海東京証券(主幹事) | 1,246枚 | 89.0% |

| SBI証券 | 28枚 | 2.0% |

| SMBC日興証券 | 14枚 | 1.0% |

| 松井証券(前受け金不要) | 14枚 | 1.0% |

| マネックス証券(100%完全抽選) | 14枚 | 1.0% |

| 楽天証券(100%完全抽選) | 14枚 | 1.0% |

| 極東証券 | 14枚 | 1.0% |

| 岡三証券 | 14枚 | 1.0% |

| 水戸証券 | 14枚 | 1.0% |

| 安藤証券 | 14枚 | 1.0% |

| 丸三証券 | 14枚 | 1.0% |

| 岡三オンライン(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が210枚あります。

積極的にIPO株を狙いに行くのであれば、IPO主幹事となる東海東京証券からの申し込みは外せません。他平幹事は数枚レベルとなるため厳しい数字となります。

気を付けないといけないのは、東海東京証券は2023年3月1日(水)よりIPO当選後のキャンセルには最大で1年6ヵ月間IPOに申し込めなくなるというペナルティが課せられるようになっていますので、とりあえず申し込んでおいて当選してから考えるというプランが通用しないため、注意が必要です。

エコム(6225)のIPO仮条件決定

エコム(6225)のIPO仮条件が決まりました。

IPO想定価格:1,680円

IPO仮条件:1,600円~1,680円

IPO想定価格が最上限となる一般的なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は2.5億円~2.7億円となりました。

エコム(6225)のIPO(新規上場)初値予想 第2弾

エコム(6225)の第二弾初値予想が発表されたようです。

1,500円~1,600円

IPO仮条件が一般的な設定となったことからか、IPO初値予想第二弾は初値予想第一弾よりも下限はそのままで上限のみ下ブレとなる初値予想となっているようです。個人的な評価についてはD級評価からE級評価に格下げとし、IPO参加スタンスについても引き続きIPOチャレンジポイント狙いのSBI証券からのみの申し込みと致します。

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。