eWeLL(5038)の第一弾初値予想がIPO想定価格ベース(1,450円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

今日は週末ということで複数社のIPO新規上場承認発表があるかと待ち構えていましたが、残念ながら1社としてありませんでした。もうIPO発表のタイミングが読めないですね^^;

と言うことでIPO初値予想記事にしてはかなり早過ぎかとは思いましたが、一応用意していたのでアップさせて頂きたいと思います。

eWeLL(5038)の上場日とIPO申込期間

eWeLL(5038)の上場日は2022年9月16日(金)で単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事もIPO愛好家人気の高い大和証券となっております。さらに大和証券がIPO主幹事の時のCONNECT(コネクト)はIPO委託幹事(裏幹事)とはいえ期待値も高いです。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

このeWeLL(5038)のIPO申し込み期間は9月1日(木)~9月7日(水)となっており、他IPO案件との申し込み期間被りはありませんので、資金移動などの慌ただしさはありません。

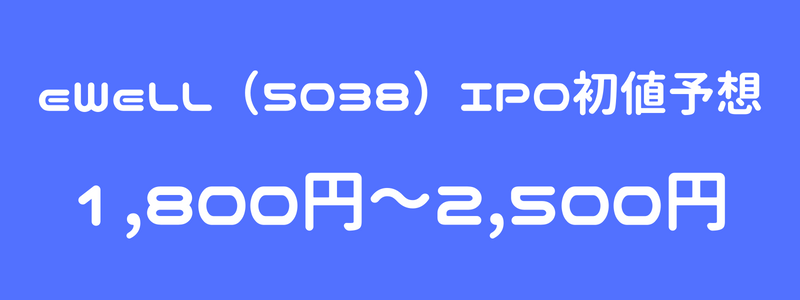

eWeLL(5038)のIPO(新規上場)初値予想 第1弾

eWeLL(5038)のIPO想定価格は1,450円となっているため、現時点では公募価格の1.2倍~1.7倍程度の初値形成になるのではないかとやや弱めC級評価レベルの第一弾初値予想となっており、個人的な初値予想についてもやや弱めC級評価に設定させて頂いております。

なお、このeWeLL(5038)のIPO仮条件は再来週8月30日(火)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

eWeLL(5038)の事業内容

eWeLL(5038)の事業内容は在宅医療分野における業務支援事業ということで、訪問看護ステーション向けSaaS型業務支援ツール「iBow(アイボウ)」や診療報酬請求業務を代行する事務管理代行サービスなどを提供しています。

このeWeLL(5038)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

eWeLL(5038)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(8月12日)は夏休み(盆休み)の真っ只中でしたが、金曜日(週末)ということでIP …

eWeLL(5038)のブルベア要素とIPO参加スタンス

eWeLL(5038)の公開規模はIPO想定価格1,450円としてオーバーアロットメント含め23.0億円と規模的に東証グロース市場への上場としては小型から中型サイズとなり、やや荷もたれ感のある水準となります。IPO株数は公募株及び売り出し株合わせて13,835枚と比較的多くありますが、海外投資家への販売もあるため、海外投資家への配分割合によってはIPO当選は困難となる可能性があります。

そして今回もこのeWeLL(5038)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して簡単に考察してみます。

まずブル要素(ポジティブ材料)としてはIPO市場では比較的人気化しやすい特化型事業を行っており、その特化型事業も「訪問看護向け業務支援SaaS」と競合が多いものの成長性は描きやすく業績も黒字化しています。もはやIPO市場では人気薄となっているSaaS銘柄となりますが、一応は「腐ってもSaaS」です。海外投資家への販売もあることから、海外投資家への販売割合次第では堅調にスタートする可能性はありそうです。

ベア要素(ネガティブ材料)は公募株に対して売り出し株がおよそ26.6倍と多く、その売り出し放出人の40%がベンチャーキャピタル(投資ファンド)となっていることから出口(イグジット)感があり、公開規模もIPO想定価格(1,450円)ベースで23.0億円と荷もたれ感のある水準となります。利益はしっかり出ているものの業績規模はまだ小さく機関投資家の積極参加が見込めない可能性があり、日経平均などの指数は回復基調にある中で既上場SaaS銘柄だけは回復が鈍くまだまだ低迷していることも要警戒材料となるでしょうか。

7月末から8月初旬に掛けてのIPO5社の中には公募割れも危ぶまれていた案件があったものの、フタを開ければすべて堅調スタートとなりました。加えてセカンダリも買われる展開となったので、あまり悲観的な見方をする必要は無いかもしれませんが、現時点での管理人の個人的なこのeWeLL(5038)のIPO参加スタンスはまだ中立とし、もう少し観察する必要がるのではないかと考えています。

とは言え遅くてもIPO申し込み開始となる9月1日(木)頃までにはしっかりIPO参加スタンスを決めたいと思います。IPO参加スタンスは当記事下部に追記致します。

eWeLL(5038)のIPO幹事配分数

そして推定となりますがこのeWeLL(5038)のIPO株(公募株及び売り出し株)13,835枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。海外投資家への販売は考慮しておりません。

| 証券会社 | IPO株配分数 | 配分割合 |

| 大和証券(主幹事) | 8,302枚 | 60.0% |

| 野村證券(前受け金不要) | 4,842枚 | 35.0% |

| SBI証券 | 277枚 | 2.0% |

| 松井証券(前受け金不要) | 138枚 | 1.0% |

| マネックス証券(100%完全抽選) | 138枚 | 1.0% |

| 極東証券 | 138枚 | 1.0% |

| 大和コネクト証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が2,075枚あります。

ジャパニアス(9558)同様にまだ他IPO案件との申し込み期間被りも無い時期となっており、資金面でも余裕があることから、積極参加で行くのであれば主幹事、平幹事、委託幹事(裏幹事)含めた全証券会社からの申し込みになるかと思います。

特にIPO主幹事となる大和証券はもちろんのこと、冒頭の通りグループ会社となるCONNECT(コネクト)も大和証券主幹事案件ということで期待値が高く、2番手幹事の割には割り当て株数の多い野村證券も面白そうですね。

eWeLL(5038)のIPO仮条件決定

eWeLL(5038)のIPO仮条件が決まりました。

IPO想定価格:1,450円

IPO仮条件:1,500円~1,700円

IPO想定価格が窓開けで上ブレとなる強気なIPO仮条件設定となり、IPO募集株も公募株はそのままで売り出し株及びオーバーアロットメントが増加しています。

売出株:1,333,500株 → 1,793,100株

OA:207,500株 → 276,400株

そしてこの仮条件設定とIPO募集株増加に伴い市場からの吸収金額は31.7億円~36.0億円となりました。

eWeLL(5038)のIPO(新規上場)初値予想 第2弾

eWeLL(5038)の第二弾初値予想が発表されたようです。

2,600円~3,000円

IPO仮条件は窓開けで上ブレとなる強気な設定となったことからか、IPO初値予想第二弾は上限下限ともに上ブレとなる初値予想となっているようです。個人的な評価についてもC級評価からB級評価に格上げとし、IPO参加スタンスについても中立から全力申し込みとさせて頂きます。

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。