Heartseed(219A)の第一弾初値予想がIPO想定価格ベース(1,110円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

Heartseed(219A)の上場日とIPO申込期間

Heartseed(219A)の上場日は2024年7月30日(火)で単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事もIPO愛好家人気の高いSMBC日興証券となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

このHeartseed(219A)のIPO申し込み期間は7月12日(金)~7月19日(金)となっており、IPO閑散期の中ではありますが、微妙に他IPO案件とのIPO申し込み期間被りがあるため、資金管理(資金移動)や申し込み忘れにご注意下さい。

Heartseed(219A)のIPO(新規上場)初値予想 第1弾

Heartseed(219A)のIPO想定価格は1,110円となっているため、現時点では公募価格の1.0倍~1.3倍程度の初値形成になるのではないかと、弱めD級評価レベルの第一弾初値予想となっており、個人的な初値予想についても弱めD級評価に設定させて頂いております。

なお、このHeartseed(219A)のIPO仮条件は来週7月11日(木)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

Heartseed(219A)の事業内容

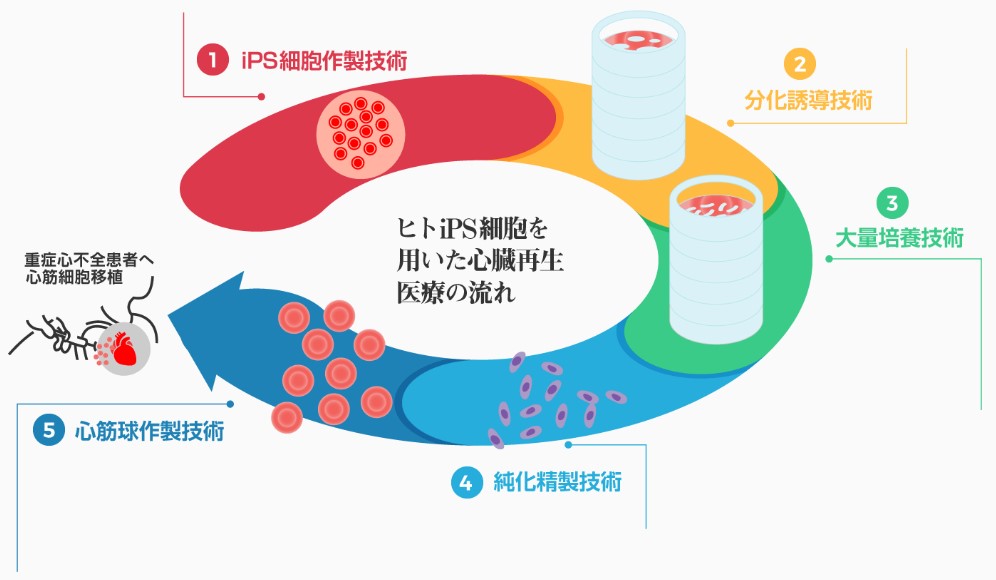

Heartseed(219A)の事業内容は重症心不全患者を対象としたiPS細胞由来心筋球移植治療をはじめとする再生医療等製品の研究・開発ということで、重症心不全の中でも特に収縮不全の重症心不全を対象に、他家iPS細胞由来心筋球による治療法の開発を進めています。

このHeartseed(219A)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

Heartseed(219A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(6月26日)もIPO新規上場承認発表が1社ありました。「Heartsee …

Heartseed(219A)のブルベア要素とIPO参加スタンス

Heartseed(219A)の市場からの吸収金額はIPO想定価格1,110円としてオーバーアロットメント含め22.9億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感のある水準となります。

IPO募集株数は公募株及び売り出し株(OA分)合わせて2,071,900株と比較的多めにありますが、今回の募集は簡易型のグローバルオファリングで海外投資家への販売(未定)もあるため、国内分の募集株は減少します。IPO主幹事は店頭型証券(SMBC日興証券)となることから、IPO株の当選確度はそれほど高くないかもしれません。

そして今回もこのHeartseed(219A)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して簡単に考察してみます。

まずブル要素(ポジティブ材料)としては本来であれば警戒されやすいバイオベンチャーとなりますが、今年(2024年)のバイオは一味違うようで、これまで3社(Veritas In Silico、Chordia Therapeutics、PRISM BioLab)が上場しており、いずれも事前評価は悪く、上場日直前まで公募割れか良くても公募同値が市場コンセンサスとなっていましたが、3社すべて良い意味で期待を裏切り初値好スタートとなっています。

募集株の内訳は売り出し株無しの公募株のみで既存株主の換金色は無く、ダウンラウンドIPOとなることから株価設定に割安感も感じられ、公開規模はIPO想定価格(1,110円)ベースで22.9億円と中規模サイズとなりますが、海外投資家への販売(未定)や3.0億円相当のコーナーストーン投資家(上場承認時に一定額の株式取得を約束する投資家)への親引けも予定されているため、規模は今よりも縮小されることになります。

一方、ベア要素(ネガティブ材料)としては公開価格の1.5倍となれば解除され売却可能となるベンチャーキャピタル(投資ファンド)の保有株がおよそ950万株ほどあり、業績も海外大手製薬会社との大型契約が待っているものの、現時点では売上は右肩下がりで収益も赤字と見た目は悪い状態です。

バイオ銘柄は地合いに左右される傾向が強く、上記3社(Veritas In Silico、Chordia Therapeutics、PRISM BioLab)の上場時はちょうどバイオ物色期でいずれも地合い好調の中での上場となり、タイミングが良かったと言える部分もあります。上場時まで今のようなバイオ活況ムードが継続していれば、このHeartseed(219A)も初値好スタートとなる可能性は十分ありそうです。

いずれにしてもこういったバイオIPOは博打的な要素が強く、地合いに左右されやすい傾向があります。これまでの今年(2024年)のバイオ事例を見ているとイケイケで参加したくなりますが、ここはあえてもう少し冷静に見て行きたいところです。よって管理人の個人的なこのHeartseed(219A)のIPO参加スタンスは中立継続とさせて頂きます。

Heartseed(219A)のIPO幹事配分数

そして推定となりますがこのHeartseed(219A)のIPO株(公募株及び売り出し株)18,017枚のIPO引き受け幹事団(シンジケ-ト)への割り当て株数が以下の通り発表されています。海外投資家への販売分は考慮しておりません。

| 証券会社 | IPO株配分数 | 配分割合 |

| SMBC日興証券(主幹事) | 12,973枚 | 72.0% |

| SBI証券 | 3,603枚 | 20.0% |

| 野村證券 | 1,081枚 | 6.0% |

| 楽天証券(100%完全抽選) | 90枚 | 0.5% |

| 松井証券(前受け金不要) | 90枚 | 0.5% |

| マネックス証券(100%完全抽選) | 90枚 | 0.5% |

| 極東証券 | 90枚 | 0.5% |

上記とは別でOA(オーバーアロットメント)分が2,702枚あります。

積極的にこのHeartseed(219A)のIPO株を狙いに行くのであれば、IPO主幹事となるSMBC日興証券からのIPO申し込みは外せません。平幹事の中には抽選割合の多いネット証券(SBI証券、楽天証券、松井証券)も入っており、SBI証券のみ四桁レベルの持ち分があるため狙えない数字では無さそうです。

Heartseed(219A)のIPO仮条件決定

Heartseed(219A)のIPO仮条件が決まりました。

IPO想定価格:1,110円

IPO仮条件:1,110円~1,160円

IPO想定価格が最下限となる強気なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は22.9億円~24.0億円となりました。

尚、訂正目論見書内にはIPO新ルール「仮条件下限の80%以上かつ上限の120%以下の範囲内で公募価格が決定する場合がある」の追記はありませんでした。

Heartseed(219A)のIPO(新規上場)初値予想 第2弾

Heartseed(219A)の第二弾初値予想が発表されたようです。

1,300円~1,400円

IPO仮条件は強気な設定となりましたが、IPO初値予想第二弾は初値予想第一弾時よりも下限は上ブレで上限は下ブレとなる初値予想となっているようです。個人的な評価についてはD級評価で変更無し、IPO参加スタンスについては一部参加(SMBC日興証券、SBI証券)の方向で行く予定です。

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。